市场预计,腾讯游戏业务继续快速增长,将实现两位数同比增长,广告与金融科技业务也将表现良好

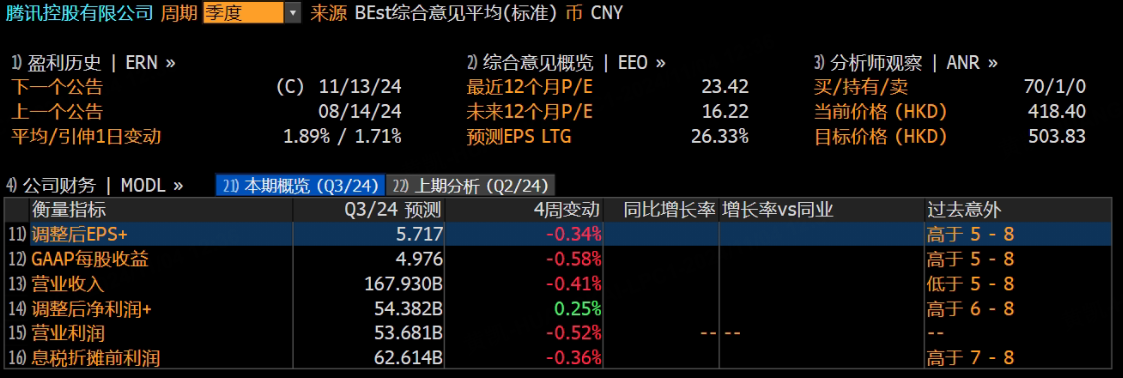

腾讯将于11月13日公布2024年三季报财报数据。根据彭博分析师预期,腾讯2024年Q3营收为1679.30亿元(人民币,下同),调整后净利润为543.82亿元,调整后每股收益为5.72元。

上季度回顾

腾讯Q2营收同比增8%,本土和国际游戏业务双双实现了9%的增长,网络广告业务保持稳健。

具体来看:

腾讯二季度实现营收1611亿元,同比增长8%;毛利润同比增长21%,达到859亿元;净利润较去年同期飙升82%至476亿元;调整后净利润为573亿元,同比增长了53%;摊薄后每股收益为4.994元,同比激增85%。

二季度增值服务收入为788.2亿元,同比增长6%,在总收入中的占比为49%,略低于去年同期的50%。网络广告收入为298.7亿元,同比增长19%,在总收入中的占比为19%,高于去年同期的17%。金融科技及企业服务收入为504.4亿元,同比增长4%,在总收入中的占比为31%,去年同期为32%。其他业务收入为人民币198.4亿元,同比增长了46%。

二季度腾讯游戏业务恢复增长态势,本土市场游戏收入同比增长9%至346亿元;国际市场游戏收入同比增长9%至139亿元。视频号总用户使用时长同比显著增长,得益于推荐算法的增强和更多本地化内容。小程序总用户使用时长同比增长超20%,总流水同比增长超30%。

本季度财报看点

整体业绩

预计收入同比+8%,Non-IFRS经营利润同比+17%

市场预计腾讯Q3收入同比+8%,环比+4%。预计Q3游戏收入同比增长延续加速趋势,广告收入增速略有回落但仍可维持韧性,金融科技及企业服务收入增速低位放缓。

预计Q3公司整体毛利同比+16%;整体毛利率为53.3%,同比提升3.9pct,环比基 本持平。高毛利率的增量业务的占比有望持续提升。

预计Q3公司Non-IFRS经营利润约605亿元,同比增长17%。预计公司整体费用继续维持审慎管控,核心经营利润增速快于毛利增速。

预计Q3公司 Non-IFRS归母净利润约 574亿元,同比增长 28%。

预计Q3Non-IFRS归母净利润增长快于经营利润增长,主要系:1)预计Q3部分重点投 资企业盈利同比增长,推动腾讯分占联合营公司损益继续同比提升。2)考虑到2Q2024公司业绩会上提到2024全年Non-IFRS所得税率预计在18%-20%(2023年为22%),预计Q3公司Non-IFRS所得税率将保持同比下滑。

尽管三季度居民消费需求、广告主投放需求或受到宏观环境一定影响,市场预计腾讯游戏、广告业务的供给向好可为业务利润增长提供较强韧性,叠加相对严格的费用管控、联合营公司分占收益等因素,公司盈利有望继续保持较高增长。

网络游戏

预计国内/海外游戏收入同比增长继续加速

游戏业务方面,分析师预计,腾讯在国内和国际游戏市场的增长加速,预计将带来两位数的同比增长。《地下城与勇士》保持强劲势头,第三季度总收入预计达到95亿元。其他游戏如《和平精英》在九月表现良好,毛收入同比增长24%,《荒野乱斗》毛收入同比增长7倍。

1)国内游戏,5月21日上线的《地下城与勇士:起源》三季度IOS游戏畅销榜排名在TOP2-4 区间,流水曲线相对较好。考虑到游戏收入递延确认规则,预计《地下城与勇士: 起源》三季度收入增量贡献或将更为显著。

2)海外游戏,考虑到三季度《荒野乱斗》在海外主要市场IOS畅销榜排名与二季度相比变化不大,预计三季度海外游戏流水继续维持同比高增,收入同比增长加速趋势延续。

网络广告

预计收入同比+15%,视频号广告加库存或是对冲需求波动的有力措施

预计Q3广告收入同比+15%,主要由于视频号流量继续健康增长、广告扩容有序进 行、AI技术平台提升投放效果。预计广告业务毛利率提升至55.9%,主要由于高毛利率的视频号广告占比有望继续提升,部分被奥运会相关内容成本抵消。

金融科技及企业服务

预计收入同比+2%,毛利率提升趋势有望延续

市场预计Q3金融科技及企业服务收入同比+2%,增速较2Q2024继续回落,主要由于宏观消费弱增长,预计3Q2024金融科技服务收入增长短期继续降速。公司金融科技及企业服务毛利率由4Q2021的27.1%持续提升至2Q2024的47.6%,其中包括宏观需求回暖带动的经营杠杆恢复、云业务重组带动毛利率提升以及视频号带货技术服务费的快速发展。预计业务毛利率提升趋势有望在中期内延续。

机构观点

大摩预计,腾讯Q3收入和non-IFRS营业利润预计将同比增长7%、16%。毛利预计同比增长15%,毛利率提升3.7个百分点至53.2%,non-IFRS净利润预计同比增长25%。大摩将腾讯目标价上调至570港元。

花旗分析师在一份研报中指出,腾讯第三季度收入和调整后利润可能会有所增长。花旗预计,腾讯的业绩可能与平均预期“相对一致”,潜在的游戏收入增长可能被金融科技业务服务和在线广告收入的疲软所抵消。花旗维持对腾讯的买入评级,并将目标价从535.00港元上调至573.00港元。

里昂预期,腾讯Q3总收入及经调整EBIT将按年增长9%及18%,至1,680亿及610亿元人民币,主要由于强劲的游戏表现和广告增长所推动。该行认为,在《地下城与勇士》手游及《荒野乱斗》的出色表现下,估计腾讯第三季线上游戏收入按年增长12%。广告收入料升16%,因广告技术提升及视频号上的广告投放量增加。该行将腾讯今明两年的经调整净利润预测各上调3%,目标价由480港元上调至500港元,维持“跑赢大市”评级。

国信证券在其研报中预计,腾讯在2024年第三季度将实现营收1684亿元,同比增长9%。这一增长主要得益于网络广告的稳健增长以及游戏业务的增速提升。尽管金融科技业务受到宏观环境的影响,但游戏业务的强劲表现有望成为推动营收增长的主要动力。

申万宏源则预计腾讯控股2024年第三季度实现营业收入1658亿元;调整后归母净利润535亿元,同比增长19%。该机构特别强调了游戏业务的加速增长,预计网络游戏收入同比增长12%,国内外市场均实现双位数增长。

申万宏源还提到了腾讯在游戏全球化方面的长期空间,通过构建新的游戏金字塔体系,预计腾讯游戏的长期空间可达470亿美元,对应5-10年的复合年增长率为10%。

华创证券的预测则更为乐观,预计腾讯2024年第三季度实现收入1672亿元,同比增长8%。在营业利润和净利润方面,华创证券预计分别实现610亿元和546亿元,同比分别增长18%和22%。

华创证券特别指出,营业利润与净利润增速的背离主要源于对联营企业利润的预期收窄。在游戏业务方面,华创证券预计第三季度网络游戏业务实现收入523亿元,同比增长13%,其中本土市场和国际市场均实现了稳健的增长。

中信证券则预计腾讯的第三季度营收为1675亿元,同比增长8.3%,实现Non-IFRS净利润530亿元,同比增长18.0%。中信证券认为,随着视频号、小游戏、搜索广告等高毛利率业务的快速发展,以及人工智能带来的乘数效应,腾讯将延续高质量增长模式,并维持“买入”评级。

综合各家机构的观点,可以看出市场对腾讯控股的三季度业绩持积极态度。游戏业务的强劲表现、网络广告的稳健增长以及金融科技业务的逐步恢复,都将成为推动公司营收和利润增长的重要因素。

精彩评论