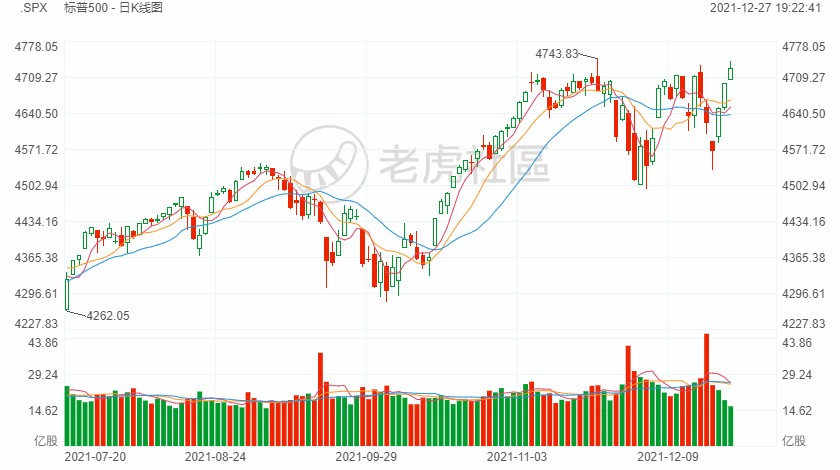

我们在之前文章里提到一个非常重要的观点——「当散户都在恐慌的时候,那一定不会是美股要崩盘的信号」,上周可以说得到了完美的印证。

先来复盘下上周的走势——周一因为英国再次封锁,市场再次出现了一些恐慌,但并没有跌破纳指过去一年上升通道的支撑。按照过去一年的经验来看,每当周一股指下滑的时候,接下来四天大多数情况都会上涨,很明显这是一次非常好的加仓机会。

周一盘后美光科技公司 (NASDAQ:MU)交出了一份远超市场预期的财报,当日暴涨10.54%。存储芯片被广泛运用于汽车、电脑、手机和数据服务器等各个领域,这是科技公司业绩的风向标,MU的暴涨也带动了市场整体做多科技股的情绪。

接下来三天,三大股指连续高开高走,走出了非常强劲的三根阳线,形成了“红三兵”的形态,纳指一举突破过去一个多月形成的下降通道阻力线,标普距离历史新高只有一步之遥,全面做多的局面已经形成。

当前从纳指期货的技术形态来看,上方仅有16400一个关键阻力位了,这个阻力位之前连续进攻了好几次都没突破,现在距离这个位置只有100点,一旦突破,多头将变得不可阻挡。

股指之所以能在如此短的时间内恢复上涨动能,特斯拉可以说居功至伟,在周一回踩箱体下沿支撑之后,这家公司一口气从886美元反弹到1067美元,上涨近20%。特斯拉的强劲复苏,也带动了股指的强势上攻。

这是不是一个好的现象?当然,并不是。特斯拉上周暴涨的原因,主要是因为马斯克宣布股票快卖光了。就这么一条消息,一家市值接近万亿美元的巨头波动能如此之大,毫无疑问给未来埋下了隐忧。

当前市场变得极为投机,一个消息经常就能造成股指暴涨暴跌。股指暴涨暴跌,一般有两种可能:①机构在洗散户的筹码,为了进一步的暴力拉升做准备;②市场即将进入最后疯狂阶段,大盘迅速赶顶后将迎来暴跌。

现在美股泡沫前所未有之大,股指也在如此高的位置,第一种可能并不是说没有,但第二种可能性,我想大家都会认为发生的概率大一些,所以这不得不令我们感到警惕。

纳指期货的技术形态也暗示了最终的结果,当前市场明显形成了一个扩散三角形,短期确实还要去进攻扩散三角形的上边缘,差不多对应17600,换算成纳指,差不多就是16800,对应还有接近1500点的上涨空间。

周一,亚马逊等零售公司将公布圣诞假期销售数据,这是纳指期货能否突破16400的关键消息。美国是一个消费型社会,零售数据可以反映出整个经济的健康,一旦超出预期,消费继续增长,市场对财报季将再次充满乐观预期。

换句话说,周一的零售数据只要超预期,纳指期货必然会突破16400的阻力位。一旦突破出去,就会立马形成逼空上涨行情,以现在市场的疯狂程度,从16400涨到17600,可能只需要7个交易日。

现在已经是年底的最后几个交易日,一般都会有Windows Dressing效应,机构会粉饰季度报表,最终造成强者恒强的走势,现在的强者都是超级巨头,所以自然能推动股指进一步暴涨。

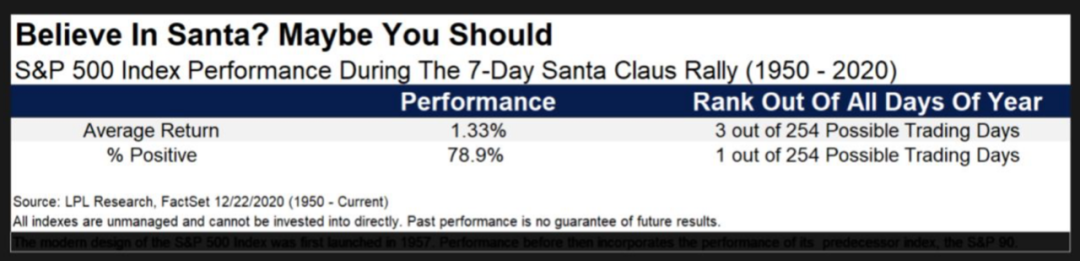

针对美股的「圣诞行情」,股票交易者年鉴创始人Yale Hirsch创建了一个名为「圣诞老人拉力赛」的统计方法,用来描述圣诞节前后7天(每年的最后两个交易日以及新一年的前两个交易日)的股市增长率。而这样的称呼,寓意着圣诞老人驾着雪橇,拉动股市持续上涨。

今年圣诞行情开启的概率有多大?LPL Financial的分析师表示,过去70年标普指数在这七个交易日里有78.9%的几率走高。从近20年的历史数据来看,全年没有一个7天组合的收益率比「圣诞老人拉力赛」中的更高。即便向前追溯到1950年的数据,圣诞节这七天的平均收益率也达到了1.33%,是一年中第二好的7天组合。

值得一提的是,高盛分析师预计,美股最近的回调波动将反转,主要原因是,1月开始会有超过1250亿美元的资金流入股市。圣诞涨势将推动美股再一次飙升,且随后的1月效应还会将其推得更高。

如果我是华尔街,现在最佳的出货方式是什么?在1月中旬的财报季到来之前,先把股指拉升到一个难以想象的新高,让散户彻底变得疯狂,然后借助财报季的利好实现高位出货,这似乎是利益最大化的方式。

当然市场即将进入融涨模式,纳指期货就是涨到18000都有可能,你可以理解成这是最后的疯狂了,所以我们需要在涨到17400左右,就要逐步开始减仓对冲。

纳指暴涨1500点左右,这确实是一个很多人无法想象的高位,但又很快的的确确就会发生。本轮上涨的动能是什么?还是回到前几周文章的观点,那就是市场在极致抱团。

这一波之所以股指有动能创新高,主要是机构洗盘了一段时间后,它们更加疯狂的抱紧巨头,更多资金买巨头,巨头涨的更多了。巨头的权重高,这些公司随便一涨,指数自然起飞。

今年靠着超级巨头的暴涨把指数护住了,TFAANMG现在也已经涨成这样了,年底前再加速冲刺下创新高,明年拿什么去涨,这是一个很大的问题。

大盘这个走势,基本就是享受最后的美好时光了,等巨头涨不动了,那基本就是全面崩盘了,想想Adobe (NASDAQ:ADBE),这是第一家发四季度财报的科技巨头,业绩增速就明显放缓,后面的股价这就没撑住。

注意一件事,这里的“巨头”,并不单单只是说被大家熟悉的TFAANMG七大巨头,其实还包括麦当劳公司 (NYSE:MCD)、家得宝公司 (NYSE:HD)、耐克 (NYSE:NKE)这些传统的蓝筹消费巨头。所谓巨头,指代的是可以跑赢通胀,估值不算高,并且具有稳定盈利能力,市值超过1000亿美元的大公司。

反映“极致抱团”最具代表性的一家公司当属耐克,这家公司最新一季度的业绩增速只有1%,大中华地区营收暴跌20%,明年预期低个位数增长,就这么垃圾的业绩,竟然财报当天还一度跳空暴涨了接近10%。

当前耐克 (NYSE:NKE)的市盈率已经高达44,以如此低的增速,还面临未来消费不振、供应链危机以及地缘政治风险,到底如何支撑了现在的高估值?我想答案只有一个:最后的疯狂。

市场已经预期到,明年大部分公司的业绩,不仅没办法实现增长,反而大概率会出现下滑,这个时候耐克即使只能保持低个位数增长,也仍然受到了市场的青睐。

ADBE的业绩暴雷已经给市场敲响了一记警钟,1月中旬开启的财报季将风险巨大,市场当前已经完美定价科技股的业绩,在如此高位之下,企业成绩单必须完美无瑕,否则大概率会被杀估值。

从长期来看,今年好歹经济还在增长,美国因为发放补助,消费增长的还不错,货币还是宽松的,但成长股被杀估值,不少成长股都是高位腰斩。

明年的经济增速大幅放缓,美国三季度的GDP增速只有2.3%了,说明放水对经济增长已经没作用了,明年马上也没法像今年这样发补助,美国人未来消费到时候肯定跟不上,通胀还在持续爆表,经济大概率进入滞涨。

这个时候美联储还要加息,还要收紧货币政策,企业业绩增速大概率也要再放缓一下,那到时候就有的看了。今年只是被杀估值,明年将会是戴维斯双杀。

当前市场,巨头还能继续涨,毕竟财报还没公布。业绩没公布,那就按照最好的预期去炒作:特斯拉要占据新能源电动车80%市场份额;苹果的VR和汽车业务未来五年可以贡献3000亿美元营收;微软的企业服务业务可以永远保持高增长;芯片绝对不会受到经济周期的影响.......

上面这些预期有没有过于乐观,或者说过度炒作,这些并不是市场当前关注的,毕竟这需要一月底才能答案。美股就一直这样,利空没出现之前,那就全部都是利好消息,我们能做的,那就是顺势而为。

明年美股的风险毫无疑问巨大,毕竟等什么时候巨头涨不动了,迎接我们的大概率应该就是全面崩盘,二线成长股明年也会被再次杀估值,并且这次估计会杀的昏天暗地,会比今年更加惨。

当前二线成长股在大盘的带动下,又一次迎来了强劲的反弹,但我们应该清楚,这只是一次死猫跳。所以我们现在的策略很简单,那就是抱紧巨头。

后市可能面临的情况:

①大盘要回调了,减仓,并且只保留巨头的仓位。跌也跌不到哪里去。

②大盘在震荡,保留一半现金,一半仓位买巨头。大盘震荡期间,巨头仍然可以跑赢大盘。

③大盘要暴涨了,仍然是买巨头,不过会买点巨头的看涨期权,虽然期权杠杆高,但风险远低于二线成长股,结果还赚的多。

最后的结论汇成一句话:抱紧巨头!

精彩评论