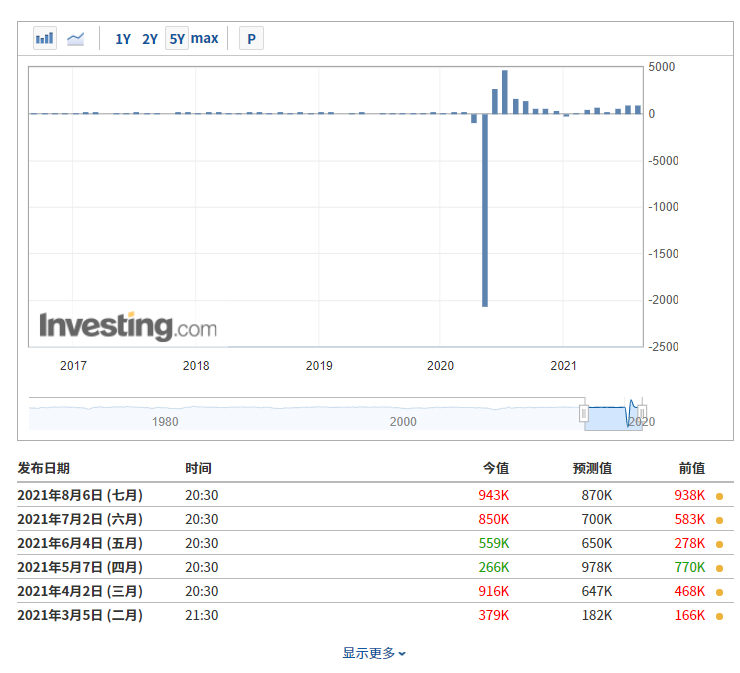

英为财情Investing.com -周五美国公布了7月的非农就业数据和失业率报告。非农就业报告显示,美国7月新增就业岗位94.3万个,6月为93.8万,分析师普遍预期是87万个,失业率从6月的5.9%降至了7月份的5.4%。

这显然是一个意外,“小非农”ADP数据显示,私营企业7月仅雇佣了33万名工人。显然,非农和ADP两份报告描绘了两幅完全不同的图景。但是美国劳动力参与率整体仍然呈现积极信号,劳动参与率目前已经达到61.7%,虽然全美依然有近570万人因疫情没有就业,但是,不少机构预测,在秋季学校重新开学以及疫情期间实施的额外联邦福利到期后,将有更多人重新加入劳动力大军。

在强劲的就业报告公布以后,美国标准普尔500指数几乎没有变化,最后收盘微涨0.17%,道琼斯工业平均指数涨0.41%,而另一方面,美国国债收益率的上升则给科技股带来一些压力,以科技股为主的纳斯达克100指数周五收盘下跌了0.48%。

从疫情爆发至今,美股“过五关斩六将”,保持着势不可挡的姿态“攻城略地”,但是,在又一份强劲的非农数据报告过后,市场是时候开始思考了,美股会不会已经迎来了“诸神黄昏”?

美股牛市根基受到动摇?美联储或很快开启减码

强劲的非农数据以后,投资者可能会开始担心美联储会在未来数月开始减少对市场的支撑——强劲的就业报告将会让美联储的政策路径更加明朗化。

华尔街的分析师指出,周五的强劲就业报告,有可能会动摇美联储鸽派的立场,从而转向支持减少对经济的政策支持。其中,嘉盛的全球研究主管Matt Weller指出,非农报告强劲,美联储有望在本月底的杰克逊·霍尔全球央行行长年会上宣布缩表。同时,Cornerstone的首席投资官Cliff Hodge也表示,7月报告胜于预期,叠加6月数据被上调,2022年启动缩表变得十分明确。

债券市场已经首先突出了担忧,美国十年期国债在非农数据公布后升8.7个基点,报1.3036%,为日内最高,因为担心美联储比此前预期更快地开始削减资产购买计划,债券交易员正在纷纷抛售美国国债。

与此同时,在就业数据公布以后,被广泛应用于对冲短期利率风险的联邦基金利率期货显示,2023年1月加息25个基点的可能性超过了90%,这高于上周美联储FOMC会议的水平。交易商预测,美联储在明年12月前加息25个基点的可能性为82%,也高于上周美联储会议后的78%。

值得注意的是,上周已经有多位美联储官员发表了较为鹰派的讲话。其中,圣路易斯联储主席布拉德和达拉斯联储主席卡普兰都是缩减购债的忠实拥趸。而早在上周三,美联储副主席克拉里达也表示,最快可能在2022年底达到加息条件,这也比市场预期要早。

华尔街意见不一,美银预计美股年末暴跌14%?

眼下,除了美联储,通胀、估值、疫情复燃等因素,都会成为压垮美股牛市的“最后一根稻草”,因此,华尔街分析师对于美股前景看法不一。

其中,美银和花旗主空。其中,花旗的策略师预测,标普500指数可能会在年底下跌10%左右,跌势可能会从下个月就开始。而且,他指出,美股市场是一个成长股比重很大的市场,如果债券利率走高,那么成长股势必受到影响。

此外,美银更加悲观,该行的预计美股年末会下跌14%以上,该行的策略师认为,美国股指的市盈率已经很高了,今年的很多好消息已经被市场消化。同时,美银美林7月基金经理调查显示,机构将现金头寸从3.9%上调至4.1%,也反映出了一定谨慎心理。

同时,巴克莱也认为,美股下半年的回报率将会非常有限,随着美股创下历史新高,对冲市场风险的衍生品交易规模也已经接近了历史记录水平。期权市场显示出了美股后市的不确定性。

但是,另一方面,高盛则在上周刚刚上调了美股的目标价。该行的策略师认为,美股企业的盈利将会好于市场预期,创出更高的历史高位水平,而盈利增长将会成为美股下半年的驱动因素。

总 结

受到美联储宽松货币政策的支撑,美国在过去一年多时间里一直保持“雄赳赳气昂昂”势不可挡的上涨趋势,然而,随着美国经济数据表现持续向好,人们也开始担心超宽松的货币环境或将很快终结。而连续创出新高的美股股指,估值也已经来到高位,很难不让投资者开始怀疑,美股后市的走势究竟会走向何方。

精彩评论