供给冲击导致美国内部供需失衡,经济再平衡意味着实际均衡利率将上升。尽管美联储已连续多次大幅加息,但美国CPI数据依旧坚挺,通胀预期再次反弹,释放出“不友好”信号。对此,我们认为,美联储或需要在短期内更坚定、更快速地加息,加息高点或也将因此而上升。但另一方面,除美联储以外的其他央行也在同步紧缩,如果各国货币政策仅考虑本国通胀数据,或存在“合成谬误”与“做的太过”的风险。综合来看,我们小幅上调美联储加息高点预期至接近5%(此前预测为4~4.5%),我们认为这可能是美联储为抗击通胀而做的“最后的努力”。这也意味着第四季度美联储加息的步伐或不会放缓,12月加息75个基点的可能性并不低。

美国通胀坚挺,加息高点或接近5%

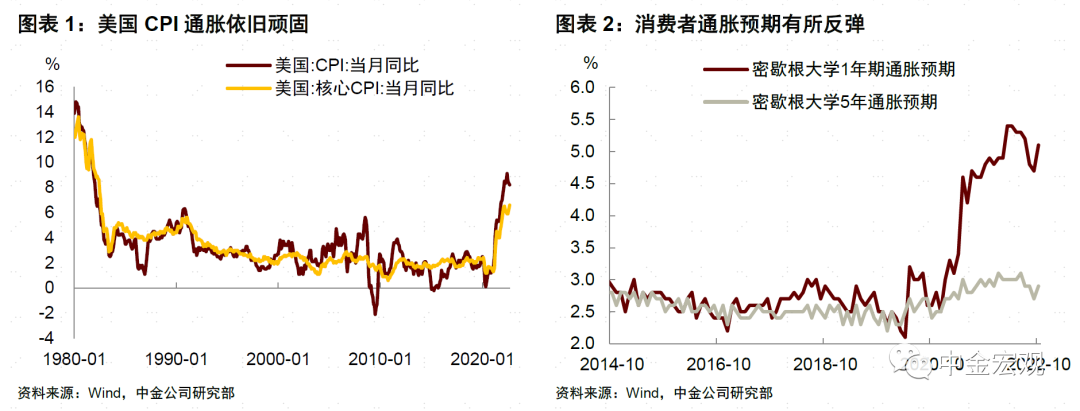

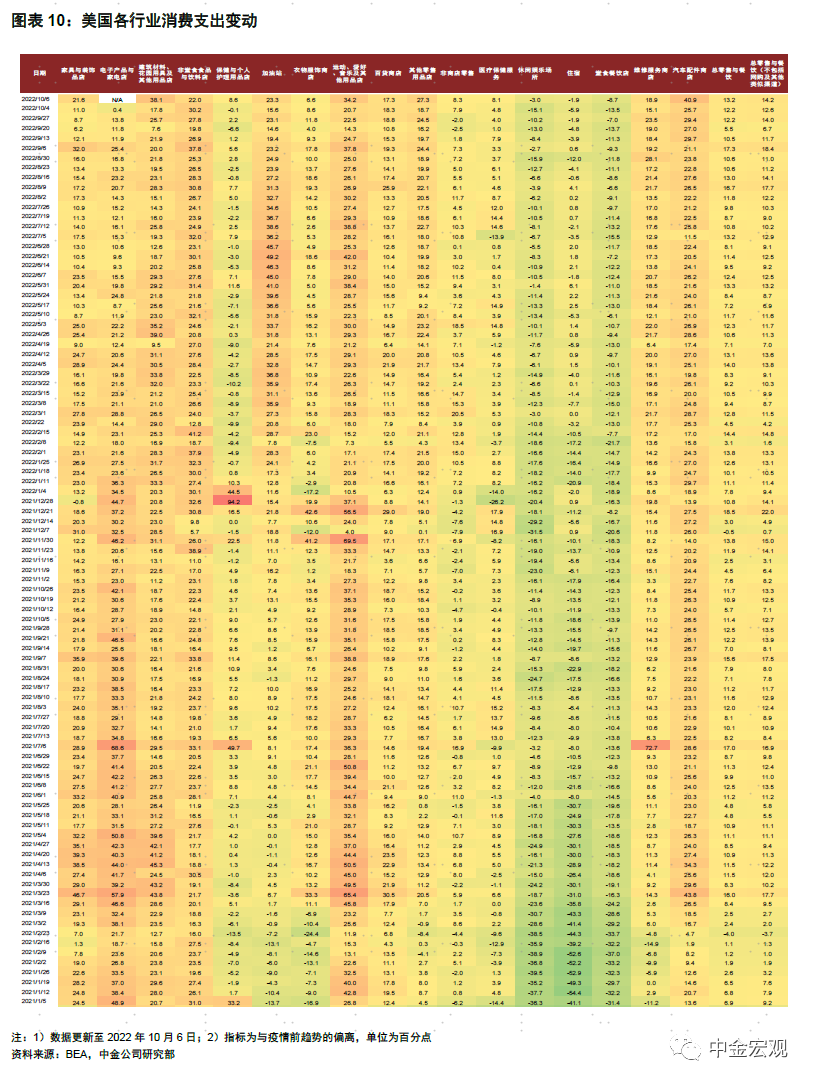

►美国CPI再超预期,显示通胀韧性很强。9月CPI同比增长8.2%,剔除能源食品的核心CPI环比增长0.6%,同比增长6.6%,为1982年以来最高水平。尽管能源、二手车价格回落,但服务通胀进一步攀升,尤其是劳动密集型行业、出行类行业以及房租价格强劲上涨,使得核心通胀表现顽固(请参考报告《通胀顽固,联储加息还慢不下来》)。此次疫情影响减退后,服务业呈现“长尾”复苏的态势,一些服务行业绝对消费水平仍未恢复至疫情前。这使得服务业就业扩张与通胀粘性得以增强,在一定程度上对冲了加息对于总需求的负面影响。

►更重要的是,通胀预期再次抬头,释放“不友好”信号。周五密歇根大学公布的短期与中期通胀预期均较上月反弹,一反此前稳步回落的态势。其中,1年期消费者通胀预期从4.7%上升至5.1%,为今年3月份以来首次上升。一个可能原因是近期天然气价格与电价均连续多月上升,再加上9月底美国汽油价格反弹,导致对通胀的担忧卷土重来。对于普通家庭来讲,加油、支付电力与燃气费用等能源需求发生频率较高且价格变动非常直观可见,可能会影响其对于未来通胀走势的判断。通胀预期反弹对美联储来说是一个很不好的信号,这说明到目前为止加息还没能够成功“锚定”通胀预期,消费者还不相信美联储有能力将通胀压制回2%。这也意味着美联储抗通胀的难度加大,货币紧缩还需要继续发力。

►通胀顽固引发多位美联储官员公开发声,整体态度偏鹰派。旧金山联储主席戴利称,要注意确保通胀不会根深蒂固,美国劳动力市场需要进一步降温,GDP增速需要大幅放缓。她认为加息的终端利率可能将提高至4.5-5%,并在更长时间内保持着这一水平。美联储理事库克也称,在看到通胀好转前,美联储将持续采取紧缩,且美联储不需要“走走停停”的政策。圣路易斯联储主席布拉德表示,9月通胀数据高于预期表明联储需要继续以75个基点的速度快步“前置”加息,如果假设现在就要决定12月的加息幅度,他的选择将是75个基点。布拉德也是第一个暗示不排除12月加息75个基点的美联储官员。

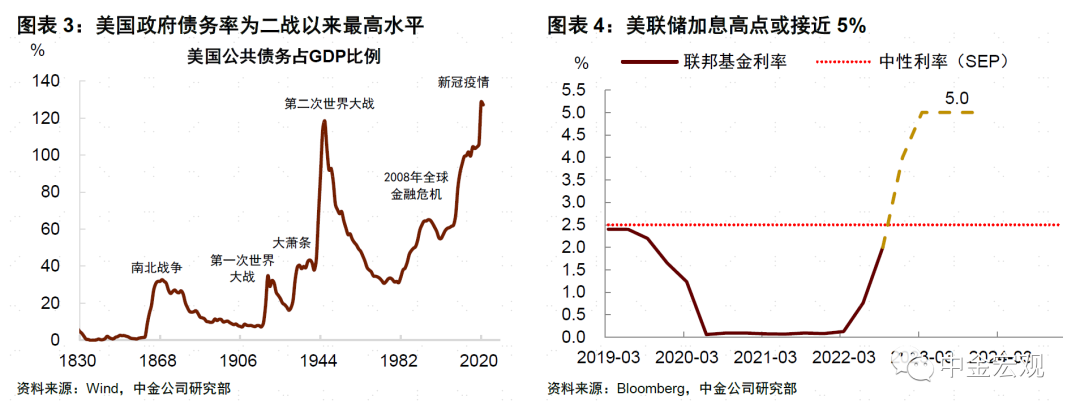

►我们上调美联储加息高点预期至接近5%(此前预测为4~4.5%)。通胀居高不下,通胀预期反弹显示出消费者对于美联储稳定物价能力的“不信任”。对此,我们认为美联储需要尽早尽快压降通胀,以防止发生“通胀螺旋”恶性循环。中期来看,美国利率也不能上升太多,这是因为美国政府债务高企,过高的利率会增加政府偿债负担。根据计算,如果通胀居高不下,利率长期维持高位,美国政府利息支出占GDP比重将大幅上升,或于2024-25年超过前期3%的高点(请参考《美国偿债压力或超预期》)。从这个角度看,接下来美联储的加息将是“最后的努力”,第四季度美联储加息的步伐或不会放缓,12月加息75个基点的可能性并不低。

全球央行集体加息带来“共振”风险

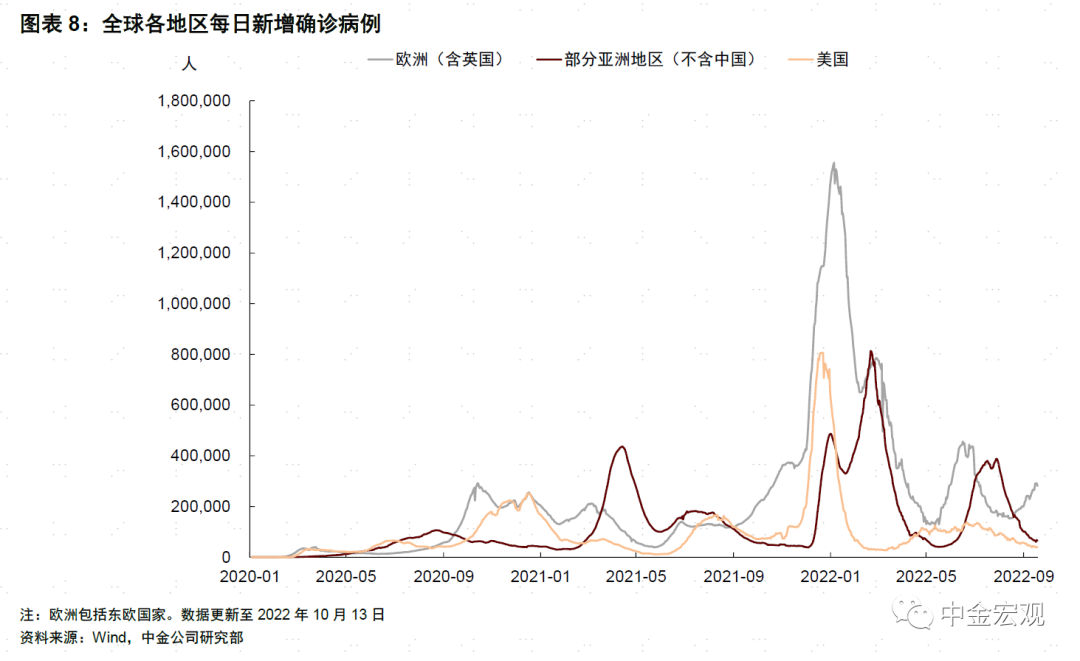

►除美联储以外,今年以来其他主要央行也在同步加息。英国央行早在去年12月16日就领先于其他主要发达经济体,“早动手”开启了加息周期,当前最新政策利率水平已达2.25%。欧央行也迫于高通胀的压力,于今年7月开启加息周期,首次加息幅度就达50个基点,一举脱离多年的负利率区间,且第二次加息就加速至75个基点,追上了美联储的速度,这也是欧洲央行1999年以来首次同步上调三大利率75个基点。当前欧央行三大利率已明显抬升,主要再融资利率、边际贷款利率、存款便利利率分别为1.25%、1.5%、0.75%。此外,新兴市场国家央行也已早早开始货币紧缩。

►海外央行集体加息将产生“紧缩共振”效应,可能增加“合成谬误”和“做得太过”的风险。所谓“合成谬误”就是说各大央行只基于本国的通胀数据大幅加息,却忽略了各国同步加息所带来的乘数效应,后者可能导致全球总需求超预期回落,加大经济增长下行压力。在最新讲话中,美联储副主席布雷纳德称,同步进行的全球紧缩综合效应或大于各国紧缩政策效应的单纯加和(The combined effect of concurrent global tightening is larger than the sum of its parts),需要时刻关注来自其他国家政策与突发事件的外溢效应,警惕风险偏好快速恶化加剧流动性风险。我们认为这种顾虑是有道理的,这也意味着在供给没有进一步收缩的前提下,美联储加息的终点可能也不会太高。

上周回顾:宏观数据与经济事件

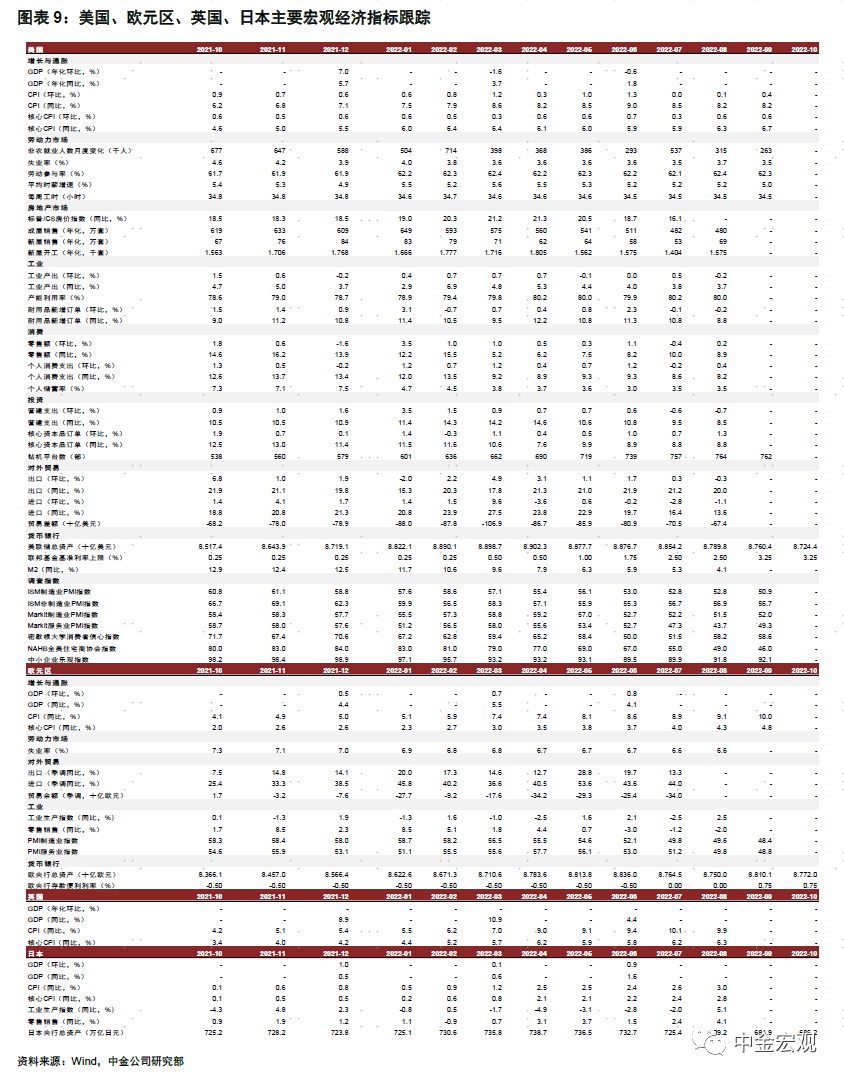

宏观数据:美国8月商业库存环比增长0.8%,低于预期增速0.9%;9月未季调CPI同比增长8.2%,高于预期增速8.1%;9月季调后CPI环比增长0.4%,高于预期增速0.2%;9月未季调核心CPI同比增长6.6%,高于预期增速6.5%;9月PPI环比增长0.4%,高于预期增速0.2%;9月零售销售环比增长0%,低于预期增速0.2%;9月进口物价指数环比增长-1.2%,低于预期增速-1.1%;9月NFIB小型企业信心指数为92.1,高于预期值91.6;10月密歇根大学消费者信心指数初值为59.8,高于预期值59;至10月8日当周初请失业金人数为22.8万人,高于预期值22.5万人。

欧元区8月季调后贸易帐赤字为473亿欧元,高于预期赤字450亿欧元;8月工业产出环比增长1.5%,高于预期增速0.6%;10月Sentix投资者信心指数为-38.3,低于预期值-34.7。

经济事件:10月10日,2023年FOMC票委、芝加哥联储主席埃文斯就经济前景和货币政策发表讲话,他表示美联储内部已达成较强共识,即在明年3月前将目标政策利率上调至4.5%左右,并在美联储评估通胀影响和等待供应链恢复期间维持在这一水平。10月11日,美联储理事布雷纳德发表讲话,她表示美联储明确需要采取限制性货币政策来降低通胀,但加息的路径和幅度仍将“取决于数据”,美联储将密切关注经济以及国内外风险的演变。10月12日,2022年FOMC票委、克利夫兰联储主席梅斯特在纽约经济俱乐部发表讲话,她表示尽管今年大幅加息,但美联储尚未控制住不断上升的通胀,需要进一步收紧货币政策;欧洲央行行长拉加德发表讲话,她表示加息是欧元区抗击通胀失控的最佳工具,与此同时,有关收回过剩现金的讨论也在进行。10月13日,美联储理事鲍曼就政策工具的前瞻性指引发表讲话,她表示如果高通胀没有减弱,她将继续支持大幅加息。10月14日,2022年FOMC票委、堪萨斯联储主席乔治就美国经济前景发表讲话,她表示美联储应以更缓慢而稳定的速度加息,以便有时间让其政策行动渗透到经济中,并将市场波动降至最低;美联储理事丽莎库克就经济前景发表讲话,她表示美联储将继续加息直到完成控制通胀的任务。

本周关注:宏观数据与经济事件

宏观数据:周一公布美国10月纽约联储制造业指数。周二公布美国9月工业产出环比增速,10月NAHB房产市场指数;欧元区10月ZEW经济景气指数。周三公布美国9月营建许可总数,9月年化新屋开工总数;欧元区9月CPI同比增速终值,9月CPI环比增速。周四公布美国9月年化成屋销售总数,9月谘商会领先指标环比增速,10月费城联储制造业指数,至10月15日当周初请失业金人数;欧元区8月季调后经常帐。

经济事件:周三2023年FOMC票委、明尼阿波利斯联储主席卡什卡利就经济问题发表讲话。周四2023年FOMC票委、明尼阿波利斯联储主席卡什卡利就“通胀、利率和美国经济现状”发表讲话;2023年FOMC票委、芝加哥联储主席埃文斯参加有关经济现况与货币政策的问答。周五2023年FOMC票委、费城联储主席哈克就经济前景发表讲话;美联储理事丽莎库克发表讲话。

精彩评论