步入8月后,苹果迎来五连跌,股价一度跌去9%,尤其是在8月4日公布财报后,当日大跌4.8%,这是自今年以来股价首次收在60日均线下方,打断了苹果连涨8个月的惊人走势。

尽管股价出现短期的大幅调整,但苹果今年股价仍是涨超40%,在最高位时涨超50%。而这次苹果的短期回调,是不是入手的好机会?

苹果已经连涨近8个月了,短期大幅调整一下也很合理,而这大幅调整有两个原因。

一是苹果业绩的短期问题。

苹果Q2的iPhone收入为397亿美元,比去年同期创纪录的业绩下降2%,但若按固定汇率计算,iPhone收入有所增长,且Q2季度换新机者的数量创历史新高,这反映出iPhone 14 pro系列是苹果有史以来最好的产品系列。

这也使得我们认为,短期内市场对于苹果业绩的反应并不是真正的焦点,因为市场从未怀疑过苹果新产品的表现。

9月的苹果发布会,将带来iphone 15 Ultra,这被视为苹果近几年来,最大的一次更新。并且会有Apple watch Ultra 2等新产品也即将问世。而这些消息应该都是苹果近几个月涨幅最多的催化剂,若新品亮眼,这也将为苹果带来新的动力。

其次,我们认为更为重要的是美股的风格正在发生转变。

近一周以来,道指仅跌0.7%,而纳指跌去3.2%,美股的科技股开始回调,而大基建股开始走强。例如,苹果跌去8.5%,而美股的建筑龙头卡特彼勒,则涨8.6%。

卡特彼勒近2个月以来已涨超40%,具体原因即是我们此前提到过的,美国制造业的超级大周期带来激增的设备需求。

当科技股涨得多,且业绩没顺周期行业亮眼时,美股的资金正在分流去配置更稳妥的选择。

此前我们详细讨论了为何美股资金敢这样买顺周期的原因,以及这轮美国顺周期可能会持续多久。

由此,美股的顺周期股可能会阶段性跑赢科技股。但顺周期的崛起并不代表科技股会就此衰弱,这还是由于科技股涨的太多,短期的调整也是理所应当的。

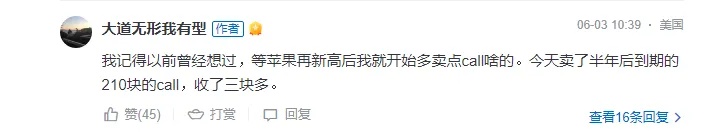

在苹果6月创下历史新高后,段永平透露,他考虑在苹果继续创新高之后,开始售卖部分call期权。

事实上,在6月,当苹果再次创下新高时,他已经卖掉了半年后到期的210美元的Call期权,并从中获利。

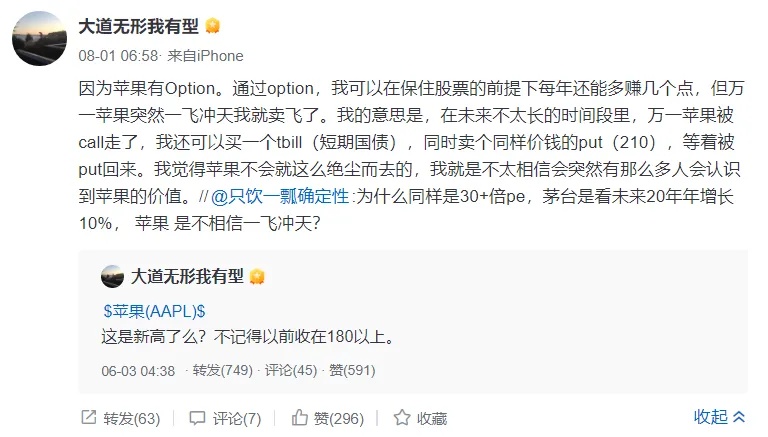

在7月时,苹果续创新高。有网友问道段永平在6月时卖掉苹果的call是不是一个错误?而段永平回答称,没觉得是错误,不太相信苹果会从此一飞冲天,毕竟已经三十多倍PE了。

段永平称,通过期权,可以在保住苹果股票的前提下,每年还能多赚几个点,但万一苹果突然一飞冲天,那就卖飞了。但他仍认为,苹果不会就这么绝尘而去的,不太相信会突然有那么多人认识到苹果的价值。

段永平称,万一苹果被Call走了,还可以买一个Tbill(短期国债),同时卖个同样价钱的put(苹果210块),等着被put回来。如果被put进来了,可以马上把短期国债卖了就有现金了。

在8月4日,苹果大跌时,段永平发文表示,自己卖call的钱大概率能赚到了,收到的钱可以转成苹果的股票,不费一兵一卒可以增加一点点持股也是蛮好的”。

有网友问道是不是有减持苹果的想法时,段永平表示,没有过想要减持苹果的想法,想的都是怎么能增加一点持股。并称,如果你真的打算拿10年,大概率是不会赔的,至少过去10年没人赔钱,但机会成本不一定合算。

结语

段永平的最新观点很清晰,即是尽可能的通过划算的方式增多苹果的持股,并认为苹果的股价不会一飞冲天,不会突然有那么多人意识到苹果的价值,若从长期的视角来看,苹果现在仍是便宜的,并且会一直购入。

同时,巴菲特的Q2持仓显示,苹果占伯克希尔的总持股比例已近45%。

回到一年的视角来看,在美股风格有些切换,加息周期进入尾声,连涨8个月的苹果有短期的调整,应该是个好的入手机会。

原因是苹果已经三年没有带来硬件更新了,9月的发布会将成一个很好的催化剂。且苹果已暗示将AI嵌入至IOS,AI的嵌入会带来更好的应用体验。

精彩评论