又是观看“巨象”表演的一天!

今天早盘,A股总市值排前14的股票无一杀跌,三桶油更是集体拉升,中国石油涨超6%,中国海油涨超4%,中国石化涨超3%。排在后面的中国移动、中国电信等股价表现和走势也相当不错。

那么,究竟是何缘故呢?从产业的角度来看,最近国际油价表现的确不俗。本周布伦特原油上涨2.4%,WTI上涨约3.2%。这两个基准指数连续第三个月上涨。从配置的角度来看,3月28日,中国人寿副总裁刘晖在该公司2023年度业绩发布会上表示,在布局投资提升收益的同时,也会重点关注高股息股票的配置价值,降低权益组合波动性。这可能代表了相当一部分主流资金的配置方向。

“巨象”突袭

今天早盘,整个A股市场风格特征非常明显。A股总市值排前14的股票无一杀跌,三桶油更是集体拉升,中国石油涨超4%,中国海油涨近3%,中国石化涨超2%。

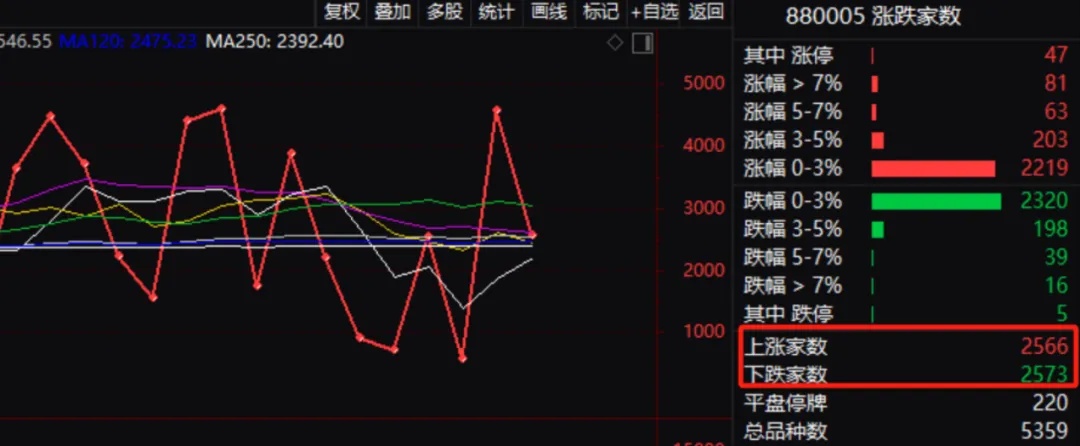

这类股票兼具三大特征:业绩稳定,股息较高,筹码也比较稳定。很明显,今天早盘资金进攻的方向就是这里。但由于整个市场仍处于一个增量资金较少的状态。因此,在这类股票上涨的过程当中,不少小盘股是走弱的,市场的操作难度亦有所加大。

那么,大股票为何如此强势呢?首先,从产业角度来看,今天早盘主要是由三桶油带动,而国际油价最近的支撑力度很强。由于OPEC+继续减产、俄罗斯能源基础设施持续受到攻击,美国钻机数量减少以及紧缩的前景,油价收高。本周布伦特原油上涨2.4%,WTI上涨约3.2%。这两个基准指数连续第三个月上涨。能源服务公司贝克休斯(BKR.O)的数据显示,截至3月28日当周,石油和天然气钻井平台数量(未来产量的早期指标)减少了3座,至621座。与此同时,美国经济第四季度的增长速度快于此前的预期。美国政府衡量经济活动的两项主要指标去年年底强劲增长,表明经济仍在以稳健速度扩张。地缘政治风险的增加引发了对供应可能中断的预期,OPEC+在6月召开部长级全体会议之前,不太可能做出任何石油产量政策调整。

从配置的角度来看,3月28日,中国人寿副总裁刘晖在该公司2023年度业绩发布会上表示,在权益方面,会坚持策略多元化和结构优化,发挥长期资金优势,在布局投资提升收益的同时,也会重点关注高股息股票的配置价值,降低权益组合波动性。事实上,在目前固定收益率背景之下,保险资金在负债端的压力是比较大的。而目前,不少蓝筹股的股息率仍在4%—5%之间或之上,与国债收益率和大额存单利率相比,有较强的优势。这可能也是主流资金未来配置的方向。

持续性究竟有多高?

若以银行为例,其实最近红利资产的波动也在加大。那么,这个板块的持续性究竟有多高呢?从交易的角度来讲,波动缘于拥挤度。

信达金工最近发布的研报显示,价量层面显示中证红利短期可能存在交易过热拥挤风险。当前中证红利成交额处于近三年85.85%分位数、成交额占比近三年分位数为77.84%,在成交维度拥挤风险较前期稍有缓解。中证红利成分股合计74.58%权重位于半年均线以上,仍有一定上升空间,不过等待回调后再买入则更为安全。此外,中证红利近期出现量价背离的情况,可能代表买方看多心态逐渐削弱,投资者观望情绪浓厚,待风险释放后,若有量能配合,或可开启新一轮行情。

此外,当前偏股型公募基金红利风格暴露在2022年第四季度转正,2023年第四季度暴露度为0.36,为近三年高点。北向资金在今年1月末对红利风格已有所减仓,截至3月22日,北向在红利上暂无明显的回流迹象。今天红利资产突袭,也有一个背景,那就是由于港股今天休市,北上通道暂时关闭。因此,今天并无外资扰动盘面。

ETF资金面数据显示,在今年2月之前,市场上仍有资金较为稳定地流入红利类ETF,但在2月之后,中证红利指数虽继续走高,但红利ETF却有资金不断撤离,2024年3月11日单日净流出4.17亿元,为今年以来最大单日净流出金额。

不过,红利资产又要分行业、分资产来看待。最近几年准确度比较高的策略分析师牟一凌认为,投资者习惯了过去债务扩张模式下带来的高利润成长性,但忽视了企业利润增长以外的实物消费的韧性,因此1-2月的经济流量恢复远超市场预期。未来,实物资产的逻辑拼图正在逐步清晰:供给约束+需求结构变化下的消耗比例增加+债务压力下的货币价值下降,而挂靠实物生产的上市公司的产能价值重估还远远没有到位。这是预期差最大的地方。挂靠实物属性的资源品链首先是铜、煤炭、油、资源运输(油运、干散等)、贵金属和铝。

精彩评论