市场概览

美股周三收盘涨跌不一,纳指小幅走高,标普500指数连续第四个交易日下跌。美联储公布的2月货币政策会议纪要显示,所有票委都支持加息25个基点。这份会议纪要罕见地提示了美股估值过高的风险。

2月22日期权市场总成交量为36,548,217张合约,环比减少约5%。其中,看涨期权占比52%,看跌期权占比48%。

二、期权成交总量TOP10

特斯拉期权交易量超过纳指ETF,攀上成交榜单的次席。AMC院线的成交继续保持高位,AMC周三延续涨势,散户行情仍有继续发酵的可能。

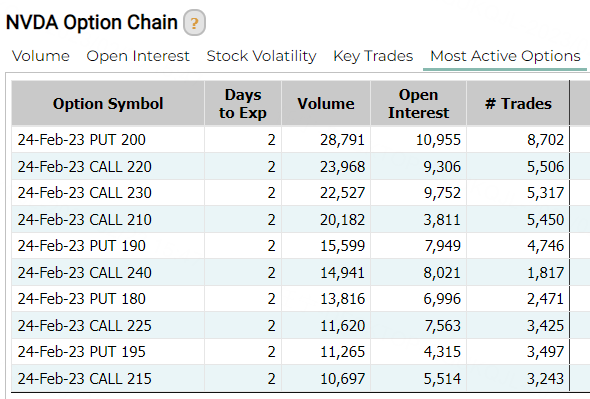

英伟达期权的成交量位居热门榜第七位。英伟达周三盘后公布了2023财年第四季度及全年财报,报告显示,英伟达第四季度营收为60.51亿美元,同比下滑 21%,环比增长2%;净利润为14.14 亿美元,同比下滑53%,环比增长108%;与此同时,英伟达对 2024 财年第一财季营收作出的展望也超出预期。

受财报提振,英伟达盘后股价涨近9%。期权成交方面,周内到期的CALL单相对占优,相信周四会有更多的顺势交易出现。

一天赚10万美元?危险的“零日期权”突然飙升

期权市场上近期值得关注的动态是:专业和业余交易员正涌向一种高风险的股票期权,一些人将其比作彩票,因为有机会在短短几个小时内获得巨额回报。

它们被称为零日到期期权,或“0DTEs”。之所以这样命名是因为它们的到期时间只剩下不到24小时,交易员们将其视为一种针对经济数据发布和美联储会议等可能影响市场的事件进行策略性押注的方式。

去年第一季度,0DTEs仅占芝加哥期权交易所标准普尔500指数期权日均交易量的22.5%。到去年第四季度末,这一数字已升至44%。2023年初,0DTEs的交易量继续攀升。

0DTEs的一个问题是其波动性非常大,它们可以在几分钟内从毫无价值的合同变成价值数千美元的合同。

在上周三发布的一份研究报告中,摩根大通首席股票策略师之一Marko Kolanovic警告称,0DTEs越来越受欢迎可能引发“Volmageddon 2.0(波动率末日2.0)”,他指的是2018年2月5日,几款与波动率相关的神秘产品的内爆,导致道指暴跌1175.21点,跌幅4.6%,创下历史上最大的单日点数跌幅。

人们担心的是,如果美国股市出现特别剧烈和意外的波动,0DTEs期权的交易量可能会压倒这些对冲,导致闪电崩盘或突然出现不稳定的飙升。

谁在交易零日期权?

到目前为止,机构交易员是这些产品的最大用户。摩根大通的数据显示,散户投资者仅占0DTEs衍生品交易总额的5.6%。

但关于小交易员买入和做空0DTEs的证据,在Reddit的一个论坛Wall Street Bets上随处可见。交易员们在这个论坛上吹嘘自己的利润,并对自己的损失表示同情。

在2月中旬的一篇帖子中,一名名为“Pizza_n_tendies”的交易员分享了一张经纪账户的截图,显示他们在一个多小时内就赚了大约6000美元,此前他们押注了约3500美元与SPDR S&P 500 ETF(一种流行的股票交易所交易基金)挂钩的每周看跌期权。

去年12月,一位名为“livelearnplay”的用户分享了一张Robinhood账户的截图,显示他们通过跟踪标普500指数的SPY的0DTE看跌期权在一天内赚了大约10万美元。

已经有迹象表明,短期期权交易可能会导致市场在盘中出现更大的波动。

去年10月13日,当时0DTEs和其他临近到期期权的交易帮助引发了美国股市盘中的历史性逆转。当天,在9月份消费者价格指数(CPI)报告发布后,道指一度大跌近550点,跌幅达1.9%。然后,在似乎没有任何消息的情况下,股市突然飙升。当尘埃落定后,道指收盘上涨827.87点,至30038.72点,涨幅2.8%。买入看涨期权的热潮夸大了这一历史性盘中波动。

综上,当宏观经济和美联储政策阴晴难定,而越来越多投机者热衷如此疯狂的期权交易的时候,我们应该对美股的未来波动保持警惕。

精彩评论