摘要

近期,美债利率叠创新高且2s10s倒挂,但意外的是美股表现强劲。市场对此不解甚至困惑,主要基于利率上行对股市不利、同时倒挂后衰退风险上升两个常识判断,但细想都不完全成立。一方面,倒挂后不必然有衰退而间隔很长。另一方面,利率上行多数与市场同向,尤其是加息初期。但不论如何,市场不可能一直无视,那何时会有影响?

一、利率如何影响市场?短期看预期,速度很关键;上行初期市场继续上行(压制估值但盈利上行)

首先,短期预期尤为重要。预期计入不充分时,往往会带来利率和市场剧烈动荡,与利率绝对水平无关。其次,利率上行速度同样关键,无论水平高低。债券利率上行过快,本身代表着债券资产波动增加,容易造成跨资产波动传染。第三,长周期看利率上行股市多数上行,直到中后期。利率对市场的传导路径依次是情绪、估值、最后盈利,故估值的拐点早于市场。

二、市场能够承受多高的利率?2.9%~3%是敏感区间

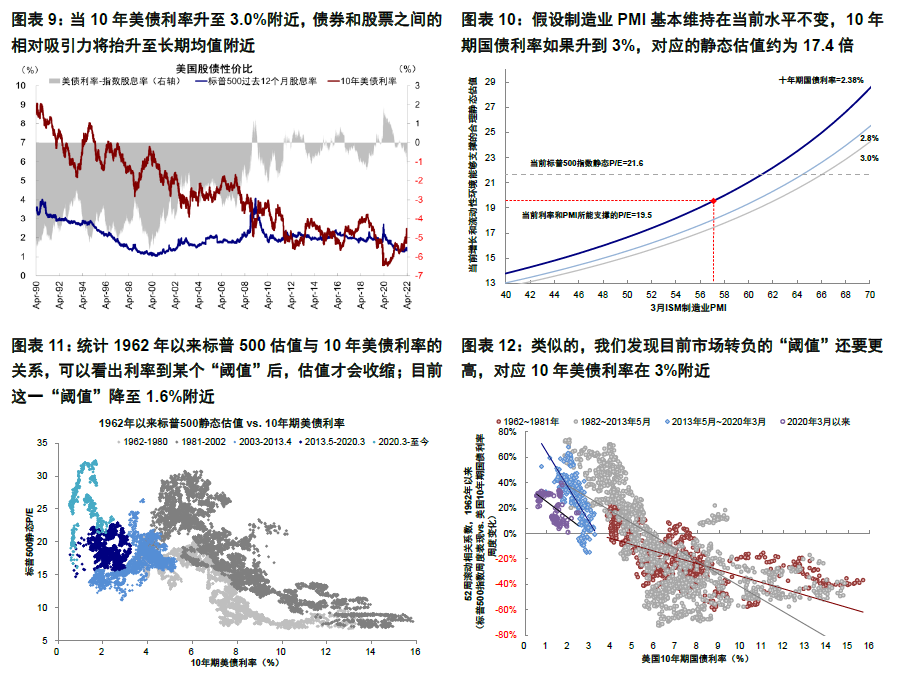

方法一:股债相对吸引力。当前标普500动态股息率1.37%,2008年后10年美债利率vs.标普500股息率均值-0.38%,假设股息率不变,10年美债利率升至3%时股债比价回到均值。

方法二:利率与估值和市场长期相关性。统计1962年以来标普500估值与10年美债利率间关系,我们发现利率达到某个“阈值”后估值才会收缩,疫情爆发以来这一“阈值”降至1.6%,解释了美股估值自去年四季度开始收缩。但市场“阈值”更高,同样方法,触发市场拐点“阈值”2013年以来约在3%附近。

方法三:股权风险溢价。假设股权风险溢价从目前进一步收缩至2003~2007年更乐观水平(均值2.2%),对应0.5个百分点收缩,可承受10年美债利率升至2.9%。

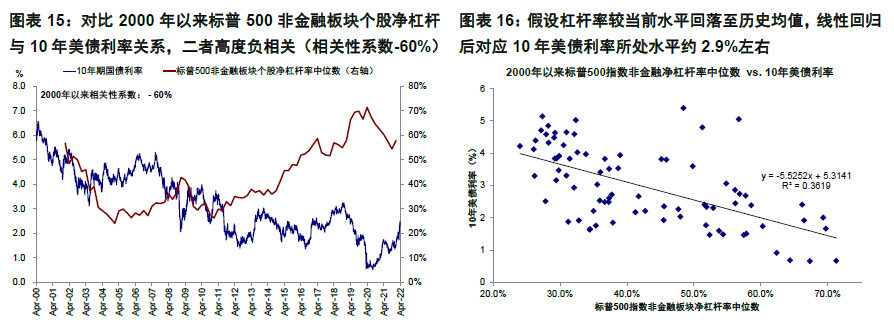

方法四:利率与财务杠杆。对比2000年以来标普500非金融板块个股净杠杆率与10年美债利率,二者明显负相关。假设杠杆从当前水平降至历史均值,对应10年美债利率约为2.9%。

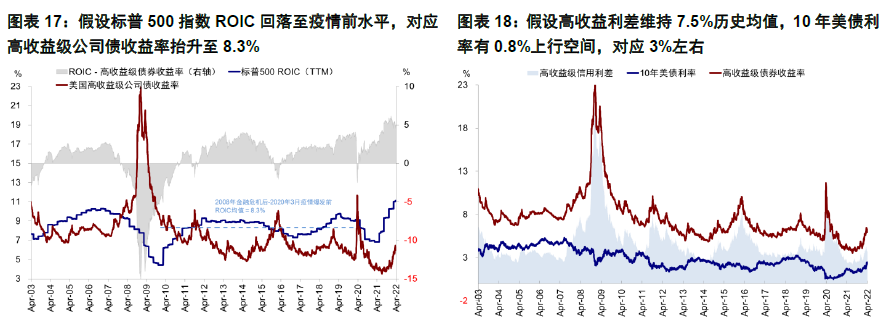

方法五:融资成本与投资回报率。融资成本逼近投资回报率时,将会侵蚀企业利润并抑制投资意愿。我们用标普500指数ROIC衡量企业投资回报率,并用美国10年期投资级(BBB)和高收益债券利率衡量融资成本。10年高收益利率(当前6.1%)距ROIC均值有1.8个百分点空间。此外,当前高收益率利差3.7%,距2000年以来5.1%均值有1.4个百分点空间。若10年高收益利率抬升1.8%,10年美债利率额外提升0.4个百分点,即对应2.8%。

综合上述五个维度,我们发现2.9%~3%是一个敏感区间,并不意味着在此之前就不会波动,但市场可通过风险溢价和盈利缓冲垫消化。

焦点讨论:“无视”利率上行和曲线倒挂,美股近期继续上行;那么市场能够承受多高的利率?

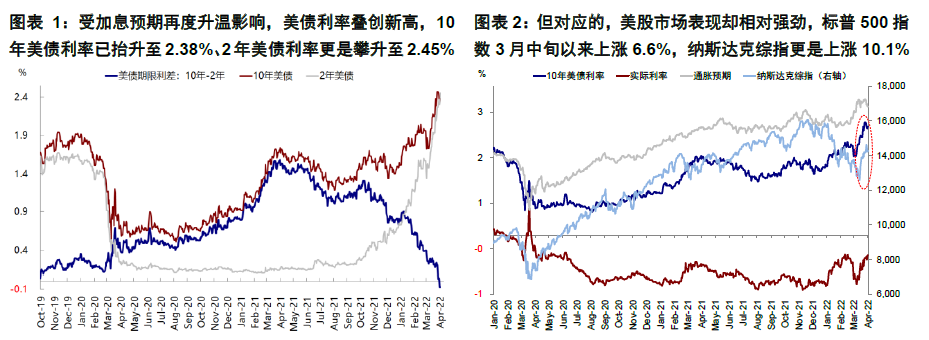

近期,受加息预期升温影响,美债利率叠创新高,10年美债利率一度逼近2.6%后回落至2.39%,2年美债利率则触及2.5%,使得2s10s利差自2019年以来首度倒挂(-7bp)。但意外的是,美股市场在此期间却表现强劲,标普500指数3月中旬以来上涨6.6%,纳斯达克综指更是上涨10.1%。

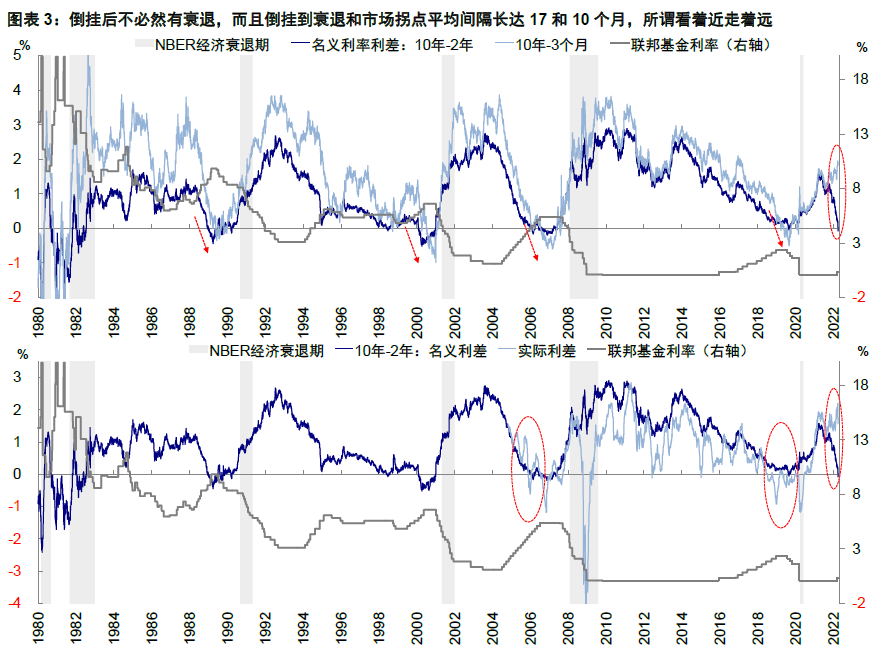

市场对利率抬升下美股依然强势收涨多少有些不解甚至困惑,主要基于利率上行对股市特别是成长股往往不利、同时倒挂后衰退风险增加等两个常识性判断,但细想其实都不完全成立。关于倒挂和衰退的关系,我们在《美债收益率曲线倒挂八问八答》已做了详细阐述,倒挂后不必然有衰退,而且倒挂到衰退和市场拐点平均间隔长达17和10个月,所谓看着近走着远。而针对利率上行与市场走势,也不是利率上行必然伴随市场下跌,实际上多数时候两者都是同向的,尤其是在加息初期和利率处于相对低位时。

但不论如何,市场不可能一直无视利率上行,何时将会有影响?我们将在本文中通过五种方法测算利率对市场影响的阈值,这在未来一段时间利率大概率易上难下的背景下有重要参考价值。

一、利率如何影响市场?短期看预期,速度很关键;上行初期市场继续上行(压制估值但盈利上行)

关于利率对市场的影响,我们在《美债利率上行过快的挑战》、《“缩表恐慌”前因、后果与历史经验》等报告中总结过以下特点:

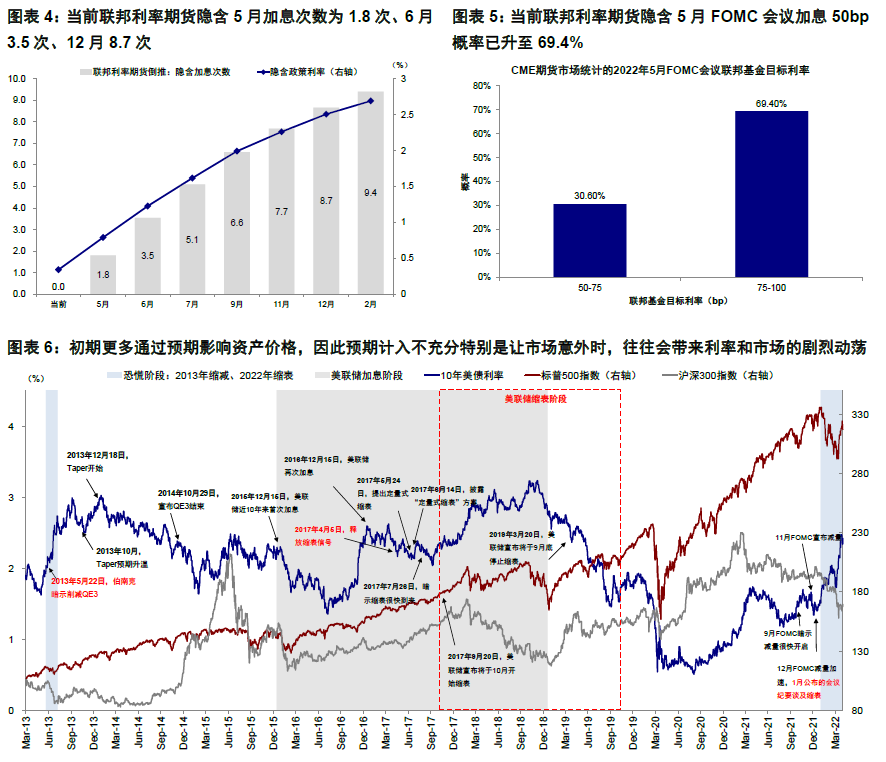

1)首先,短期预期尤为重要。货币政策实施,都有一个从预期酝酿、到完全计入、再到实际执行的过程。初期更多通过预期影响资产价格,因此预期计入不充分特别是让市场意外时,往往会带来利率和市场的剧烈动荡,与利率所处绝对水平无关,2013年的“削减恐慌”与今年年初的“缩表恐慌”都是如此。但进入实际执行阶段后,预期的充分计入反而会带来利率阶段回落和市场反弹,如3月FOMC会议后。中期走势则与基本面趋势有关。

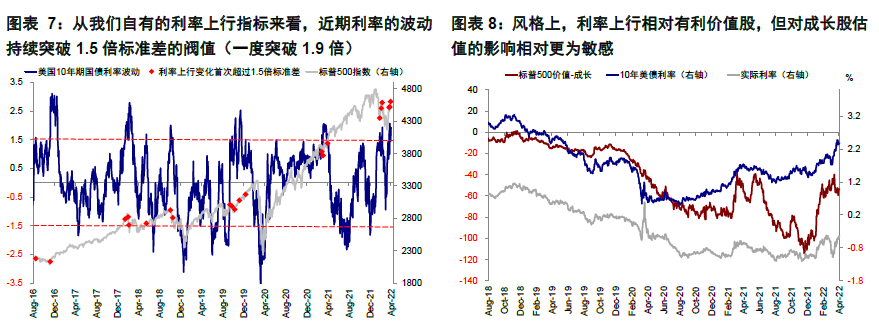

2)其次,利率上行速度同样关键,无论水平高低。速度是另外一个重要维度,债券利率上行过快,本身代表着债券资产波动增加,容易造成跨资产的波动传染(我们自有的波动指标超过1.5倍标准差时,往往会有市场动荡),2018年10月和今年年初均是如此。近期这一指标再度突破1.5倍标准差(过于一周达1.9倍),因此依然值得密切关注。

3)第三,长周期看利率上行股市多数上行,直到中后期。利率上行并不意味着市场必然下跌,实际上多数时间二者反而是同向的,尤其在初期(《近期美股的反弹能走多远?》)。利率对市场的传导路径依次是情绪、估值、最后盈利。从估值定价和现金或股息贴现概念来理解的话,估值的确与利率成反比(PE=1⁄((r_f+ERP)),r_f为10年国债,ERP为股权风险溢价),但当利率处于低位时,实际结果反而多数为同向,这是因为初期风险偏好(反映为风险溢价下降)足以抵消利率抬升拖累,直到高到一定程度时才会压制估值。但进一步到压制市场,还需要盈利见顶回落,因此估值的拐点早于市场。

此外,利率上行的影响也非千篇一律,尽管成长股因为高估值和更远期现金流折现更易受损,但银行板块却可以受益于利差的扩大。

二、市场能够承受多高的利率?五个维度测算,2.9%~3%是敏感区间

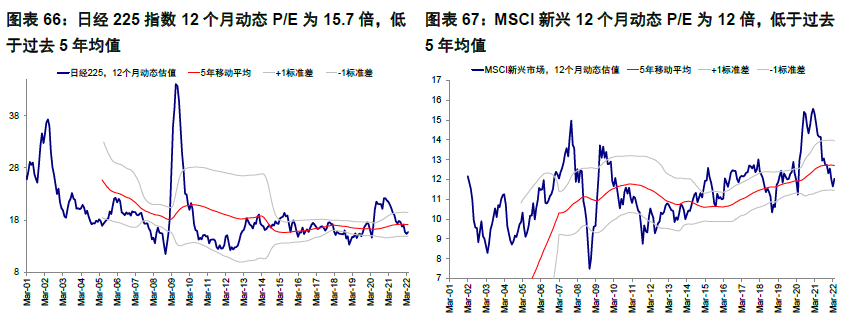

但是利率上行总有一个阈值可能使得负面影响开始占据主导。我们分别用5种方法测算,发现当前10年美债对美股的影响阈值可能在2.9~3%附近。具体而言:

方法一:股债相对吸引力。当前标普500整体动态股息率为1.37%。2008年金融危机后10年美债利率vs.标普500动态股息率的均值为-0.38%。二者当前差距为-1ppt左右,意味着假设股息率不变,10年美债利率升至3%附近时,股债相对比价将会回到均值附近。

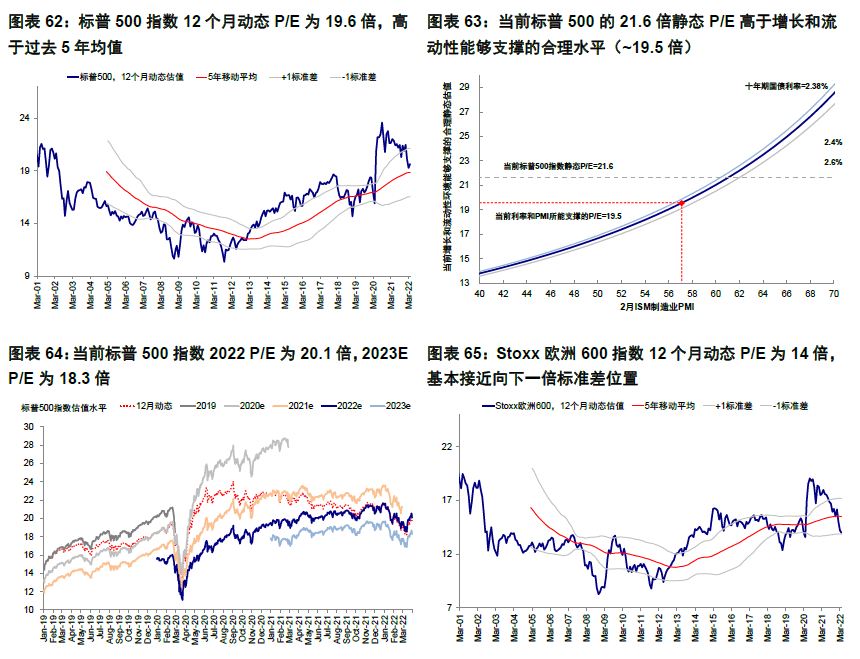

方法二:利率与估值和市场的长期相关性。统计1962年以来标普500估值与10年美债利率之间的关系,我们发现直到利率达到某个“阈值”之后,估值才会收缩。不过由于过去多年利率中枢持续下行,因此这一“阈值”也不断降低。1962~1980年,当利率水平升至6.5%后估值逐渐回落,1981~2001年间这一“阈值”降至5.8%,在2003~2013年又降至4.0%附近,2013年后为2.4%左右。2020年3月疫情爆发以来这一“阈值”进一步降至1.6%,这也解释了美股估值自2021年四季度开始逐渐回落(10年美债利率从去年11月初的1.56%一路走高至当前的2.38%,标普500指数动态估值从21.3倍降至当前的19.5倍)。

但市场的“阈值”显然更高。同样通过统计1962年以来标普500指数表现与10年美债利率的关系,我们发现触发市场拐点的“阈值”2013年以来大概在3%附近。

方法三:股权风险溢价。股权风险溢价能够抵消一部分利率抬升的影响,当前标普500指数的股权风险溢价为2.7%,已低于2001年以来均值(3.4%)及2018年10月市场波动前水平(3.0%)。若假设股权风险溢价从目前位置进一步收缩至2003~2007年更为乐观水平(均值2.2%),对应5个百分点的收缩,可以承受10年美债利率升至2.9%而保证估值不进一步收缩。

方法四:利率水平与财务杠杆。对比2000年以来标普500非金融板块个股净杠杆率与10年美债利率的关系,我们发现二者高度负相关(相关系数-60%)。截止4Q21,非金融板块个股净杠杆率中位数为57.8%,较疫情期间71.3%的高点已经大幅回落,但仍低于2000年以来42.5%的均值。假设杠杆从当前水平回落至历史均值,对应10年美债利率约为2.9%。

方法五:融资成本与投资回报率。当融资成本逼近投资回报率时,将会侵蚀企业利润并抑制未来投资意愿。我们用标普500指数ROIC衡量企业投资回报率,并用美国10年期投资级(BBB)和高收益债券利率衡量融资成本。截至2022年3月,标普500整体ROIC为11.1%,10年期高收益债券利率为6.1%,二者相差5%。2018年10月美股波动前标普500 ROIC为8.8%,10年高收益利率6.3%,二者相差2.5%。

受疫情低基数和财政刺激推动,当前美股偏高的美股投资回报率大概率不可持续。假设ROIC逐步回落至疫情前长期均值(2020年3月疫情爆发前均值为7.9%),即ROIC从11.1%降至7.9%,那么如若使融资成本逼近投资回报率的话,10年高收益利率(当前6.1%)距接近ROIC均值仍有1.8个百分点的上行空间。进一步看,当前高收益率利差约3.7%,距离2000年以来5.1%的均值水平仍有1.4个百分点的空间。那么如若10年高收益利率抬升1.8%的话,10年美债利率需额外提升0.4个百分点,即对应10年美债利率为2.8%。

综合上述从股债吸引力、利率与估值和市场的长期相关性、股权风险溢价、财务杠杆以及企业投资回报率等五个维度的测算,我们发现,2.9%~3%的10年美债利率可能是一个较为敏感的区间,而在达到这一水平前,市场仍可能通过风险溢价和盈利的缓冲垫来消化。当然,上述静态测算的水平并不意味着没有达到之前就一定不会波动,情绪和预期的变化、以及利率上行的速度都仍有可能成为触发波动的原因。

市场动态:2s10s利率首度倒挂;俄乌谈判继续,拜登释放战略石油储备,油价大幅回落

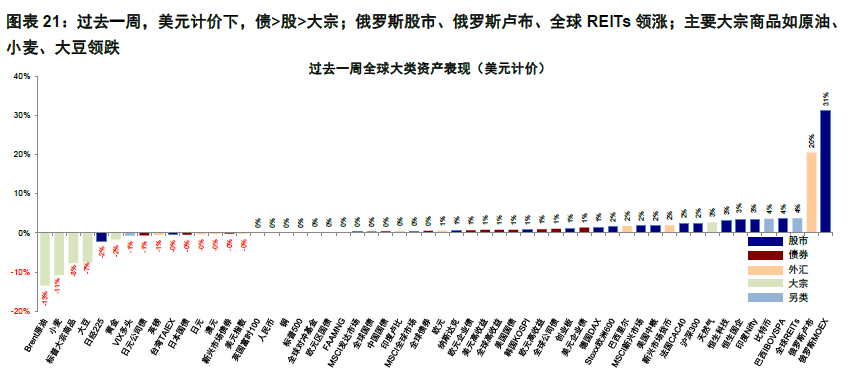

►资产表现:债>股>大宗;利率回落且倒挂,资源品落后

俄乌局势和美联储官员鹰派发言仍主导市场情绪,周初市场认为俄乌会谈取得进展,美股大幅收高,原油回落,但次日莫斯科称俄乌谈判未有任何突破,美股应声下跌,油价回升。临近周末,拜登宣布为期半年的创纪录储备油投放计划,原油期货价格再度回落至104美元/桶,黄金价格回落至1919美元/盎司。10年美债利率周初下跌至2.34%,临近周末受非农就业数据提振回升至2.38%,2年美债利率临近周末快速攀升至2.46%,创2019年3月来的最高水平,因此2s10s利差也收窄至倒挂。

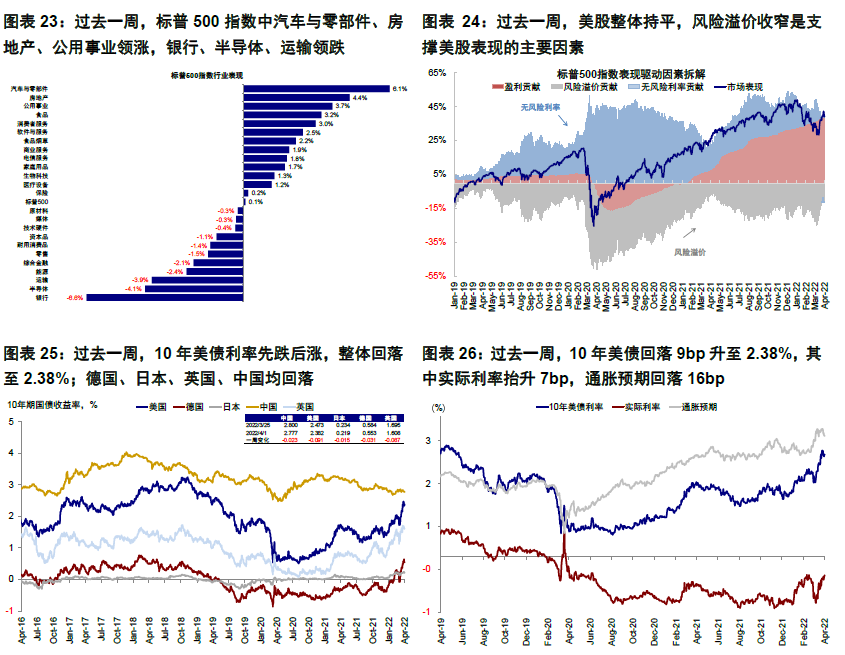

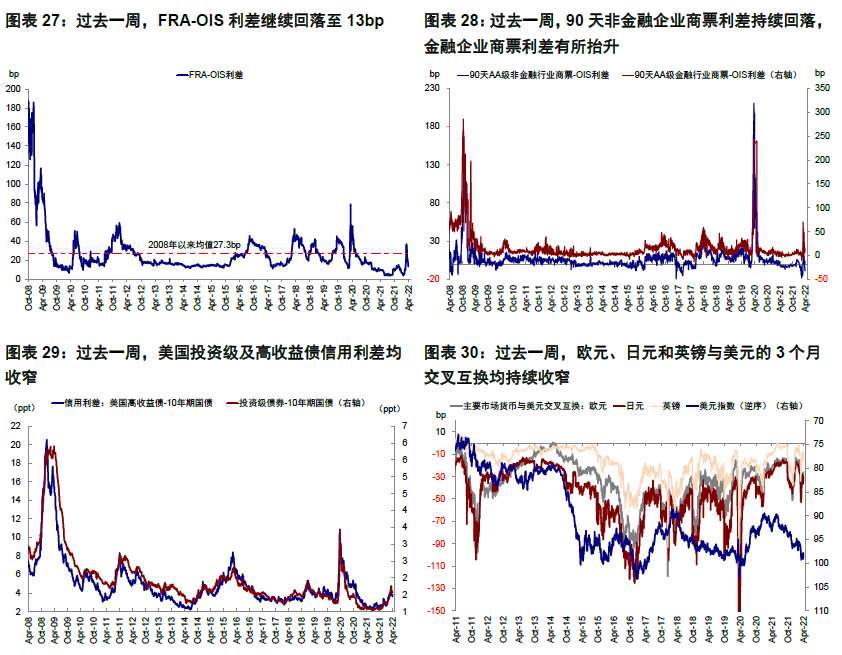

整体来看,过去一周,美元计价下,债>股>大宗;俄罗斯股市、俄罗斯卢布、全球REITs领涨;原油、小麦、大豆领跌。板块方面,标普500指数中汽车与零部件、房地产、公用事业领涨,银行、半导体、运输领跌。利率方面,10年美债先跌后涨,整体回落9bp升至2.38%,其中实际利率抬升7bp,通胀预期回落16bp。

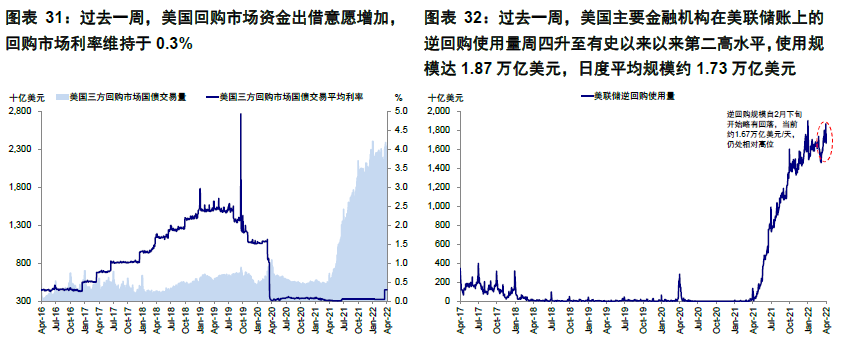

►流动性:FRA-OIS及信用利差继续收窄

过去一周,FRA-OIS利差继续回落至13bp,90天非金融企业商票利差持续回落,金融企业商票利差有所抬升,美国投资及高收益债信用利差均收窄,欧元、日元和英镑与美元的3个月交叉互换持续收窄。美国回购市场资金出借意愿增加,回购市场利率持平于0.3%;美国主要金融机构在美联储账上的逆回购使用量周四升至有史以来以来第二高水平,使用规模达1.87万亿美元,日度平均规模约1.73万亿美元。

►情绪仓位:美股空头减少,长端国债空头继续增加

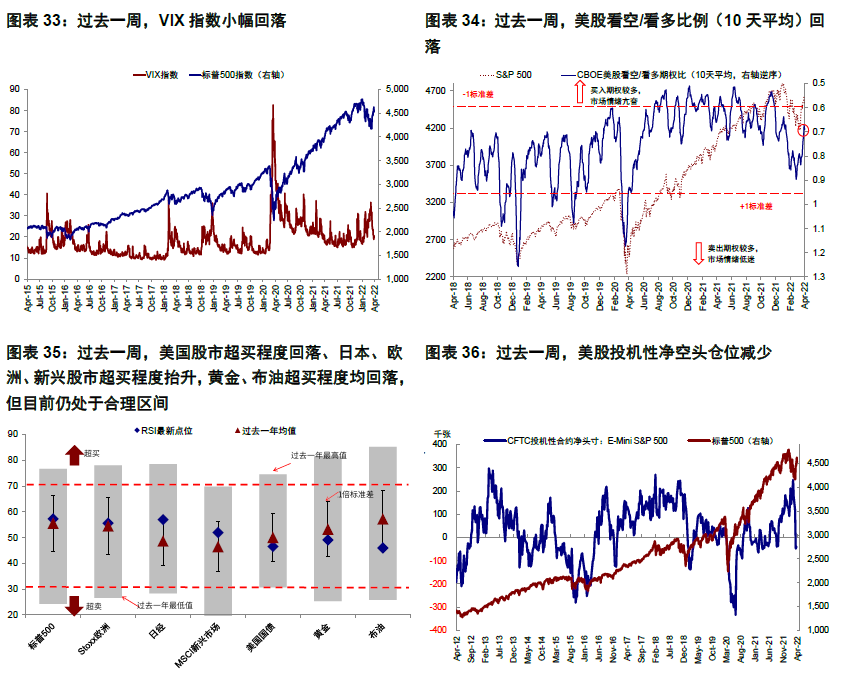

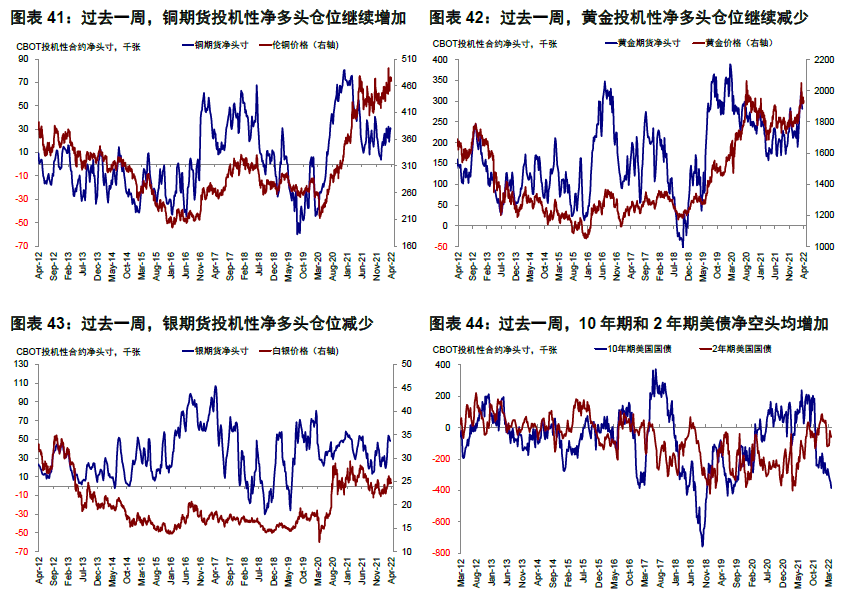

过去一周,VIX小幅回落,美股看空/看多比例(10天平均)回落。美股超买程度回落、日本、欧洲、新兴超买程度抬升,黄金、布油超买程度均回落,但目前仍处于合理区间。仓位方面,美股投机性净空头仓位减少,新兴市场投机性净多头仓位增加,10年期和2年期美债净空头均增加。

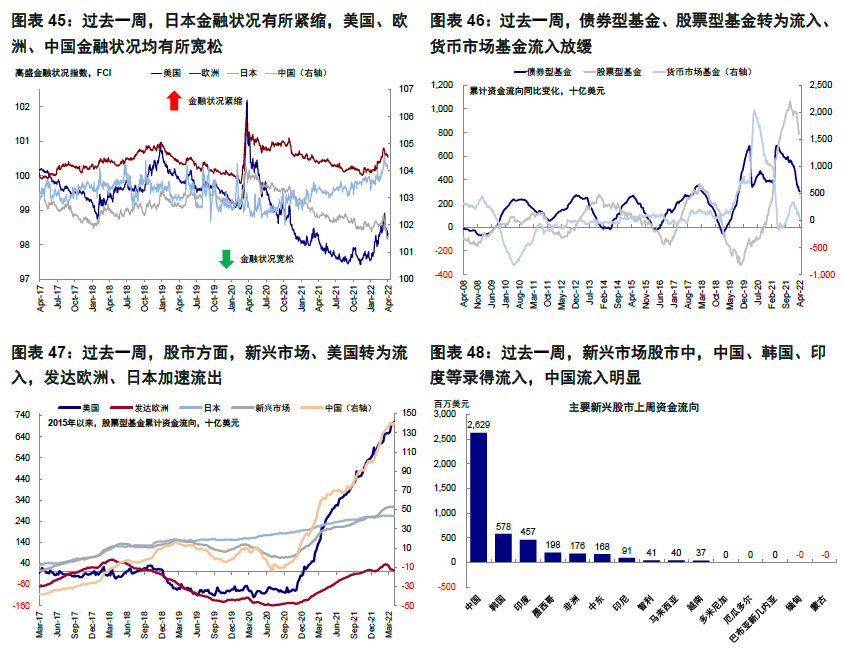

►资金流向:股、债型基金转为流入,中国股市流入明显

过去一周,债券型基金、股票型基金转为流入、货币市场基金流入放缓。分市场看,股市方面,新兴市场、美国转为流入,发达欧洲、日本加速流出。

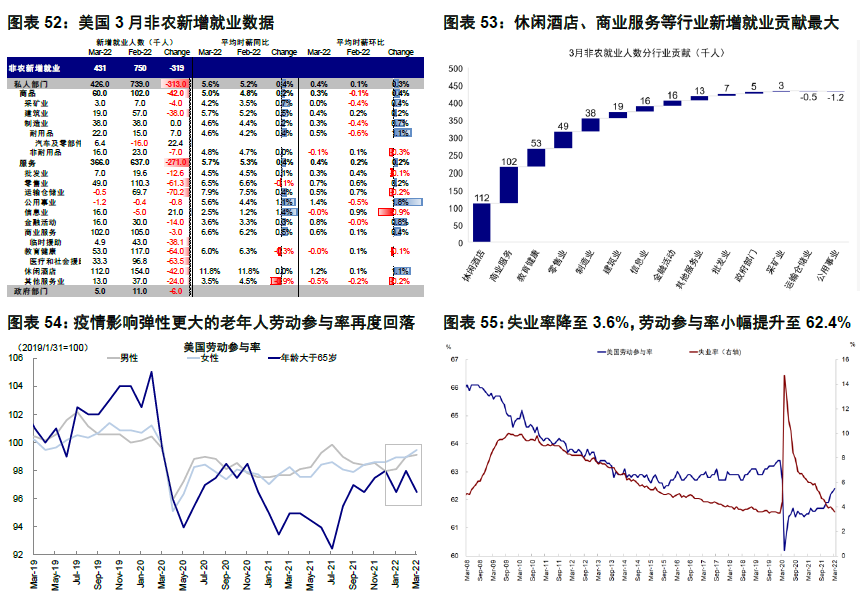

►基本面与政策:基本面与政策:3月非农不及预期,劳动参与率继续改善;3月PMI回落

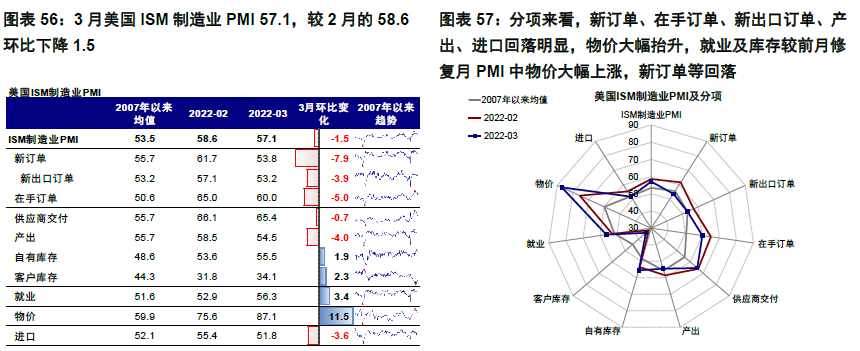

3月就业市场修复略低于预期,失业率降至2020年2月以来最低水平。3月非农新增就业人数43.1万人,大幅低于前值75万人(修正后)和预期的49万人。与此同时,失业率下降至3.6%,为2020年2月以来的最低水平,劳动参与率也小幅提升至62.4%。薪资增速有所上涨,3月工资环比增长0.4%,同比5.6%,均明显高于上个月的0.1%和5.2%。分行业看,休闲酒店仍是本月非农就业的最主要贡献,3月增加11.2万人,此外商业服务、教育健康等本月增长较高。分人口类型看,疫情影响弹性更大的老年人劳动参与率再度回落至19.1%。此外,3月ISM制造业较前月回落,物价抬升明显。

3月ISM制造业PMI回落至57.1,环比下降1.5。分项来看,新订单、在手订单、新出口订单、产出、进口回落明显,物价大幅抬升,就业及库存较前月修复。

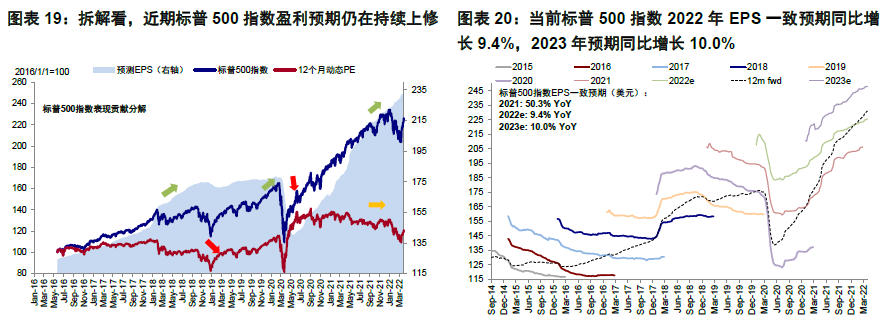

►市场估值:高于增长和流动性合理水平

当前标普500 21.6倍静态P/E高于增长和流动性能够支撑的合理水平(~19.5倍)。

精彩评论