新冠疫情、美国通胀加息、股价低迷、筹集新基金阶段等叠加因素影响下,被资本炒作的“独角兽”原形毕露,未盈利、没有商业模式的科技独角兽故事正在被戳破。

明星科技“独角兽”企业们提早进入了“寒冬”。

2022年5月下旬,创立11年,融资98.5亿元,估值超500亿元人民币,曾经的资本宠儿和柔性屏行业独角兽“柔宇科技”,一时间陷入到员工遣散、欠薪欠债、接近崩盘的危局当中,引发广泛关注。

“我建议,大家积极帮助柔宇科技解决资金短缺,帮助柔宇科技引进战略投资者”,今年4月,中央财经大学研究员刘姝威写的一篇题为《拯救柔宇》的文章在社交媒体上传播。她指出,尽管柔宇拥有技术实力,但内部陷入资金困境。

无独有偶。三年亏损20亿元的人工智能(AI)独角兽“云从科技”,于5月末登陆科创板,最新市值达239亿元,比上市前估值减少了29%;年亏3亿的芯片独角兽“广州慧智微电子”已经向上交所提交IPO招股书,有报道指,其估值可能大减78%左右。而未上市的 AI“独角兽”依图、旷视,估值早已缩水一半多。

与此同时,国外科技“独角兽”也正在入冬。

据福布斯报道,今年5月下旬,金融科技独角兽Bolt宣布大规模裁员,比例高达三分之一以上;估值50亿美元、软银投资的印度电商独角兽Meesho 证实,其正削减开支,并筹集资金还清债务;美国第二大独角兽、生鲜杂货配送平台Instacart则在今年3月宣布,估值下调近40%,即从390亿美元调至约240亿美元,缩水了近1000亿元人民币.......

“现在,独角兽泡沫正在破灭。你开始看到许多流血上市的案例。”中欧资本董事长张俊一针见血地指出,部分行业泡沫太大,应停止击鼓传花的炒作游戏。

实际上,当今世界处于百年未有之大变局,新冠疫情、美国通胀加息、股价低迷、VC筹集新基金周期等叠加因素影响下,“独角兽”增速放缓。

同时,被资本炒作的“独角兽”原形毕露。未盈利、没有商业模式的科技独角兽故事正在被戳破,充满泡沫的企业面临大败局。此刻,市场更需要的是,务实、极具创新技术能力、拥有技术壁垒的科技公司。

经纬创投方面日前接受钛媒体App独家采访时表示,如今,风险投资机构需要去挖掘企业价值,找到更早期的项目、更有前景的硬科技赛道、更好的创业团队,才能防止独角兽公司估值缩水,一二级估值倒挂。

独角兽大败局,科技企业面临“筛选潮”

十年前(2013年),风险投资家Aileen Lee创造了“独角兽”一词,用以形容那些估值10亿美元或以上、未上市的初创企业。

那时,估值如此高的公司着实罕见,因而它们理应得到一个特殊的称谓——但自那以后,一切都发生了翻天覆地的变化。科技互联网热潮迅速蔓延到世界各地,创业热潮愈演愈烈,资本正以前所未有的速度涌入这些初创企业。

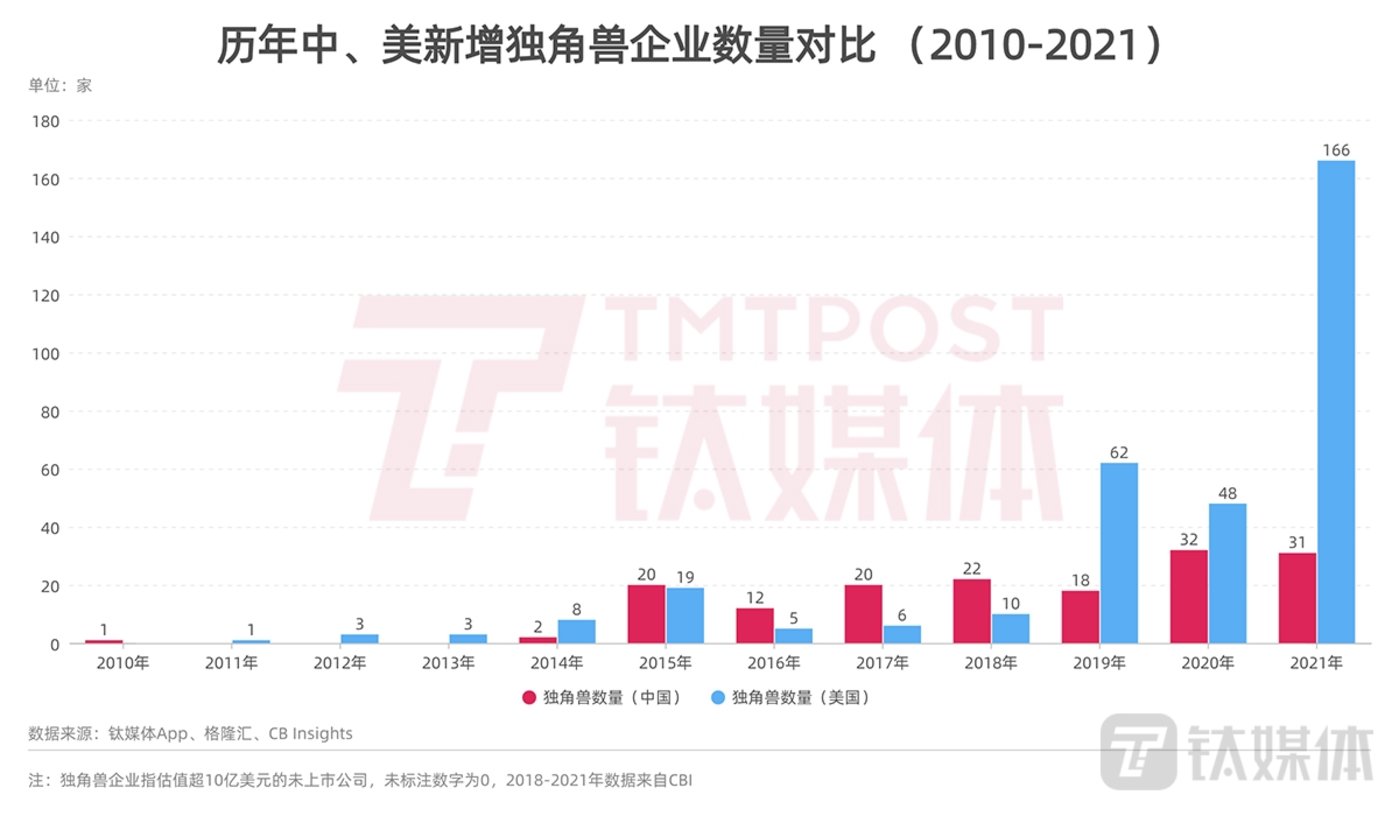

过去十年,“独角兽”的数量疯狂增长。钛媒体App统计的数据显示,中国和美国独角兽企业数量,从2012年3个左右。到2021年,独角兽数量达到近200家。

目前,全球共有1328家科技“独角兽”公司,总价值提升至1.8万亿美元以上。

不过,“独角兽”被滥用炒作现象频出,那些充满资本泡沫的科技独角兽,由于没有稳定的盈利模式,真相被戳破,“注水”估值大幅贬值,企业面临“大败局”。

最先戳破的“独角兽”,是被软银集团创始人孙正义视为“下一个阿里巴巴”、美国共享经济巨头WeWork。

成立于2008年WeWork被资本热捧,其创始人亚当·诺伊曼(Adam Neumann)声称WeWork是一家可持续发展的“社区公司”,孙正义甚至豪掷数十亿美元投资WeWork,估值最高达650亿美元,成美国第三大科技“独角兽”。

但当2019年,WeWork进入到现实的资本市场,褪去光鲜的外衣,大家发现,这家“独角兽”只是一个被高达470亿美元负债拖累的“困兽”。最终,WeWork跌落神坛,亚当被董事会炒鱿鱼,业务和人事大规模调整,以缩水60%的估值流血上市。

截止6月4日,WeWork市值仅为52亿美元。孙正义表示,软银在WeWork项目上亏损超过7208亿日元(约合477亿元)。

而那些已经上市的前明星“独角兽”们的日子也不好过。

根据Mindmatters统计,在美国公开交易的140家昔日明星“独角兽”中,过去六个月内股价暴跌30%-90%。报道指,股价下跌的主要原因是,这些明星企业在报告期内面临巨额亏损,包括Uber(亏损总额291亿美元)、WeWork(122亿美元)、Snap(87亿美元)、Lyft(85亿美元)和Airbnb(64亿美元)等。

在国内,依图、云从、格灵深瞳、ofo等“独角兽”企业估值缩水、深陷资本泥潭的故事,已被行业内所熟知。而估值88亿美元的医疗独角兽“平安医保科技”,最近也证实裁员优化,同时传出业务资产变卖的消息。

一个最新的案例是,昔日的明星独角兽,“中国版Twilio”、国内智能通讯云公司“容联云”,由于陷入欺诈行为危局,走下神坛,市值暴跌,投资机构也紧急抛售。

2021年2月,三年(2018-2020年)亏损8亿元、“中国SaaS企业赴美上市第一股”容联云成功登陆美国纽交所,上市首日股价大涨200%,总市值达79亿美元(约合506亿人民币)。

随后股价剧烈波动,股价表现不佳。除官方自称的资本市场风险下移、中概股卖压等外部环境、315点名控股子公司等影响,以及自身业绩持续亏损之外,一个更大的原因是:容联云可能存在欺诈行为。

今年5月3日,容联云被公司自己的审计机构——全球巨头毕马威的中国公司警告,可能存在与瑞幸类似的欺诈行为。随后,毕马威宣布辞任。容联云则宣布更换独立董事,并成立一个独立的特别委员会,来调查不当与交易违规行为。

容联云称,去年第二季度收入的5%-10%和第三季度收入的15%-20%可能受到影响。这相当于大约8000万元的虚假销售额,使该公司此前公布的这两个季度40%-50%的增长降至15%-35%。

上个月28日,纽交所向容联云下发问询函,要求尽快提交公司2021年财报,以及这次交易违法行为的未决内部调查结果。而纽交所将密切关注其状态。一旦没有按时提交年报或状态存疑,容联云可能将被启动停牌和退市程序。

截止6月4日,容联云股价暴跌到不到1美元,市值跌到1.38亿美元(约合9亿元),相比最高位跌出80%以上。

受此影响,其投资者们也着急了。根据Wind数据显示,作为公司天使投资人,红杉资本在上市一年半期间,抛售了容联云2500多万股,持股比例从上市时20.75%,如今仅持股8%左右。

夸大销售额引入资本、巨额亏损、过高估值、行业泡沫尽显、没有稳定可持续的盈利模式、PPT融资......这些都成为投资人对于“科技独角兽”的质疑,也是“独角兽”企业跌落神坛的重要原因。

如今,资本对于“独角兽”的投资在放缓。CB Insights数据显示,2022年第一季度,全球仅诞生了113家独角兽公司,环比(2021年10-12月)减少15%;而今年1~3月,全球整体的融资额为1439亿美元,比上季度减少19%;单轮融资1亿美元以上的企业规模总额仅736亿美元,环比减少30%。

总部位于上海的投资机构Yiti Capital副总裁Devin Liu表示,今年上半年,大多数投资交易都被搁置了,投资者对高估值越来越警惕。

而这种所谓“独角兽”的估值缩水贬值的问题,已经影响了风险投资行业。

深圳私募股权公司同伟创业在最新财报中称,2022年一季度收益暴跌近78%,原因是其投资组合公司的估值下降。

作为阿里和滴滴的大股东,日本软银集团发布2021财年财报数据显示,他们在一年之内巨亏900亿元人民币,而旗下风投基金愿景基金的亏损额,更是达到1400亿元。

6月初,知名投资机构老虎环球基金也宣布,今年的亏损达到了52%,较截至4月份的44%的亏损进一步扩大。

有投资人对钛媒体App表示,VC(风险投资机构)越来越担心资金紧缩,会降低企业估值。尤其成长为“独角兽”的初创企业,其商业模式以亏损为主导,收入前景暗淡。而随着业务环境和融资环境日趋严峻,企业淘汰的脚步声也许正在逼近,中国独角兽公司面临“筛选潮”。

一个现象是科创板的变化。近日证监会发布多份公告显示,其重视投资者的权利保护,正在加强对科创板IPO的实际业务和经营状况。目前依图、激光雷达独角兽“禾赛科技”、语音AI 独角兽云知声、农业无人机独角兽“极飞科技”都面临巨额亏损情况,最终均撤回了科创板IPO申请。

斯年智驾CEO何贝告诉钛媒体App,资本对于这些独角兽公司,更需要看基本面,看是否有真正的盈利模式,而非行业导致的资本炒作。

张俊认为,许多风险投资者缺乏深厚的科技领域专业知识,致使估值被“炒”高。随着外部环境不佳,如今,科技行业估值正回落到“正常状态”。

市场呼唤更务实的科技企业

“独角兽是不存在的,这是每个小孩都懂的道理,这是事实.......我们是来为投资者赚取价值,并不是拯救全人类。请抛开这些幼稚的,说什么拯救世界和独角兽的幻想。”

今年3月上映的电视剧《初始玩家:WeWork兴衰史》中,当亚当被董事会炒鱿鱼后,新任WeWork CEO在首次员工大会上说出了上述这段话。

他抨击亚当对WeWork员工编造谎言与假象的所作所为,让公司短短一年内损失了400亿美元。

尽管这是影视作品,存在部分夸张写法。但依然从侧面反映出,随着市场迎来新一轮洗牌,“独角兽”并不能完全体现企业的真正价值。市场更需要发展的是,务实、极具创新技术能力、拥有核心技术壁垒的硬科技公司。

创新工场执行董事任博冰接受钛媒体App采访时表示,现在处于新一波周期的创业浪潮里面。相对于上一波互联网投资,硬科技赛道的竞争打法不一样,更良性更健康,顶尖的技术产品和团队实力才是真正的“护城河”,而投资机构需要加快早期或极早期的布局速度,可能还会参与到整个增量市场当中。

“我们更关注,每个企业自己是否能完善好自己独特的产品力和竞争力,而不是去看市场对他们带来的影响有多大,只要能够保证每次融资在一个正确的合理估值上,保持正确合理的节奏就可以了。”任博冰对钛媒体App表示。

今年两会期间,政府工作报告提出,着力培育“专精特新”与“小巨人”企业,以专注铸专长、以配套强产业、以创新赢市场,并在资金、人才、孵化平台搭建等方面给予大力支持。目前全国“专精特新”企业有4万多家,“小巨人”企业达到4762家,成为产业链供应链的有力支撑。

任博冰指出,在各个垂直细分的高科技领域,“专精特新”的项目都有各自独特的市场空间,并且会对市场和对产品范式、竞争范式和市场增量空间相对过去会有很不一样的革命。

对于科技企业的下一个十年,经纬创投认为,需要投资企业在技术上有真正的“硬壁垒”机会,比如实打实的专利、技术壁垒等。而且,基于技术上的研发和壁垒搭建,被投企业要有产业上下游整合能力。

对于经纬的投资逻辑,今年1月,经纬创投创始管理合伙人张颖提出“投资生态化,投后场景化,品牌战略化”。其中,投资生态化是指,经纬在产业链的核心环节投出“根据地”项目,然后再上下延展,让各个投资领域聚合而成一个生态,延伸到新能源产业链、医疗、大消费、前沿科技等赛道,并在分领域形成更有延展性的网状投资结构,互相帮助和促进企业发展。

“比如在新造车领域,经纬同时收获了理想和小鹏。有了这个生态,就会有更好的一些配合,这是帮助科技企业成长的重要因素。”经纬创投方面告诉钛媒体App,提出“投资生态化”的主要原因,是因为硬科技公司本身的特性,需要形成投资生态。而随着经纬更聚焦早期,他们将尽量去投早投小,更早的去发现,从边缘到主流,寻找那些现在看起来可能比较边缘,但是未来会成为非常重要的新兴赛道。

接受钛媒体App采访时,线性资本董事总经理黄松延则强调,如今是一场大洗牌。那些过去比较一般、没有特色的公司会被“洗出场”,而有特色、有能力的公司会展露锋芒,呈现强者更强的局面。

在新的十年节点下,科技独角兽泡沫,真的该挤挤了。

精彩评论