流媒体巨头奈飞将于1月20日美股盘后公布2021年第四季度财报。三季度用户增长大超预期后,Q4又将表现如何?

上季度回顾

奈飞2021年第三季度多项指标超市场预期。财报显示奈飞Q3:

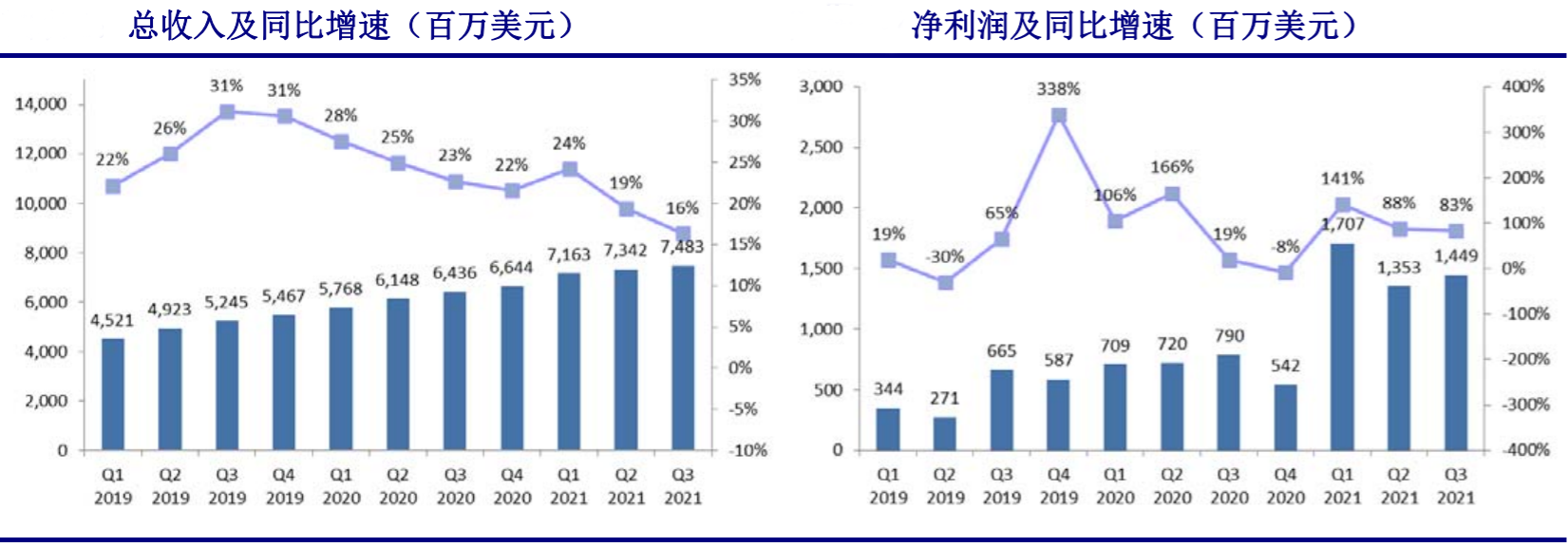

- 实现营收74.83亿美元,同比增长16%,符合华尔街一致预期的74.8美元;

- 实现全球付费用户数净增438万,超出奈飞预期的350万、华尔街预期的380万;

- 实现经营利润17.55亿美元,同比增长33.5%,实现净利润14.49万美元,同比增长83.4%;

- 实现每股收益3.19美元,超出华尔街预期的2.56美元。

Q4看点

在《鱿鱼游戏》成功的支持下,奈飞三季度用户的强劲增长显得格外引人注目,四季度用户增长能否延续强势也成为大家观察的一个指标。尽管业绩相当稳健,但对长期前景的质疑依然存在,尤其是在奈飞需要大型游戏或内容并购来加速收益的情况下。

鉴于新用户在固定内容成本的情况下对利润的巨大影响,订户规模有助于提高运营杠杆率。奈飞确认了20%的营业利润率目标和平均每年300个基点的扩张。

订阅用户增长

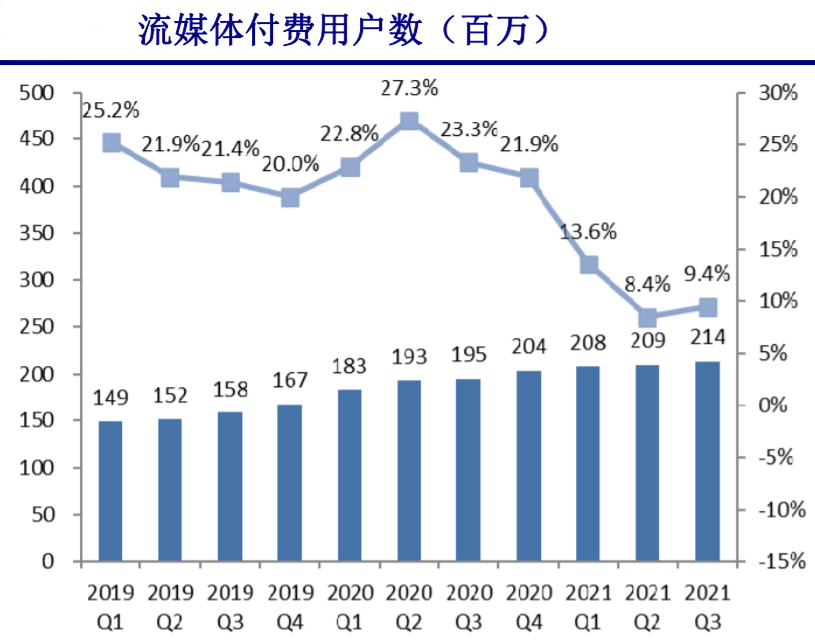

首先,第四季度订阅用户的增长情况。在奈飞的第二季度订阅人数仅连续增长150万之后,这一关键指标在第三季度回升。第三季度用户数环比增长440万,这是该公司自2020年第四季度以来的最大用户增长。

管理层将2021年初的增长放缓归咎于2020年的高基数,当时许多人都在居家防疫的同时保持娱乐的方式。但令人鼓舞的是,2021年第三季度增长回升。

奈飞给出的第四季度订户增加指引850万,净新增850万用户将使公司回到新冠疫情之前的季度增长范围,约为800万到880万。

由于内容稳定,Netflix在第四季度或可实现增加850万用户的目标,但由于11月至12月的下载放缓,可能无法实现大幅增长。该公司开局强劲,10月份的下载量在2021年达到最高水平,但随后的疲软导致与去年同期相比下降了6%。

但部分分析师显得比较悲观。

摩根大通表示,奈飞第四季度的订阅用户数量可能远低于预期,而且今年一季度的订阅用户总数也可能表现疲软,并下调了奈飞的目标价。

在一份研报中,摩根大通分析师道格·安穆斯(Doug Anmuth)及其团队将股价目标从750美元下调至725美元,维持“跑赢大盘”评级。

安穆斯现在预计第四季度将净增加625万订户,低于之前估计的880万,也低于奈飞预期的850万。对于第一季度,分析师现在预测净增加550万,低于之前预测的650万。

研究公司Stifel也将奈飞的目标价从690美元下调至630美元,并维持“买入”评级。分析师斯科特•德维特(Scott Devitt)指出,奈飞在11月开始出现应用程序用户粘性减弱的情况。此外,德维特还担心“用户增长放缓的预期”。同时,他还提到了最近该公司在印度的降价会导致该公司在国际市场的利润增长减缓。尽管存在这些担忧,德维特认为该公司在第四季度的战略执行得很好。

营业利润率

奈飞投资者应该关注的另一个关键指标是公司的营业利润率。奈飞股票走强的一个重要支撑因素是,盈利能力指标会随着时间的推移继续扩大,尽管考虑到一些季度间的波动。

随着内容制作开始回升,管理层指引其第四季度的营业利润率为6.5%,这低于去年同期的14%。

“营业利润率的同比下降主要是由于我们在第四季度的大型内容发布计划,这将导致21年第四季度的内容摊销同比增长约19%(相比之下,年增长率迄今为止约为8%),”管理层在奈飞第三季度的股东信中解释道。

然而,奈飞表示,对于全年而言,它预计其2021年的营业利润率将达到20%或更高。这比该公司2020年18%的营业利润率有显著上升。投资者应寻求管理层达到其20%营业利润率的全年指导,并指引2022年进一步改善。

分析师预测

根据彭博一致预期,奈飞2021年第四季度营收为77.15亿美元,调整后净利润为4.76亿美元,调整后EPS为0.909美元。17位分析师中有3为给出买入评级,9位给出持有评级,5位给出卖出评级。

精彩评论