现在判断将发生“系统性银行危机”为时过早

核心观点

2023年3月以来,美国硅谷银行倒闭拉开本轮银行危机序幕。而随着瑞信被收购、德银资产遭遇抛售,市场焦点似乎从美国中小银行转向欧洲大型银行。本报告详细梳理欧元区银行业的资本充足率、资产质量、盈利能力等关键指标,并结合德银的案例,评估当前欧洲银行业的现状。

资本充足率高位回落。截至2022年三季度,欧元区银行业核心一级资本充足率(CET1)为14.74%,较2021年末下降0.86个百分点,但仍高于2019年三季度0.37个百分点。分规模看,欧元区大型银行的资本充足率反而低于中小型银行;分地区看,德国、法国等欧元区“中心国家”的CET1仅高于意大利、希腊等国一个百分点左右。

不良贷款率仍处低位。欧元区银行业不良贷款率大幅降至2022年三季度的1.79%,不良贷款总额也降至3450亿欧元。较低的风险成本比率(cost of risk)与不良贷款率的走低相一致。不过,不良贷款的结构变化(stage2+stage3占比上升)可能暗示欧元区银行资产质量改善空间不足。

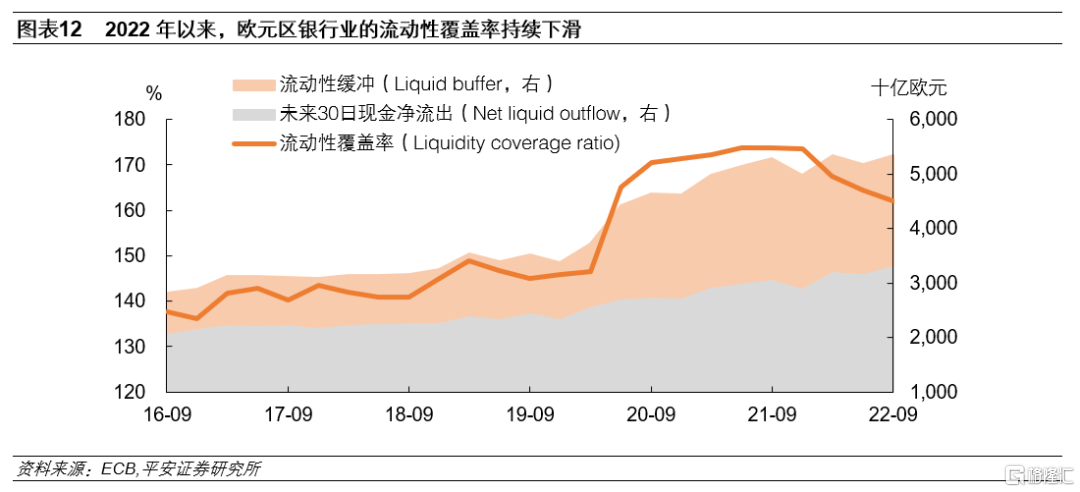

盈利能力及流动性压力略升。欧元区银行业资本回报率(ROE)仍保持历史高位。不过,货币紧缩与信贷放缓、资产价格下跌、以及美国经济走弱等,可能使未来欧元区银行业的盈利面临压力。欧元区银行业的流动性状况边际恶化,近三个季度流动性覆盖率(LCR)下滑近10个百分点,但绝对水平仍好于2019年水平。

风暴眼中的德银:“短板未必那么短”。德银作为市场印象里“短板”,事实上近年来的业务表现可圈可点。德银近年来的业务重组较为成功,2022年财报呈现较强韧性,几乎所有经营指标“逆势”向好。我们认为,德银不会成为下一个“瑞信”,未来市场恐慌情绪有望平复。

结论:欧洲银行业非“将倾之大厦”,但亦需持重前行。1)2022年欧元区银行业承受一定压力,但主要指标仍好于2019年水平,更好于2016年以前的水平;2)欧元区“中心国家”与“边缘国家”银行业均存在潜在风险,“五十步笑百步”殊不可取。这也符合我们对欧元区经济“碎片化”问题的理解;3)相比于中小银行,欧元区大型银行的风险可能更需要关注。4)德银的逆势“蜕变”或暗示近期市场抛售行为并非那么理性;5)展望未来,欧元区银行业可能继续承压,但此刻押注“系统性银行危机”爆发的交易为时尚早。

风险提示:美欧银行业资产波动超预期,欧元区银行业基本面恶化超预期,欧元区经济下行超预期等,欧央行紧缩政策超预期等。

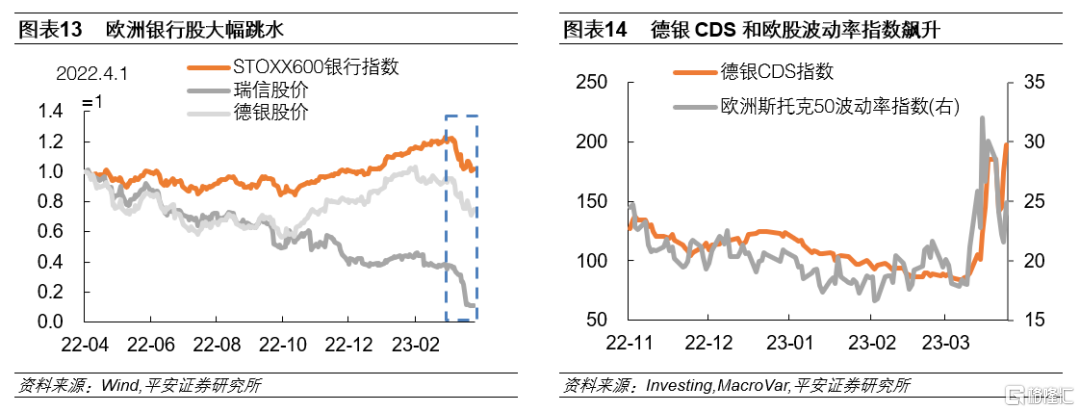

2023年3月以来,美国硅谷银行倒闭拉开本轮银行危机序幕。而随着瑞信被收购、德银资产遭遇抛售,市场焦点似乎从美国中小银行转向欧洲大型银行。截至目前,欧洲银行股在经历大幅调整后并未回暖,STOXX600银行指数依然处于近一年来最低水平,足见市场对于欧洲银行业的担忧尚未消散。那么,欧元区银行业经营状况如何?银行业危机爆发的风险有多大?

本报告详细梳理了欧元区银行业的资本充足率、资产质量、盈利能力等关键指标,并结合德银案例评估当前欧洲银行业的现状。我们发现,截至2022年三季度,欧元区银行业虽然开始承受压力,但其主要经营指标仍好于2019年、更好于2016年以前。而被市场视为“短板”的德银,几乎所有财务指标都“逆势”向好,暗示近期市场抛售行为并非那么理性。展望未来一段时间,欧元区银行业可能继续承压,但现在判断将发生“系统性银行危机”为时过早。

1、资本充足率高位回落

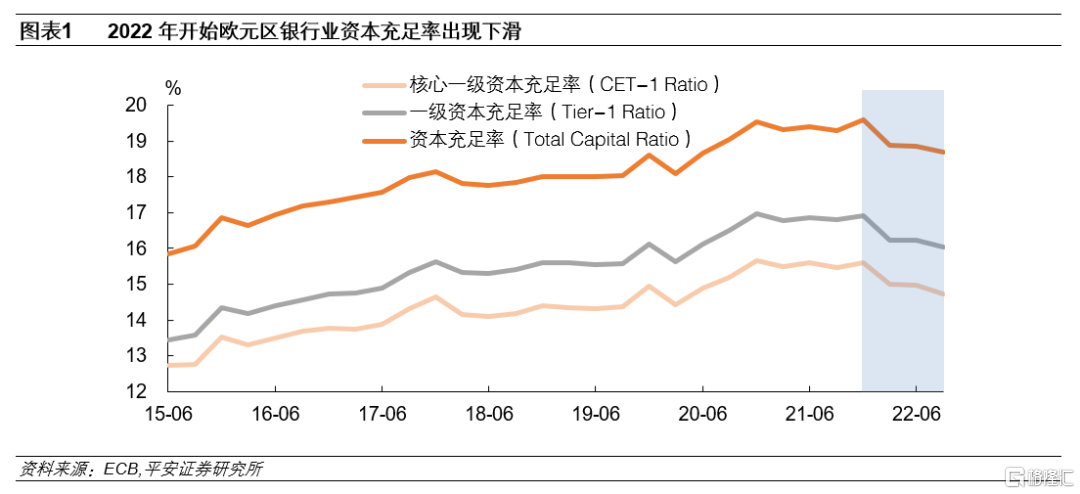

2022年欧元区银行业资本充足率出现下滑,但仍高于2019年同期水平。在宽松货币政策和延期还本付息等措施支持下,2020年新冠疫情爆发后,欧元区银行业资本充足率出现明显改善。2020年一季度至2021年一季度,欧元区银行业的核心一级资本充足率(CET-1 Ratio)、一级资本充足率(Tier-1 Ratio)、资本充足率(Total Capital Ratio)均提升了一个百分点以上,并在此后一段时间内保持在相对较高的水平。2022年开始,随着欧洲经济基本面的转弱以及欧央行宽松货币政策的转向,欧元区银行业的资本充足水平有所下降。截至2022年三季度,上述衡量资本充足水平的指标已连续三个季度下滑,但仍高于2019年同期水平,核心一级资本充足率、一级资本充足率和资本充足率分别高出0.37、0.45和0.64个百分点。截至2022年三季度,欧元区银行业CET1比率为14.74%。

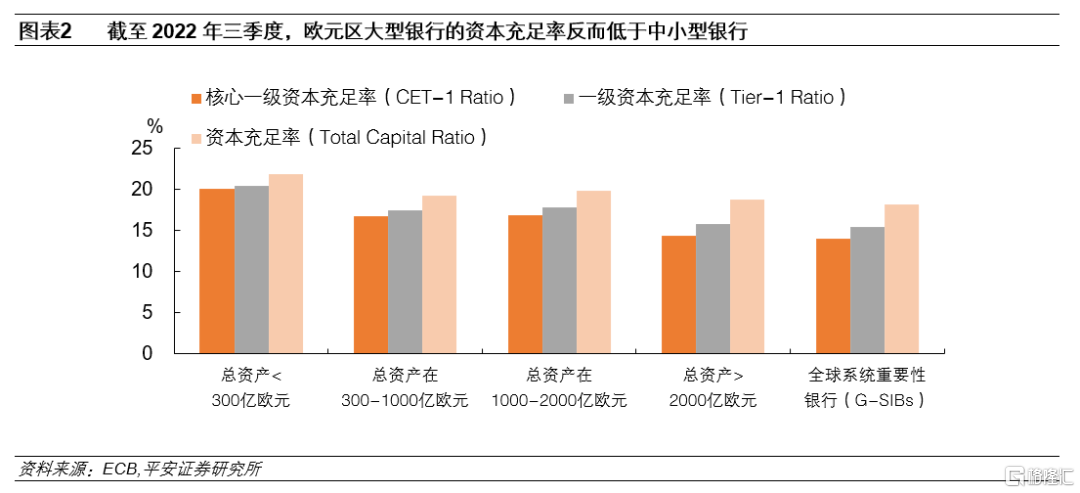

分规模来看,欧元区大型银行的资本充足率反而低于中小型银行。与美国及中国不同的是,欧元区中小银行的资本充足状况明显好于大型银行。从核心一级资本充足率来看,截至2022年三季度,欧元区总资产小于300亿欧元银行的核心一级资本充足率达到20.0%,而总资产大于2000亿欧元的大型银行该指标仅为14.3%,其中全球系统重要性银行(G-SIBs)仅有13.9%。之所以出现这一差异,可能是因为欧洲大型银行业务类型更广、覆盖地区更多,尤其大型跨国银行在美国等海外业务上因市场准入、信息不对称等原因面临更激烈的竞争,在当地相当于扮演着“中小银行”的角色,继而资产质量相较聚焦于欧洲本地业务的中小银行更逊一筹。此外,欧元区70%的企业融资来自银行,美国的这一占比不到30%(企业更依赖直接融资),也侧面反映出欧洲银行在本地业务和美国业务的“门槛”有别。

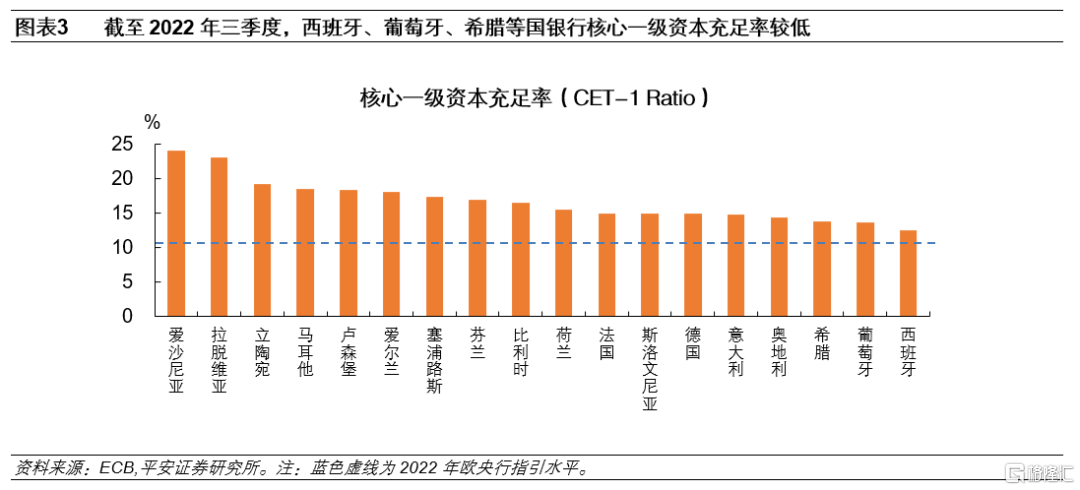

分地区看,西班牙、葡萄牙、希腊等国银行核心资本充足率较低,但仍远高于监管要求。除了关注欧元区银行业的整体情况,也需关注中心-边缘国家差异,以及边缘国家是否会成为银行危机爆发的薄弱环节。横向对比来看,位于西班牙、葡萄牙、希腊、奥地利、意大利等国银行的核心一级资本充足率相对较低,而这些国家多数也是在欧债危机中经济金融受冲击最重的国家。此外,德国、法国等欧元区“中心国家”资本充足率同样偏低,其核心一级资本充足率仅高于意大利、希腊等国一个百分点左右。不过,欧央行对于2022和2023年成员国银行的最低CET1指引水平分别为10.4%和10.7%,可见包括西班牙等国在内的所有成员国银行业核心资本充足水平均明显高于监管要求。

2、不良贷款率仍处低位

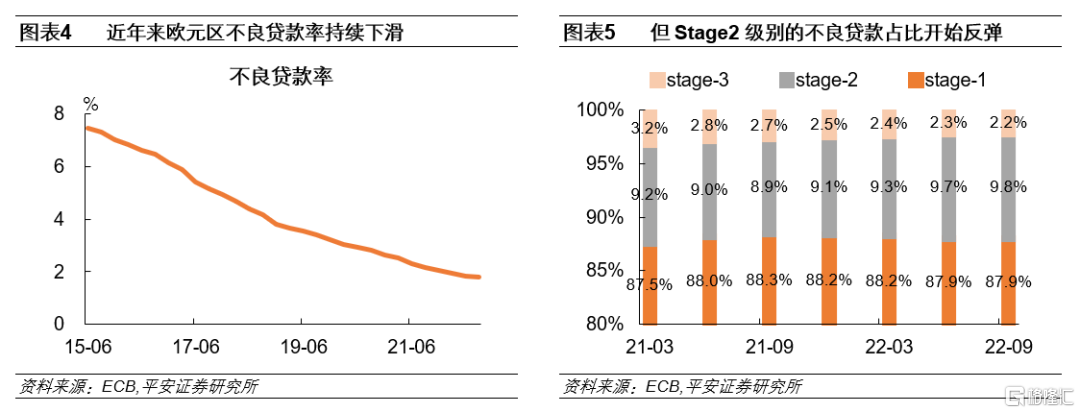

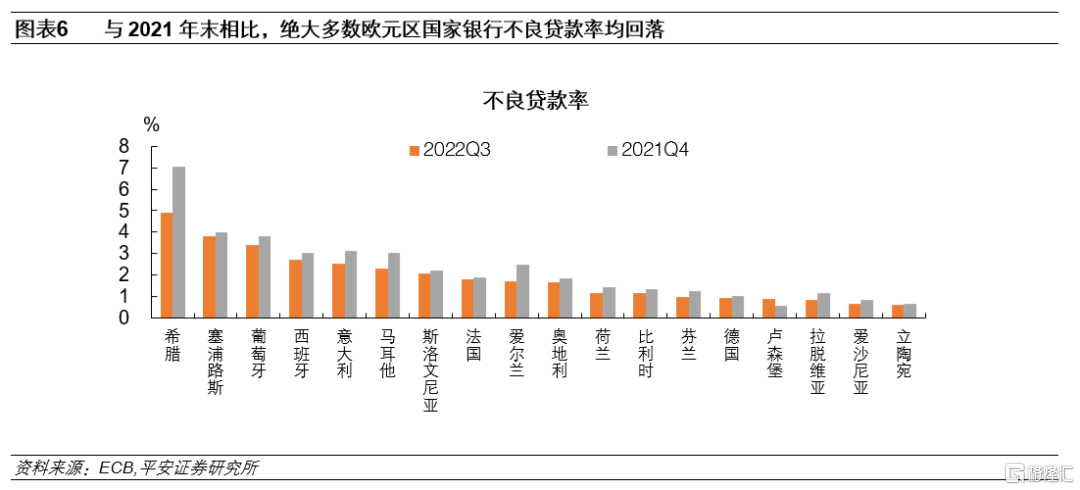

欧元区银行业不良贷款率降至低位。近年来,欧元区银行业不良贷款率持续下滑,由2015年二季度的7.31%大幅降至2022年三季度的1.79%,不良贷款总额也降至3450亿欧元。欧元区不良贷款率的持续下滑,一方面是由于银行信贷的持续扩张,做大了不良贷款率的“分母”。另一方面,不良贷款证券化等方式也对欧元区银行业不良贷款率的下降起到了积极作用。如近年来意大利等国陆续出台了政府支持的不良贷款处置计划,并完善了相关的证券化法律法规,希腊、爱尔兰等国亦出台了类似的政策。事实上,与2021年末相比,绝大多数欧元区国家银行的不良贷款率均已明显回落。

不过,不良贷款的结构变化可能暗示着欧元区银行业资产质量继续改善的空间不足。根据《国际财务报告准则第9号》(IFRS 9)对金融资产减值阶段的划分,随着信用风险恶化,不良资产会从Stage 1(次级类)转移到第二(可疑类)和第三阶段(损失类)。截至2022年9月,欧元区银行Stage 2的不良资产占比开始反弹,而 Stage 2+Stage 3的不良资产占比则较 2021年9月上升了 0.4个百分点。这或表明,欧元区银行业的资产质量继续改善的空间有限,边际恶化的压力有所上升。

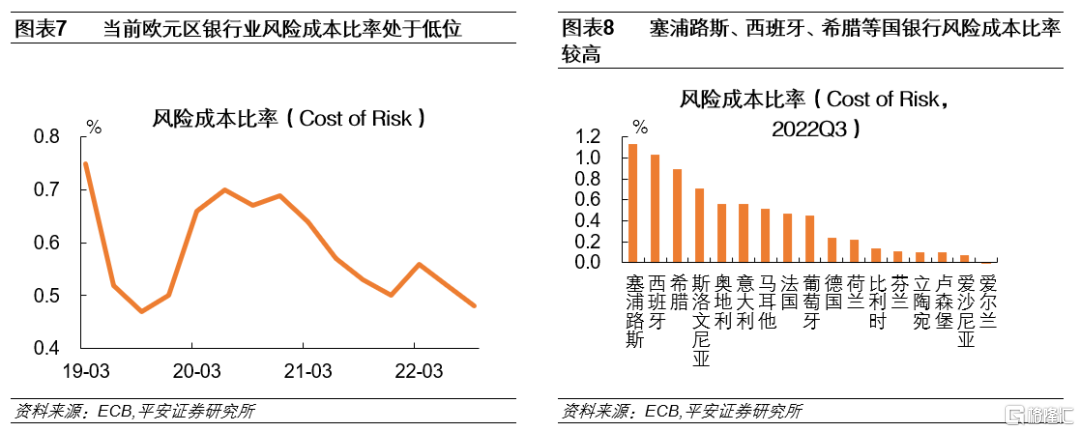

欧元区银行风险成本比率保持低位。风险成本比率(Cost of Risk)是指银行贷款损失准备金与按摊销成本计算的净贷款总额的比值。一般而言,风险水平较高的银行有较高的贷款损失准备金,其风险成本比率也相对较高。当前,欧元区银行业风险成本比率仍处低位:截至 2022年三季度,该指标仅为0.48%,仅高于2019年三季度的低点1BP。较低的风险成本比与不良贷款率的走低相一致。不过从国别来看,欧元区各国银行业的风险成本比率存在较大差异。截至2022年三季度,塞浦路斯、西班牙、希腊、斯洛文尼亚等国银行业风险成本比率仍处于0.7%以上的高位,明显高于欧元区其他国家银行。

3、盈利和流动性压力略升

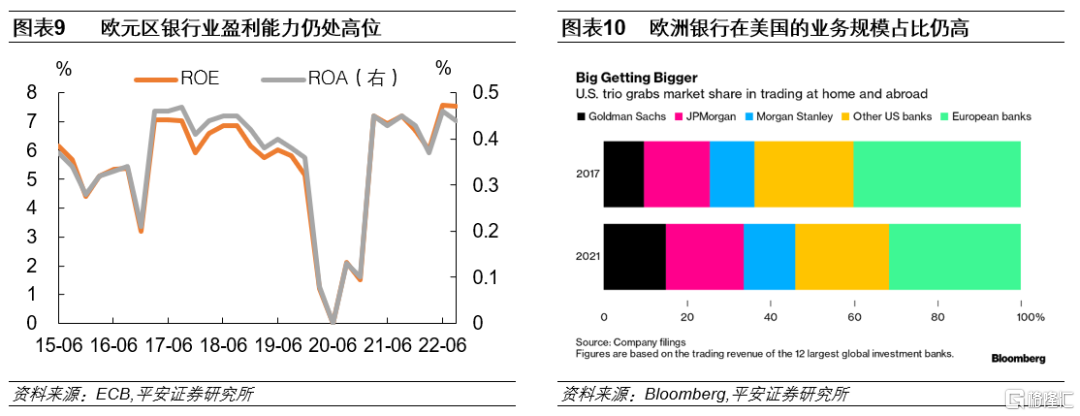

欧元区银行业盈利能力保持历史高位。资本回报率(ROE)是衡量银行盈利能力的重要指标。2020年新冠疫情爆发后,欧元区银行业ROE迅速下滑,2020年二季度一度降至0以下。但此后随着经济的复苏,欧元区银行盈利能力也回到疫情前水平。此外,欧央行的货币政策也是影响银行盈利能力的重要因素:通常而言,银行的贷款利率调整速度快于存款等融资利率,继而央行加息周期中,银行可以阶段性扩大净息差,增厚净利息收入和银行利润。2022年二季度开始,随着欧央行货币政策的逐步收紧,欧元区银行业的盈利能力再度加强,其ROE已连续两个季度处于7%以上的历史高位。

不过,未来欧元区银行业的盈利状况或将面临压力。首先,货币政策收紧提升了银行净利息收入,但也抑制了信贷扩张。截至2023年2月,欧元区银行部门信贷同比增速已降至1.2%,较2020年末9.4%的同比增速明显回落,且保持下行趋势。其次,无风险利率上升将打压风险资产价格,以投资银行和资产管理业务为主要收入来源的银行更可能受到冲击。2021年中概股持续调整导致Archegos Capital爆仓,而瑞信在此事件中损失近55亿美元,便是一例。再次,考虑到欧洲大型银行对美国的业务敞口,未来美国经济走弱也可能进一步威胁欧元区银行的海外业务盈利能力。据彭博数据,截至2021年,美欧12家大型银行中,欧洲银行在美国的业务规模占比仍高达30%以上。

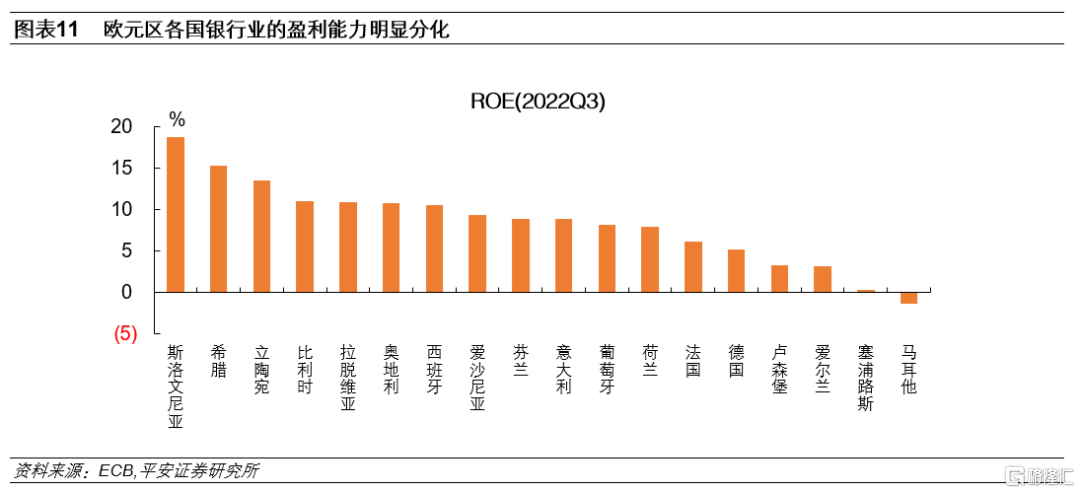

从地区看,欧元区各国银行业的盈利能力明显分化。斯洛文尼亚、希腊、立陶宛、比利时、拉脱维亚等国银行业净资产收益率(ROE)水平较高,均在10%以上,而法国、德国等国银行业ROE水平均在7%以下,部分经济体银行业ROE甚至低于0。这一现象再度说明,欧元区各国银行业经营状况存在明显分化,尤其是德国、法国等“中心国家”银行业的抗风险能力可能并不如市场预想得那般乐观。

欧元区银行业流动性状况边际弱化,但仍好于2019年水平。流动性覆盖率(Liquidity Coverage Ratio,LCR)旨在确保商业银行在设定的严重流动性压力情景下,能够保持充足的、无变现障碍的优质流动性资产,并通过变现这些资产来满足未来30日的流动性需求,其定义为优质流动性资产储备与未来30日的资金净流出量的比值。2022年以来,欧元区银行业的流动性覆盖率持续下滑,由2021年四季度的173.5%一路降至2022年三季度的162.0%,但仍高于疫情前140%-150%的平均水平。欧元区银行业LCR指标之所以下滑,一方面源于流动性缓冲不再增长,2021年下半年开始,欧元区银行业持有的流动性缓冲基本在5-5.3万亿欧元之间;另一方面源于未来30日的现金净流出规模增长,截至2022年三季度,这一规模已达到创纪录的3.3万亿欧元。整体看,尽管欧元区银行流动性压力边际上升,但仍处于绝对充足的水平。

4、风暴眼中的德银:“短板未必那么短”

硅谷银行事件后,欧洲银行股开始调整。继3月19日瑞银宣布收购瑞信,面值约160亿瑞郎的瑞信AT1债券完全减记后,3月24日德意志银行(德银)的AT1债券和股票均遭遇较为严重的抛售、信用违约互换(CDS)成本创下新高,凸显了市场对于“德银是欧洲银行业下一个薄弱环节”的担忧。

具体来看,市场对于德银的担忧可能体现在三个方面:

一是,2016年以前德银与瑞信同样都存在管理和战略失败、丑闻缠身,并在此后都经历了复杂的业务重组。2016年以前,德银在全球多地面临诉讼和监管机构的处罚,如2016年12月,因涉嫌误导投资者出售抵押贷款支持债券,德银与美国司法部达成了72亿美元的巨额和解协议,而同时期的瑞信也是丑闻不断,二者长年来均因内控不足持续受到市场关注。

二是,德银在美国商业地产上的风险敞口和大量衍生品业务引发担忧。德意志银行年报显示,2022年末德银衍生品合计本金高达42.5万亿欧元,远高于其总资产规模(1.34万亿欧元),且其中利率合约本金占比超77%,在加息环境下德银衍生品业务的违约风险和利率风险引发担忧。此外,德银在美国商业地产上的风险敞口也有168亿欧元,远高于其净利润水平。

三是,围绕美欧银行业前景的恐慌情绪仍在蔓延。3月初硅谷银行事件爆发后,全球资本市场恐慌情绪明显升温,标普500VIX指数由3月初的不到20一度蹿升至30以上,美欧银行股均受到了一定的“非理性”冲击,法国兴业银行、意大利裕信银行等机构股价同样大幅收跌。

在德银相关资产遭遇抛售后,德国政府、欧洲央行和德银自身都第一时间采取措施安抚市场。3月24日德国总理朔尔茨称,德银没有值得担心的理由。他表示,德银已经从根本上对其业务模式进行了现代化和重组,并且“利润可观”。此外,欧洲央行行长拉加德也对欧盟领导人表示,欧元区银行业依然强劲,如有需要将随时注入流动性。德银3月24日宣布,将于两个月后提前赎回15亿美元2028年到期的二级资本次级债券,并获得监管批准。

我们梳理后发现,德银作为市场印象里“短板”,事实上近年来的业务表现可圈可点。我们认为,德银不会成为下一个“瑞信”,未来市场恐慌情绪有望逐渐平复:

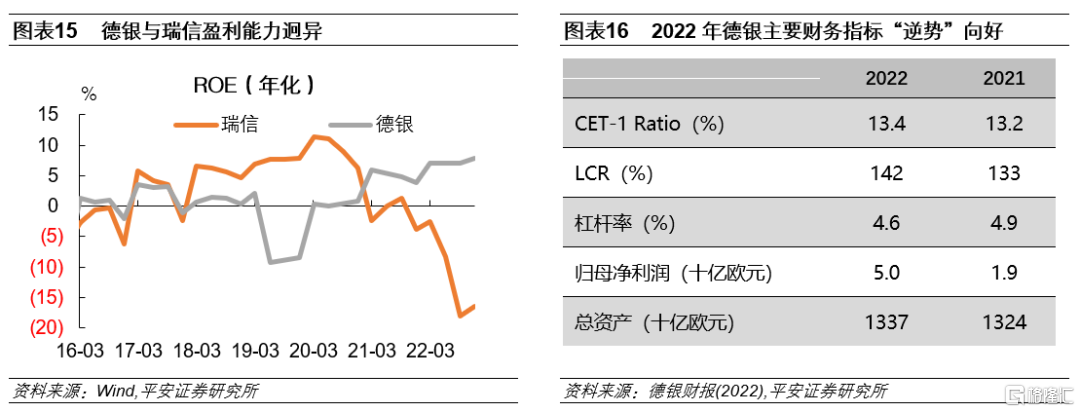

首先,德银近年来的业务重组较为成功。德银于2019年7月发布为期三年的“竞争取胜”(compete to win)战略转型和重组计划,该计划将对公司业务板块、成本削减、优化资本和杠杆、科技投入等多方面进行改革。自2019年末以来,德银已连续多个季度实现盈利,ROE稳步提升,2022年三季度其ROE(年化)水平达到7.04%,基本持平于欧元区银行业平均水平,与严重亏损的瑞信形成鲜明对比。

其次,德银2022年财报显现极强韧性。尽管2022年欧元区经济以及银行业基本面整体下行,但德银几乎所有财务指标都“逆势”向好:2022年其归母净利润达到50.3亿欧元、大幅增长159%,流动性覆盖比率提高9个百分点至142%,核心一级资本充足率提升0.2个百分点至13.4%(远超目标的12.5%)。对比来看,同期瑞信不仅亏损扩大至80亿美元,其流动性覆盖比率、核心一级资本充足率等指标也出现了显著的下滑。

再次,德银在商业地产及衍生品方面的风险或可控。截至2022年末,德银商业地产(CRE)贷款仅占德银整体贷款的7%左右(330亿欧元),CRE敞口低于行业平均水平,且持有的多数是位于大城市、流动性较高的资产。此外,其持有的42.5万亿欧元衍生品中,约69%通过集中清算,无需承担交易对手信用风险,衍生品规模也基本持平于其他主要银行、并未明显失衡。

最后,德银与瑞信直接业务往来有限。虽然德国和瑞士相邻,且同属于德语系国家,但德银对瑞士的业务敞口有限。据德银2022财报,从地区业务占比来看,其业务主要集中在德国(48%),美国(18%)以及亚太地区(8%)等,与瑞士的业务往来仅占1.4%。此外,而为防止风险进一步扩散,德银已禁止了与瑞信之间的交易和直接业务往来。

5、风暴眼中的德银:“短板未必那么短”

我们梳理欧元区银行业的主要经营指标,以及德银最新财务状况,得到以下结论:

第一,2022年以来欧元区银行业承受一定压力,但主要指标仍好于2019年水平,更好于2016年以前的水平。2021年下半年欧洲经济基本面已经转弱,2022年俄乌冲突爆发更是加快了这一进程。而经济基本面的转弱也开始对欧洲银行业的经营状况造成负面影响,部分指标出现弱化迹象,如资本充足率持续下滑,不良贷款中第二阶段(可疑类)占比提升、流动性覆盖率较快回落等。但在宏观环境剧烈恶化的背景下,主要银行业指标下滑的幅度很有限,资本充足率、流动性覆盖率等绝对水平仍高于2019年,更好于2016年(《巴塞尔协议III》监管改革全面完成)以前水平。

第二,欧元区“中心国家”与“边缘国家”银行业均存在潜在风险,“五十步笑百步”殊不可取。一方面,意大利、西班牙、希腊等在欧债危机中受到严重冲击的国家,其银行业资本充足率、不良贷款率、风险成本比率等指标均排名靠后,表明当前部分欧元区边缘国家银行体系仍存在薄弱环节。另一方面,德国、法国等欧元区“中心国家”银行业的表现也并非明显占优,部分国家盈利能力在欧元区中排名靠后,资本充足率也并未明显高于意大利等国。这一发现也符合我们对欧元区经济“碎片化”问题的理解,即“好生不好、差生仍差”。

第三,相比于中小银行,欧元区大型银行的风险或许更值得关注。与美国和中国不同的是,欧洲大型银行的资本充足状况反而不如中小型银行。欧债危机后,欧洲大型银行在遭遇重创后艰难复苏,部分银行还经历了较复杂的重组和改革。这也意味着,市场关于欧洲大型银行的担忧、乃至对于银行业整体的担忧,都更容易传染蔓延。这也解释了,瑞信事件对于市场情绪的带动效应,以至于近期部分欧洲大型银行股价、信用违约互换(CDS)等均出现了较大波动。如我们此前报告提示的,短期内与瑞信同等级的欧洲G-SIBs大型银行有可能受到投机资金的做空和攻击(参考报告《美欧银行业危机何时了?》)。

第四,德银的逆势“蜕变”或暗示近期市场抛售行为并非那么理性。截至2022年,德银主要经营指标的绝对水平仍不及行业平均水平,但趋势向好,在行业整体下行的背景中呈现出惊人的“韧性”。我们认为,德银的基本面是欧洲银行业韧性的一个重要证据。这也意味着,瑞信事件更像一个“特例”,而不是暗示着欧洲银行业存在系统性风险。

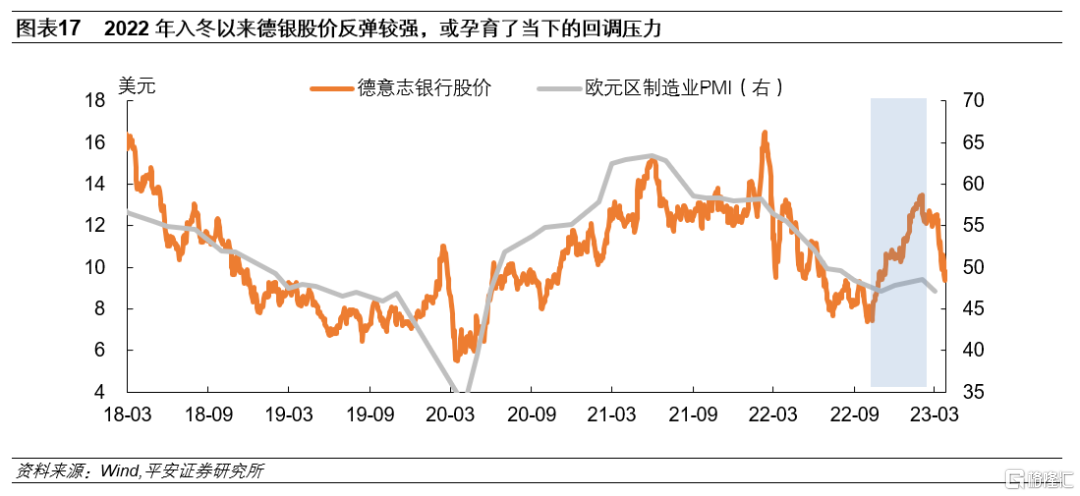

第五,展望未来,我们预计欧元区银行业可能继续承压,但现在判断“系统性银行危机将至”为时过早。鉴于银行业与实体经济的密切联系,欧元区银行业的“逆风”可能更多来自欧元区经济的下行风险。值得一提的是,2019年以来,欧元区制造业PMI与德银股价走势呈现相近形态,恰恰体现出银行与经济“一荣俱荣、一损俱损”的关系。不过,2022年入冬之后,欧洲经济预期转好、银行股反弹较强,也孕育了当下银行股的回调压力。与美国相比,欧元区核心通胀更高、利率上行阶段性更快,加之其一直未能很好解决的“碎片化”罅隙,其经济下行风险也可能更大。3月20日,欧央行行长拉加德承认,如果最近的市场动荡影响到对欧元区企业和家庭的贷款的话,欧央行可能会暂停加息。可以预见的是,未来欧洲银行业盈利能力可能因信贷扩张放缓而下降,但2023年欧元区银行的韧性与2016年以前相比已不可同日而语。对市场而言,尽管欧元区经济前景或需重估,但此刻押注“系统性银行危机”爆发的交易为时尚早。

风险提示:美欧银行业资产波动超预期,欧元区银行业基本面恶化超预期,欧元区经济下行超预期等,欧央行紧缩政策超预期等。

精彩评论