京东健康是继京东数科和京东物流后,京东集团旗下的第三只“独角兽”,在《2019胡润全球独角兽榜》中,京东健康排名第224位。

关于京东健康的战略规划,刘强东曾对辛利军(京东健康CEO)坦言,“进入健康这件事,能做多大我们暂时还算不准。但我感觉,这事儿做好了,规模相当于再造一个京东”。可见京东健康这一板块在刘强东心目中的重要性。

在资本市场上,京东健康也引起了高度的关注。京东健康自2019年5月正式从京东集团分拆出来,在拆分之际就获得超10亿美元的融资,投资方包括了京东集团、CPE中国基金、霸菱亚洲和中金资本等业内知名投资机构,投后估值约70亿美元。2020年8月17日,京东健康获得高瓴资本8.3亿美元B轮融资,投后估值达到300亿美元,达到京东集团总市值的四分之一,与阿里健康的市值持平。

2020年11月15日晚间,京东集团发布公告称,京东健康通过港交所上市聆讯,将于本周开始上市前推介工作,有望成为蚂蚁集团暂缓上市以来香港最大型新股。

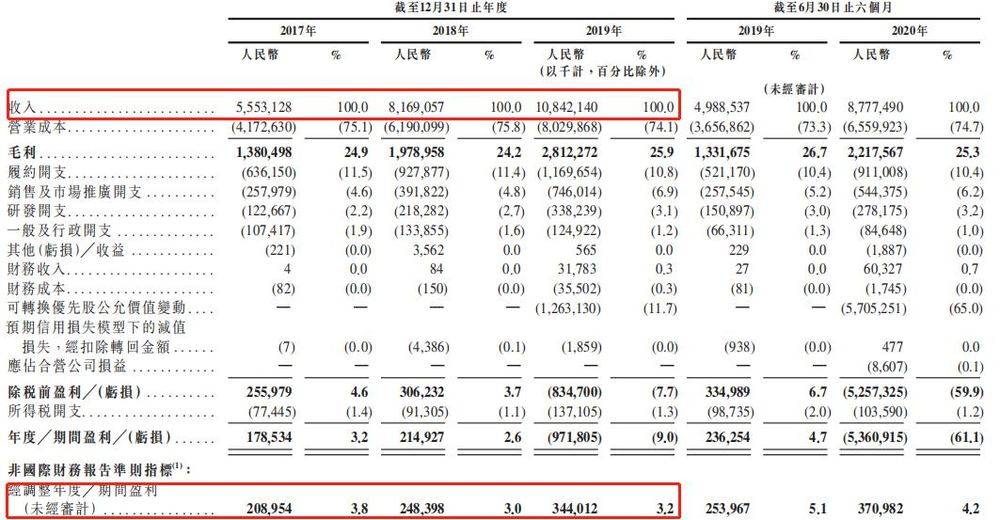

京东健康招股书显示,公司在2017年至2019年的总收入分别为55.53亿元、81.69亿元、108.42亿元,2020年上半年,京东健康的总收入约为87.77亿元;2017年至2020年上半年经调整的期间盈利分别为2.09亿元、2.48亿元、3.44亿元和3.71亿元。

与阿里健康2020年度(2019年3月31日-2020年3月31日)的经营状况相比,京东健康的营收和经调整的期间盈利稍有领先(京东健康:108.42亿元、3.44亿元 vs 阿里健康:95.96亿元、2.61亿元)。

京东健康的业务构成是什么样的?

从销售端来看,零售药房和线上医疗服务业务是京东健康的两大业务场景,2019年两部分业务的占比分别为94%和6%。

零售药房业务通过自营、线上平台和全渠道布局三种模式运营:

自营业务主要通过京东大药房经营。用户可以通过网站及APP访问京东大药房。另外,京东健康还通过自营模式直接运营了一些线下药房。

线上平台提供了一些京东大药房不提供的长尾产品,作为平台产品选择的补充。

全渠道布局是一项基于位置的服务,用户在平台上向最近的药房下单后,药房接收订单并准备产品,京东健康负责配送(医药O2O模式)。

自营、线上平台和全渠道布局相互之间可以产生协同效应,满足用户对多样化的产品选择和灵活的快递送达时间的需求。

在线医疗健康服务包括互联网医院服务和消费医疗健康服务,提供在线问诊、慢病管理、家庭医生及预约服务。

从产品端来看,零售药房提供的产品有医药产品、医疗用品和设备、健康和保健产品三类。

用户体验在线医疗服务,需要在京东APP的首页上,搜索京东互联网医院,即可进入在线医疗服务场景。平台提供了包括问诊、处方续签、慢性病管理和家庭医生服务。外部医生可以选择向患者收取平台建议的标准费用,也可以自行决定收取费用。京东健康根据医生收取的费用向医生收取手续费。

与竞争对手相比,京东健康有何优势?

阿里健康是阿里巴巴集团在大健康战略布局中的旗舰平台,2014年1月阿里巴巴和云锋基金收购了港股上市公司中信21世纪,并在2014年10月将其改名阿里健康。此后,阿里巴巴逐步将天猫医药馆业务注入到阿里健康体内。

阿里健康的业务与京东健康大致相同,分为医药电商、消费医疗以及一部分偏福利性业务。医药电商在其中的占比最高,2020财年占比97%。公司主要分为直营、第三方和O2O三部分,分别对应着京东健康的自营、平台、全渠道布局三块业务。

此外阿里健康的消费医疗业务也与京东健康的在线医疗业务大致相同,为患者提供了医美、口腔、体检、疫苗的电商渠道。药品追溯平台、药物咨询服务是阿里健康的偏福利性业务,占比仅有1%。

京东健康和阿里健康在业务上看像是孪生兄弟。

京东健康的O2O业务暂时领先

通过与京东集团合作,京东健康可利用其遍布全国的配送基础设施网络,以此实现高效的物流配送,目前公司拥有11个药品仓库和超过230个其他仓库。截至2020年6月30日,京东健康的O2O业务(即全渠道布局)已经覆盖了超过200个城市。

而阿里健康在O2O业务上的发力较晚。截至2020年3月,阿里健康的“30分钟送达、7*24小时送药”服务仅覆盖了杭州、北京、广州、深圳、武汉、上海、成都等共14个城市。目前阿里健康联合蜂鸟即配已在全国超过140个城市推出“急送药”服务,未来将在更多城市铺开。

据悉,在服务覆盖的城市,市民只需打开手机淘宝或手机天猫,搜索“感冒”等常见病症或药品名称的关键词,便可在线购买感冒发烧、小儿发热、肠胃不适等急用药商品。今年还加入隐形眼镜护理液、老年补钙、健胃消食、滋补阿胶等健康类商品。其中早9点到晚9点之间的订单半小时内送达,晚9点到早9点一小时内送达,并承诺“超时必赔”。

随着更多的城市和商家接入阿里健康的急送药业务,其与京东健康在O2O领域的竞争将更加激烈。

阿里健康的基因更强大

从活跃会员数量来看,京东健康的累计用户数超过1.5亿,活跃用户0.725亿个。而2020年度,阿里健康的线上自营店的年度活跃消费者数量有4800万,天猫医药平台的活跃消费者超过1.9亿,会员数量远非京东健康能比。

目前阿里健康以支付宝为“阵地”,为使用者提供一揽子医疗健康服务,并引入蚂蚁集团成为股东。支付宝2020年的会员数量超过9亿,远高于京东4亿的年度活跃会员数量。

从潜在的会员基础看,阿里健康明显更占优势。

招股书中提到的另一家在线医疗平台平安好医生的业务更侧重医疗。2019年平安好医生的在线医疗、消费医疗、健康商城和健康管理业务的占比分别为17%、22%、57%、4%。在线医疗业务通过平台的专职医生和签约医生开展;消费医疗为消费者提供了体检、医美、口腔、基因检测的电商渠道;健康商城则从事药品、器械、保健品、母婴用品、健身用品的销售;健康管理业务主要是健康计划及个性化内容服务。

从业务构成上来看,平安好医生医疗和药品业务的占比分别为39%、57%。与京东健康相比,平安好医生更偏重医疗属性。

京东健康的盈利情况如何?

从营收规模来看,京东健康在2017年至2019年的总收入分别为55.53亿元、81.69亿元、108.42亿元,2019年与2017年相比,收入接近翻倍。而阿里健康2018年度至2020年度(上一年3月31日至当年3月31日为会计年度)的营业收入分别为24.43亿元、50.96亿元、95.96亿元,两年间增长了接近三倍。从盈利来看,2019年京东健康经调整的期间盈利为3.44亿元,超过阿里健康2020年度2.61亿元的经调整期间盈利。

虽然从体量上来看,京东健康要稍胜一筹,但是从增速上讲,明显阿里健康的速度更快。

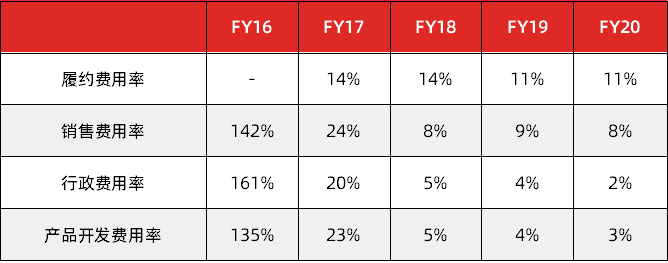

随着用户数量的不断增加和客单量的提高,医药电商的销售收入得以快速增长。而履约费用率、销售费用率、行政费用率将逐步下降,从而实现利润率的逐步提高。

以阿里健康为例,公司2016-2020年度的履约费用率从14%下降到11%,销售费用率从142%下降到8%,行政费用率从161%下降到2%,规模优势得以体现。

借助阿里健康的平台优势,公司上游直接对接生产商和大型经销商,同时深化与线下医药连锁企业的合作,从而为下游商家及消费者提供质优价廉的产品。随着消费者的医疗需求延伸到预防、治疗、康养的医疗健康全生命周期,平台的服务将拓展到药品、医疗器械、保健品、医美、体检、口腔、疫苗等诸多领域,阿里健康未来仍有很大的发展空间。

与此同时,随着销售规模的扩张,供应链效率持续优化,运营成本不断降低,平台最终实现盈利。

规模效应是医药电商的核心。

精彩评论