五一小长假顺利过完,虽然A股休市,但欧美市场、港股均正常交易。假期全球其他市场表现如何,或对节后A股有一定的影响。

瑞银和高盛策略师均认为,现在应该买入中国股票,中国股市将迎来“红五月”。高盛策略师们预计MSCI中国指数未来12个月将上涨18%。

//全球市场假期表现一览 //

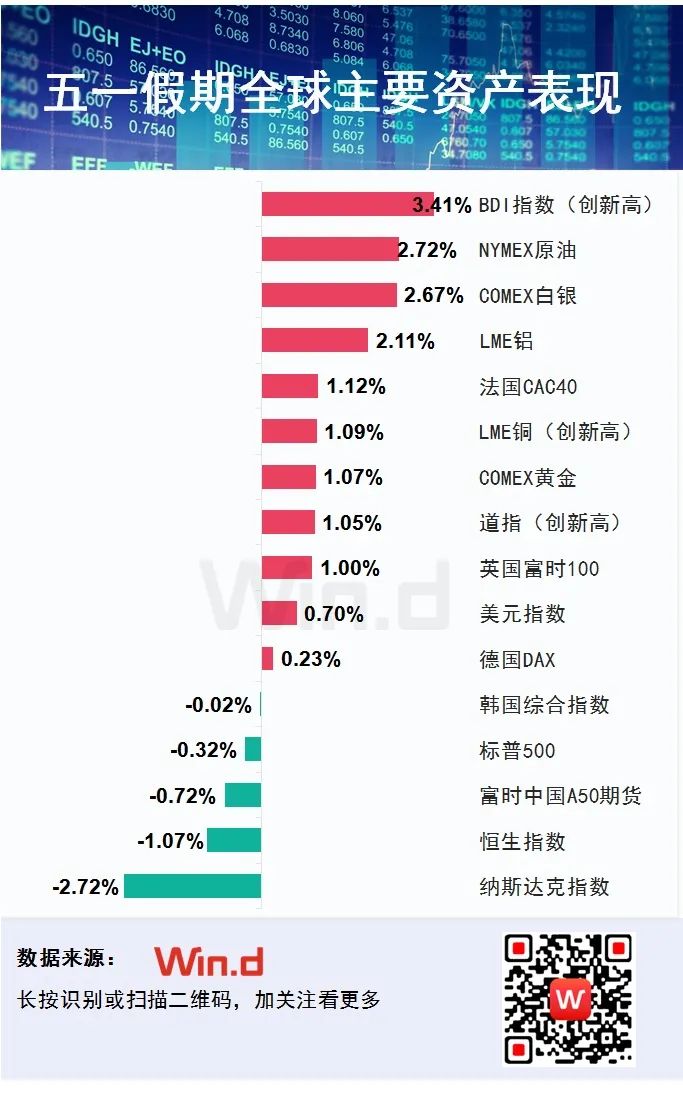

Wind数据显示,本周前三个交易日,全球主要资本市场的股市分歧较大。其中美三大股指道琼斯工业指数较强以小幅上涨1.05%收盘,再创历史新高。而纳斯达克指数以大幅下跌2.72%位居跌幅首位,此外标普500也小跌0.32%。另外欧洲三大股指德国DAX指数,英国富时100指数、法国CAC40指数均以小幅上涨收盘。亚太市场,香港恒生指数小幅下跌1.07%,韩国综合指数回探0.02%。

与多个股市涨跌不一相比,商品市场多个品种强劲上攻。Wind行情显示,LME铜继续上演小牛市行情,5月5日盘中突破10000美元/吨,在10多年新高上越走越远,离历史最高点10190美元/吨相距不远。此外强劲的还有BDI指数(波罗的海干散货指数)也创出10多年新高,报3157点,相对于节前大幅上涨3.41%。

另外LME铝也涨势一片,继续走高,创3年多新高,本周前三个交易日大幅上涨2.11%。原油五一假期也大幅上涨2.72%,而黄金、白银同样以大幅上涨报收。

//机构看好后市 //

国信证券表示,展望5月,宏观层面经济数据与微观层面上市公司财报数据均显示出当前经济仍在延续强劲的增长态势,行情向上的趋势未变。从结构上看,2021年进一步依靠估值提升获得股价上涨的概率极低,后续行情的市场特征主要是要寻找盈利向上弹性够大的品种。

中山证券指出,在无大的政策调整或是黑天鹅事件影响下,预计A股市场将逐渐回归理性,后续将回到优质企业业绩增长推动股价上涨的模式,短期内将继续处于估值消化阶段,依旧以横向震荡为主,但在经济整体稳定复苏的环境下,中长期向好趋势不变。

渤海证券分析师宋亦威、严佩佩发布研报称,市场策略方面,基金一季报方面,偏股型基金的规模大幅增加,与此同时仓位下降0.78个百分点至77.1%,处于2018Q4以来的相对低位。在一季度市场风格出现明显切换的背景下,偏股型基金的行业配置也呈现出一定的高低切换,主要增配银行、化工、医药生物、电子行业,减配电气设备、非银金融、家用电器等行业。在市场判断方面,今年宏观层面导致的“业绩上”、“估值下”的大环境,使市场更容易形成震荡市。而阶段性看,股票供需的缩量特征和资本市场监管政策对防风险、资本市场平稳运行等多目标的兼顾,也有利于资本市场的平稳阶段形成,因此延续此前对资本市场震荡市的判断。

//5月配置方向在哪? //

国盛证券投资策略张启尧分析认为,今年市场的主要矛盾在于经济复苏的持续性,后面可能分为两种情形:1)如果经济持续不达预期,尤其是海外经济复苏动力不达预期,对国内出口和制造业的拉动弱化。在此种情形下,货币政策有望出现由紧转松的变化,更快带动市场风格转向受益分母端驱动的科技成长和核心资产等板块;2)若后续经济复苏维持较强动能,PPI持续处于高位,企业盈利尤其是中上游企业维持高景气。在此种情形下,则周期板块有望再次迎来修复。但当前来看,宏观数据和市场预期都存在较大分歧,需要更多的时间和证据判断后续的经济走势。因此,阶段性市场仍将处于自下而上精选结构的窗口。变局点要到6、7月经济的线索更加明朗之后再出现。

渤海证券分析师宋亦威、严佩佩分析认为,配置方面,继续推荐估值低位及情绪低位的板块,建议关注计算机、通信、银行、房地产、交运板块。上述板块更多是基于阶段性防御的战术思想,而从更长期的战略视野看,要回到构建以国内大循环为主体的目标上来,解决长期卡脖子的问题和锻造技术长板,是未来经济社会资源的首要投入方向,对于科技(包括芯片、高端装备制造、生物医药、智能驾驶等)、碳中和(光伏、风电、新能源车等)、军工等领域,关注估值是否已回归到合理水平,抱着更长期的视角进行配置机会的再判断。

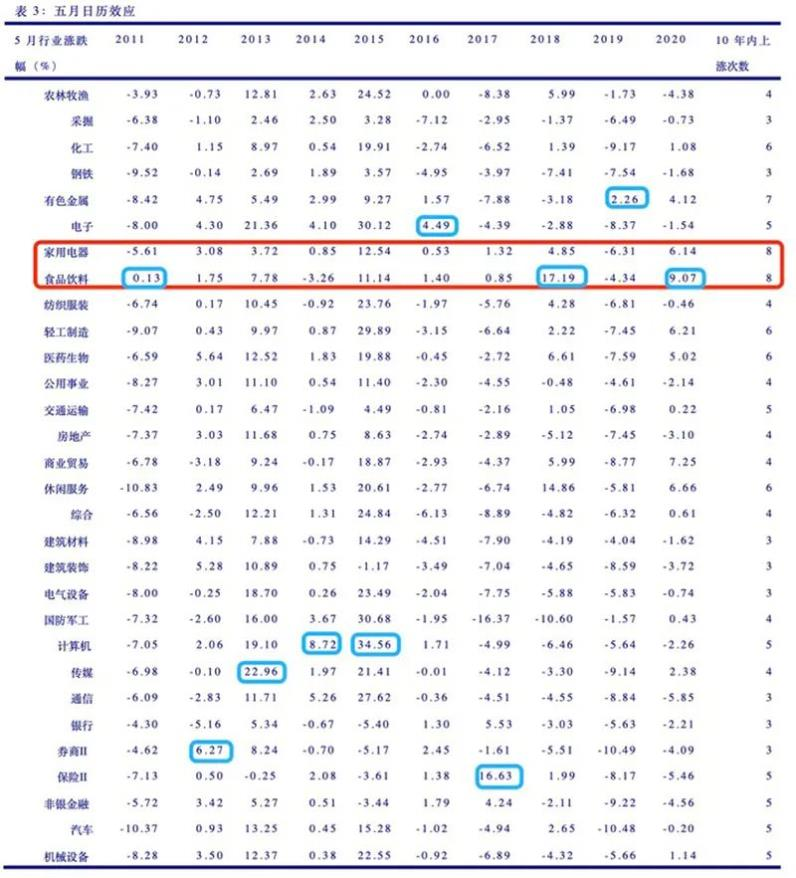

银河证券研究所统计了2011年至2020年各行业板块5月份涨跌幅,数据显示,过去十年中食品饮料和家用电器板块在5月上涨次数最多,为8次;其中食品饮料板块在过去十年中有3次位居5月行业涨幅榜首。

整体来看,家用电器、食品饮料等消费类行业“Sell in May”效应表现较弱。在部分年份,食品饮料板块成为普跌行情中的避风港。浙商证券表示,5月份市场风格转向防御,家电、食品饮料、医药等上涨概率居前。此外,“五一”假期背景下,休闲服务上涨概率也居前。

招银国际策略报告则指出,在消化了通胀和债券孳息率上升以及紧缩银根的风险之后,预计香港股市情绪将逐渐好转。展望2021年下半年,预计成长股将再次跑赢周期股。我们对科技板块亦乐观。

避免上游资源股。大宗商品受益于经济复苏及能源和金属价格上涨,但是我们认为股价可能已经完全反映了利好因素。供应瓶颈迟早会得到解决。

精彩评论