据21世纪经济报道,由于爆仓导致倒贴,中行原油宝事件今日引起轩然大波。据记者了解,今天上午,中行长三角地区某市分行,陆续有当地客户看到媒体报道,并与该分行联络协商,没有得到明确答复。下午,又有客户去到当地银保监局投诉,希望得到说法。随后,监管要求中行该市分行领导当面汇报,要求做好客户安抚,根据总行方案与客户协商。

投资者抄底原油宝遭爆仓

4月21日纽约WTI原油期货05合约跌至历史新低首现负值,完全颠覆了人们对商品价值的认知逻辑。同时,美国与加拿大各地原油现货也跌破0线。

在昨夜美油重演闪崩行情后,今日的原油市场依旧哀鸿遍野。4月22日,国内原油期货主力合约开盘跌停。

实际上,3月下旬以来,国际原油价格一度快速走低。对于热衷抄底的国内投资者来说,抄底原油的机会自然不能放过。

而对于新手投资者而言,银行的账户原油产品似乎是最佳的选择。账户原油挂钩的是国际市场上的原油期货合约,支持多空双向交易,也就是说既可买涨也可买跌。

其中,工行、中行相关产品一度被“买爆”。工行的人民币北美原油账户在3月中旬时,一度因为交易购买人数太多、达到了产品相关净额上限而暂停交易,用户无法买入新开仓(做多);中行原油原油交易APP在四月初也被投资者挤“瘫痪”。

随着原油暴跌,“买爆”的投资者也未能幸免,尤其是抄底原油宝的投资者。 20日晚间中行的5月美元美国原油卖出价为11.53美元,跌幅为34.80%;5月人民币原油合约卖出价为78.58元,跌幅为36.83%。以此推算,投资者单日亏损就超过30%。

日前就有投资者对《华夏时报》记者表示:“自己购买的原油宝合约没有主动平仓,没加杠杆,以为风险应该很低,想着怎么也不会归零。现在不但要归零,还可能是负数。不知道中行要如何结算。”

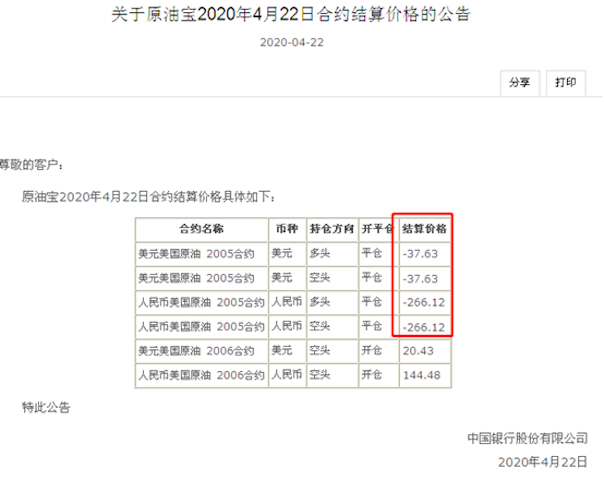

就在4月22日,中行发布公告,4月20日,WTI原油5月期货合约CME官方结算价-37.63美元为有效价格。

或存重大缺陷,未根据合约时间移仓

那么,原油宝为何保证金跌至20%不强平?中行客服向媒体回应称,中行原油宝若为合约最后交易日,则交易时间为8:00-22:00,超过22:00银行则不会进行强平操作,而保证金是在昨晚(21日)十点后跌至20%以下的。

但是这个解释,投资者是否买单,尚且是个未知数。

让投资者亏损的原油宝究竟是一个什么样的产品?据中国银行官网资料显示,原油宝是中国银行面向个人客户发行的挂钩境内外原油期货合约的交易产品,按照报价参考对象不同,包括美国原油产品和英国原油产品。中国银行作为做市商提供报价并进行风险管理。个人客户在中国银行开立相应综合保证金账户,签订协议,并存入足额保证金后,实现做多与做空双向选择的原油交易工具。原油宝产品为不具备杠杆效应的交易类产品。

今年以来,原油价格不断地下跌,抄底原油的中国投资者越来越多,据业内人士表示,近期中国银行的原油宝产品规模快速扩大,但是风控措施明显没有跟上,中国银行这事不能赖给一线的交易人员,整个产品的制度设计就存在问题,最核心的就是不应该在最后时刻才进行换月操作。普通投资者可能对期货市场了解不深,而银行做产品设计的时候,就应该想到存在流动性风险。

由于原油宝产品选择了在最后时刻进行换月交割,导致市场已经没有对手方,中国银行平仓不掉自己的头寸。根据中国银行的公告显示,他要求客户按照-37.63美元的结算价结算,这其实意味着中国银行将投资者的仓位拿到了美市最后收盘。

简而言之,该产品不合适的选择了在最后交易日倒数第二天进行移仓换月,遇到了重大的流动性问题,导致投资者出现巨亏。对此,投资者多方表示,4月20日中行原油宝未根据合约交割时间22:00进行移仓,这已经明显违反了原油宝的制度设计。

根据中国银行的公告显示,他们将投资者的仓单留到了最后结算时刻,而没有能完成盘中换月。这意味着,市场上的其他玩家全都跑了,就中国银行自己死握着巨亏仓位。

对此,某不具姓名的业内人士对《华夏时报》记者表示:“在这个事情上,风控方面有不可推卸的责任,最后不能让投资者买单。我认为这是产品设计的重大漏洞。”

上述业内人士称,国内纸原油产品不交割原油实物,属于原油期货的衍生品,以现金的方式交割,类似被动型原油期货ETF基金,跟踪国际原油价格。该产品背后交易的标的是期货合约,设计产品时就应考虑流动性风险。做期货的人都了解,如果最后不交割,一定要找流动性充裕的合约交易,比如做国内的期货,散户基本都集中在主力合约或者次主力合约,流动性不好的合约坚决不做,除非产业客户才会到期货市场去做非主力合约。

原油宝服务对象是普通大众,理应为大众提供流动性最好的交易标的,这是在设计之前就应该考虑的基本问题。

“避免本次客户亏损事件的办法是,当交易的合约标的不再是主力合约之前,提前做移仓。比如,工行提前一周展期,工行的客户就不会遇到流动性危机。美原油05合约4月17日的时候就不再是主力合约,中行如果在4月17日之前展期,就不会遇到客户穿仓的问题。”上述业内人士如是表示。

爆仓的教训

由于原油价格下跌,不少投资者几周前就开始抄底,然而期货每个月都需要交割,短期涨跌脱离基本面,这次5月合约正是在交割前崩盘跌至负值,对市场抄底起到警醒作用。

“这是一个颠覆性的事件。”杨安对《华夏时报》记者表示,在此之前投资者对商品的价值认知是最低是0,而且历史上来看也没出现过0的现象。此次境外交易所调整程序允许原油交易价格为负,对投资者的认知是一个巨大的破坏性冲击,包括研究人员原有的分析体系都被破坏,允许油价负值之后,对于油价下限就很难再去设底限锚定,所谓的抄底操作难度无疑加大了很多。

“昨日(20日),持有多单的国际投资者多数爆仓。不过,国内似乎比较平静,21日原油期货的开户数量仍旧激增,显然投资者的抄底热情还是不减。”王笑表示。

“当然这个事情我相信是特殊历史背景下的产物,而且这种市况应该也很难长时间持续,后面随着疫情得到控制供需改善之后市场还会恢复正常的价值评估。通过这次事件相信广大投资者也会进一步提升风险意识,减少贸然去抄底行为。”杨安如是说。

在王笑看来,本次“负油价”的出现给市场带来三大启示:首先,盲目抄底原油是一种不理性的行为;其次,由于历史上负油价属于首现,目前交易者对境外市场的交易结构、规则、结算等理解还是不够。不少交易系统和软件甚至都不支持负价格,蕴含着巨大的交易风险;再者,虽然不少投资者抄底,但是部分产业客户还是坚定的看空,再次反映了金融和实体的偏差,凸显了期货市场作为金融工具的作用,能够更好的帮助生产和经营。

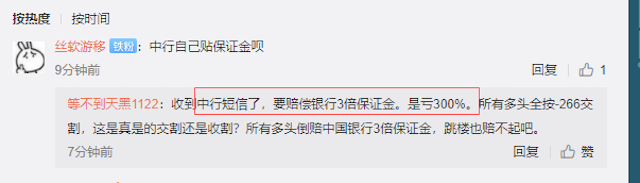

精彩评论