6月9日-10日,美联储召开会议,并于10日下午2点(北京时间11日凌晨2点)公布会议声明,成为全球投资者关注的焦点。

(来源:网络)

这次是美联储自从去年12月以来,首次将发布“点阵图”,给市场更多的货币政策指引。

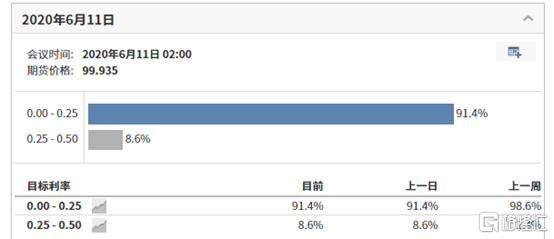

当前而言,市场预期联邦基准目标利率将保持在0-0.25%的概率高达91.4%,说明市场并不预期美联储会采取更为激进的“负利率”政策。

(来源:英为财情)

除此之外,市场还有3方面的关切点,亟待最终会议来确认和揭晓。

1、收益率曲线控制

据FOMC 4月份的会议记录显示,一些官员提出了使用“收益率曲线控制”工具的可能。

值得一提的是,纽约联邦储备银行行长威廉姆斯(John Williams)和美联储理事布雷纳德(Lael Brainard)都表示支持该政策。

官员、金融大佬的热议与支持,让市场对于该工具充满了一些期待。

所谓收益率曲线控制,是指美联储通过购买债券(前期大多为短期,后期大多为长期)来控制其收益率维持在一个目标水平之下。这相当于承诺每月购买固定数量债券的政策,等于做了兜底。

这也给债券交易者一个信号——不要去押注债券的波动率,从而减少央行继续购买债券以稳定收益率的必要性。

债券收益率曲线控制之下,好处不小。

第一,美联储资产负债端的增长不会那么快了。第二,10年期国债收益率维持在一个较低的水平,那么企业(家庭)融资成本就会相对较低,会起到刺激经济发展的目的。(PS:企业利率=无风险收益率+信用风险补偿利率)

当然,该工具负面效应多多。长短期债券收益率,本来由市场来主导,而后由美联储来主导,其独立性将受到负面的影响。

故,此类工具除非特殊时期,一般时候决不会采用。

在美国历史上,在1942年到1951年,美联储限制国债的收益率来帮助经济复苏,先是购买短期债券,后来是长期债券。

当下,全球也仅有日本和澳大利亚采用该工具。

接下来的美联储会议,是否采用“收益率曲线控制”工具将成为重点关注的焦点之一。

2、中小企业贷款工具

疫情之下,美国失业率愈加严重。

美国劳工部上周五报告称,5月非农就业总人数增加250.9万人,创1939年来最大单月新增数字,而市场预期为减少800万。

这份“惊喜”数据披露之后,没多久便遭到打脸。后来,美国劳工统计局发布声明承认,由于统计错误,美国5月失业率较报告公布的13.3%要高。

声明称,5月非农数据存在误差的原因在于统计人员错误地将许多应被定性为“临时失业”的人在居家隔离期间归类为“由于其他原因”暂未工作的就业者,其他原因通常指休假、伤病或为照顾其家属请假等情况。

声明还表示,将那些“有工作”但“没在工作”的人也归类到“失业”类别的话,5月美国的真实失业率将比报告的13.3%高出3个百分点,即达到约16.3%。

据数据显示,前美国的中小企业提供了约6800万个就业岗位,占到总就业市场约50%。

稳住中小企业,对于美国就业至关重要。

市场也预计,为了拯救美国此次遭到打击最大的中小企业部门,美联储可能会考虑继续向实体经济释放6000亿美元的定向援助资金,以挽救后市可能会进一步发生的中小企业失业潮。

5月29日,鲍威尔表示,“数天之后”美联储就会推出特别针对中小企业的定向援助方案,尤其是帮助那些在此前两个月间美国政府推出财政刺激行动时未得到救助的企业。

目前,市场对于美联储这6000亿美元能否达到救助中小企业的举措其实并没有太大信心。但该举措是否出台仍然是市场非常关注的方面。

3、边际收紧流动性?

上周五,出人意料的非农数据披露后,10年期国债收益率一度飚升1%左右,最高达到0.96%,上周累升24BP,为去年9月以来单周最大涨幅。

(来源:英为财情)

美债收益率从3月8日的0.502%上升至当前的0.824%,累计上升幅度高达32.2个基点。同期,中国10年期国债收益率从2.595%上升至2.851%,累计上涨25.6个基点。

美债收益率走高,反之美债价格持续暴跌,意味着市场交易者预期美联储接下来可能会边际收紧流动性。

按照债券定价模式,分子上票面本息固定,现金流固定,而决定的唯一因素便是折现率,可以约等同于利率。如果美联储的货币政策相对“鹰派”一些,折现率上升,债券价格暴跌,债券收益率上升。

同时,我们留意到美联储近段时间不断缩减购买国债的规模。

3月中旬,美联储宣布开启无限量化宽松,其国债购买规模为每天750亿美元。其实没过多久,美联储便缩减至600亿美元每日。再之后,美联储进一步缩减:

4月6-9日:每日500亿美元;

4月13-17日:每日300亿美元;

4月20-24日:每日150亿美元;

4月27日-5月1日:每日100亿美元;

5月4-8日:每日80亿美元;

5月11-15日:每日70亿美元;

5月18-22日:每日60亿美元;

5月25-29日:每日50亿美元。

到了6月,更为夸张。1-5日,美联储宣布每日公开购买国债的规模减少至45亿美元。

这表明,在3月份遭遇重大的资本市场危机之时,美联储推出的非常规工具,有边际逐渐撤出的迹象。

并且,从债券的价格走势来看,似乎也在隐约地暗示流动性等支撑工具将边际收紧一些。

但最终会如何,我们依然需要等待美联储来公布答案。

4、尾声

在我的观察来看,实施”收益率曲线控制”工具应该不会在此次会议中提出,该类大杀器应该会放到更大危机的时候。

对于中小企业的贷款支持工具,美联储大概率会有相关支持的表态。因为当下的美国就业环境依旧是“大萧条”时期的水平,非常严重。其实,此次席卷全美多国城市的骚乱跟很多美国公民失业无不关联。

对于第三点,美联储或许会“鹰派”一些。毕竟现在股市已经基本收复失地,经济也没有此前市场极度悲观下预期的那么差,无限量的货币支撑等工具和政策大致会逐步撤出。

具体如何,我们一起期待美联储会议的具体声明公告。

精彩评论