目前国内造车新势力已有三家成功赴美上市,分别为蔚来、理想、小鹏。三家造车新势力特色鲜明、战略各异,销量均有较亮眼表现。我们对特斯拉以及国内三家造车新势力的发展战略以及产品进行了梳理和分析,尝试归纳出造车新势力成功范式:产品差异化是立足之本,解决“性价比”和“便利性”两个痛点,创造需求是增长动力。

摘要

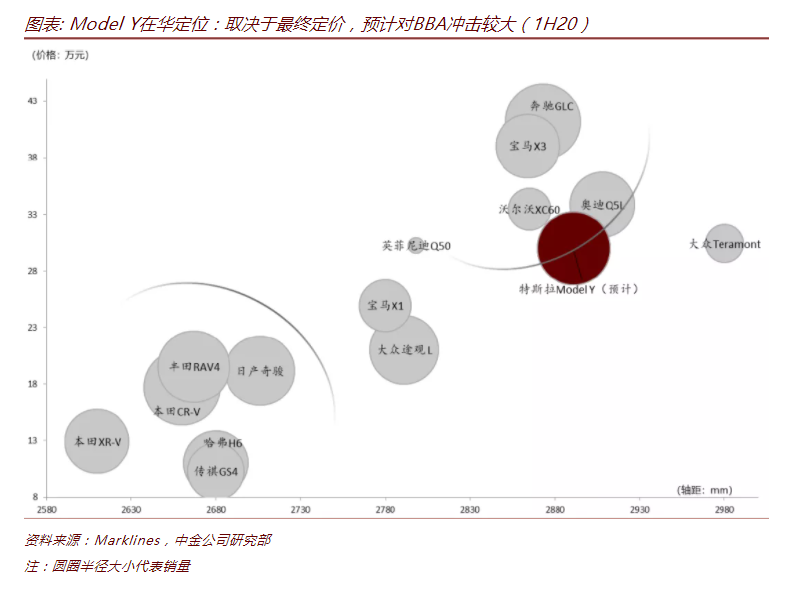

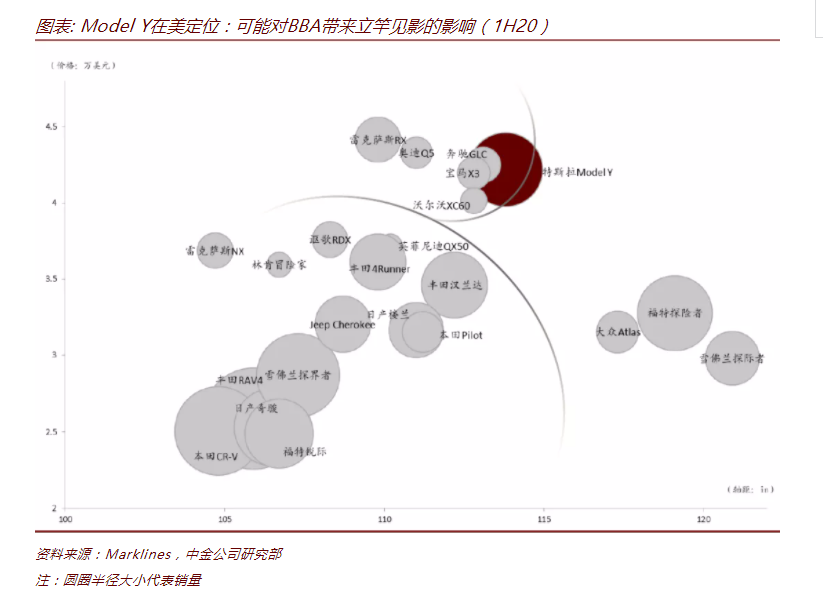

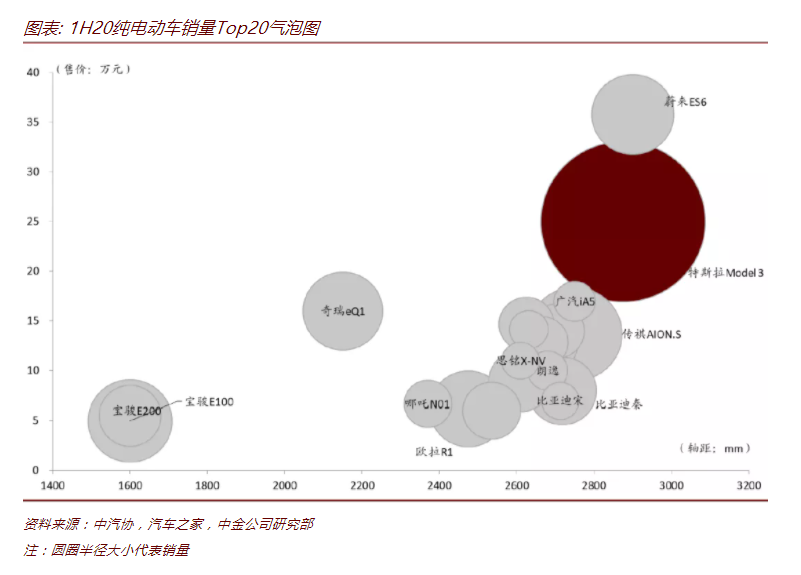

中国新能源市场特斯拉不是一家独大,中国的造车新势力仍有生存空间。轿车市场:北美轿车市场相对较小,特斯拉Model 3以价格低、轴距长的优势对入门级豪车挤出效应明显,在豪华品牌电动汽车的细分领域来看,特斯拉的渗透率已经达到80%的水平。中国轿车市场相对较大,特斯拉Model 3在中国市场优势不如在美国市场明显:轴距小于豪车、性价比低于中端车,但考虑到车牌价格,特斯拉在限牌城市将与中端品牌竞争。SUV市场:我们认为Model Y在中国的竞争力将取决于定价;在中美市场均可能对BBA冲击较大。综合来看,我们认为特斯拉在美国获得成功与国情相关:轿车市场相对较小,入门级豪华车轴距与中国相比较小。结合中国轿车市场相对较大、畅销的入门级豪华车多为加长轴距版本的国情来看,我们认为特斯拉在中国新能源市场不会一家独大,新势力仍有发展空间。

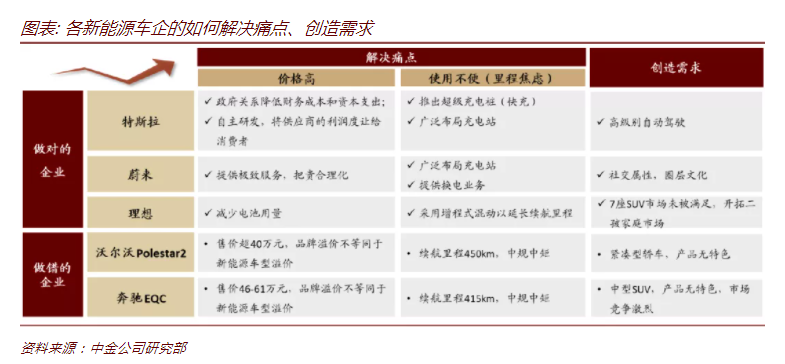

造车新势力如何脱颖而出?标签鲜明;解决痛点、创造需求。我们梳理了在第一阶段发展较好的新能源车企,各车企均拥有其特色标签:特斯拉以科技感为标签、蔚来以豪华品牌为标签、理想以高性价比二娃家庭用车(大型SUV)为标签、小鹏以高性价比的自动驾驶为标签、上汽通用五菱以超高性价比代步车为标签。而失败的车企则产品千篇一律、目标客户模糊。拥有鲜明标签是成功的基础,在此之上还需要解决痛点、创造需求。新能源车的痛点主要有二:1)相较于燃油车来说价格偏好高,性价比弱;2)充电时间长、充电不够便利带来的里程焦虑。成功的企业通过各自不同的手段解决或缓和了以上痛点。在解决痛点的同时,成功的企业也根据其特色标签创造和扩展了需求。

定价需两极分化,盈利需同时抓住新车销售与存量市场。分价格段来看,低端车不触及高成本的痛点,以解决短续航里程城市代步需求为主;高端车则成功贴上特色标签,打出产品差异化,开辟新需求。而中端市场竞争格局更激烈,已有较多成熟的、强产品力的车型在争夺市场,相对于资金力雄厚、生产工艺成熟的传统车企,造车新势力不具备明显的比较优势。因此我们认为,进入两级市场是造车新势力比较合适的打法。盈利模式方面,我们认为需要从通过销售新车获利逐步转化为新车销售和存量市场并重,带来收入结构的改变。

风险

政府对于新能源市场的利好政策执行不及预期。

特斯拉大获成功之后,中国新势力是否还有生存空间?

轿车市场:中级轿车在美是细分市场,Model 3 在华优势弱于美国

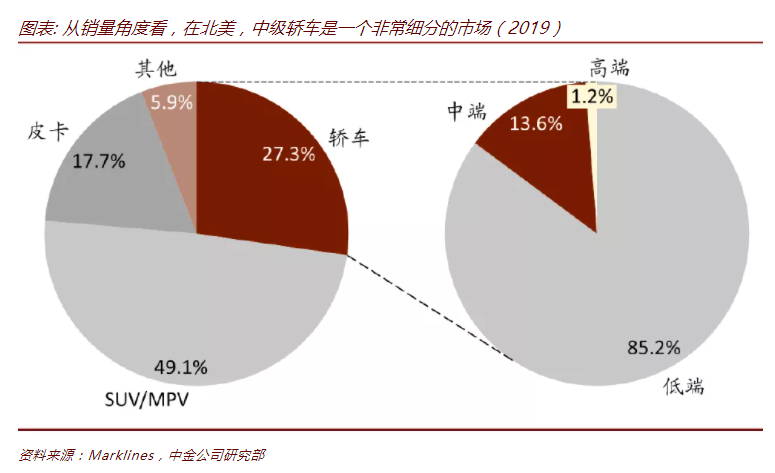

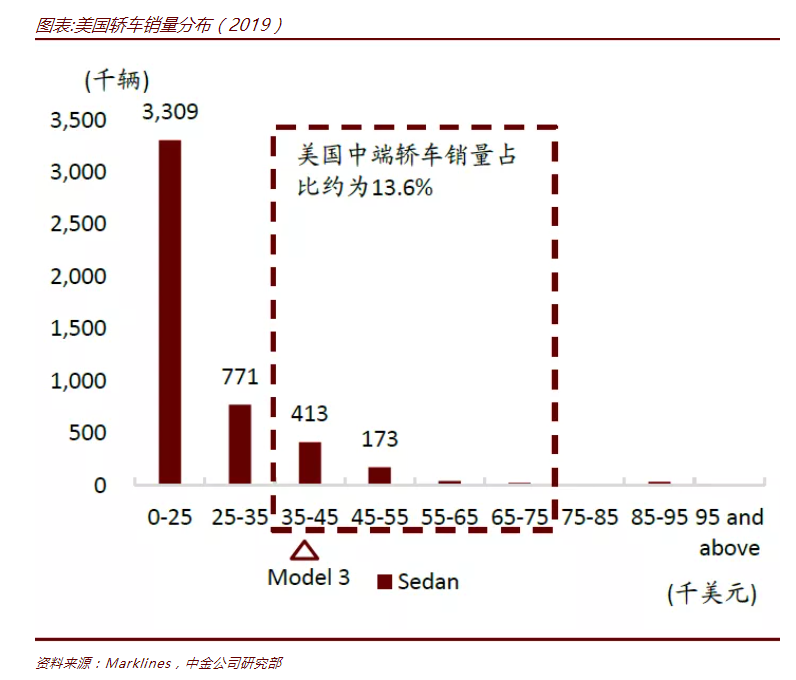

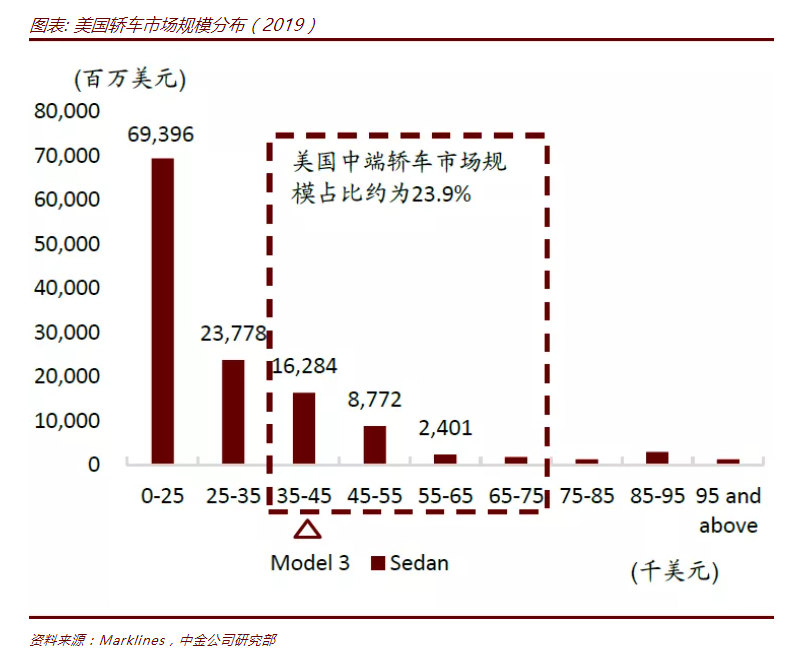

北美轿车市场较小,Model 3的价格处于中级轿车的入门级。2019年,美国轿车仅占所有汽车销量的27.3%(SUV/MPV 为49.1%,皮卡17.7%,其余车型5.9%),而且中端轿车(厂商建议零售价在3.5万美元至7.5万美元之间的轿车)的销量约为65万辆,占美国轿车销量的13.60%,市场规模约为293亿美元,占美国轿车市场规模的23.85%。因此中级轿车在美国的销量占比仅有3.7%,属于细分市场。特斯拉Model 3在北美的售价处于中级轿车的入门级。

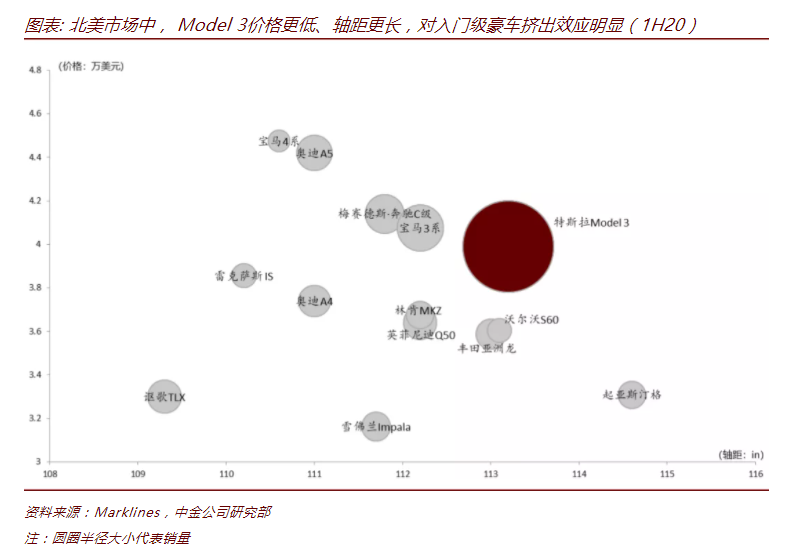

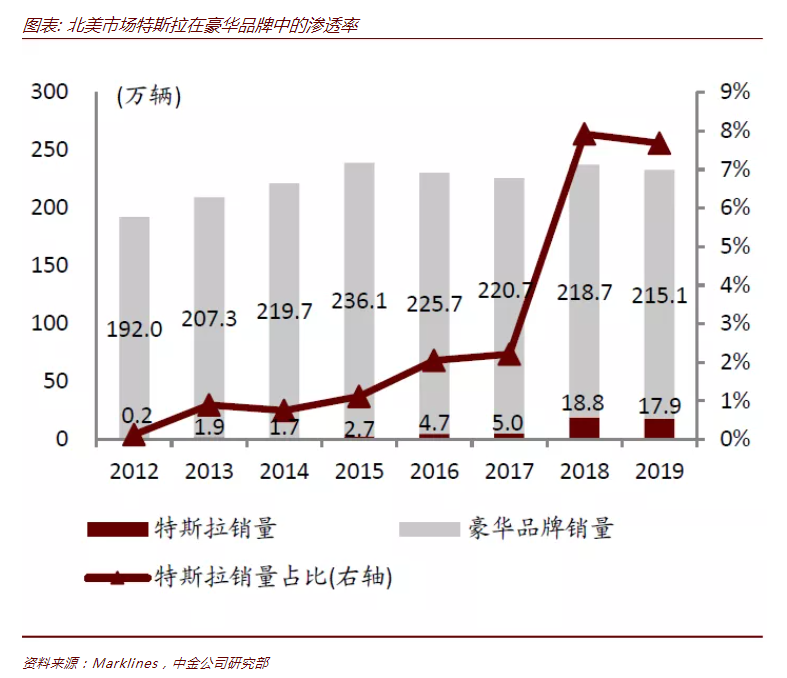

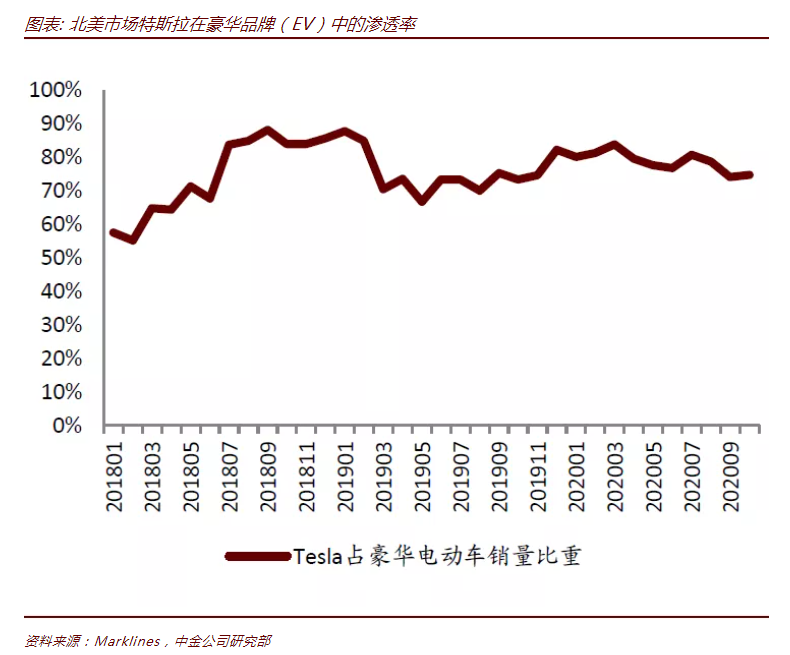

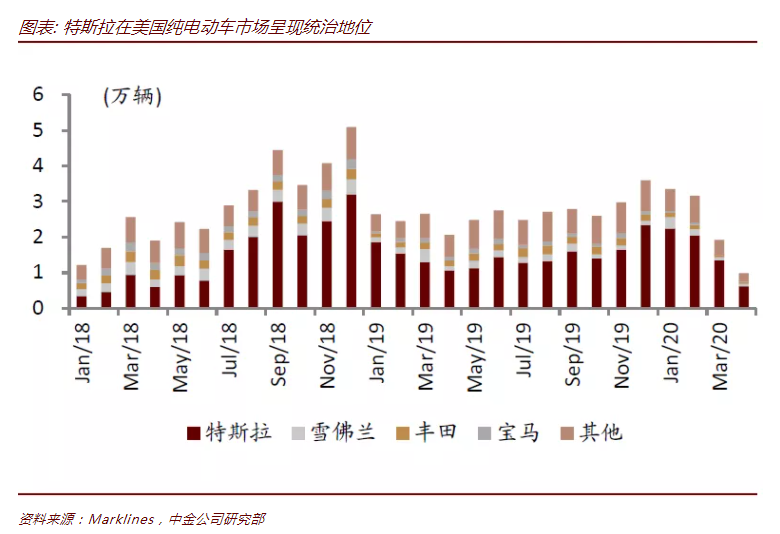

在美细分市场中,特斯拉以价格低、轴距长的优势对入门级豪车挤出效应明显。在北美市场中,特斯拉凭借价格更低、轴距更长的优势,销量已超过大多同等价位的入门级传统豪车,对入门级豪车的挤出效应明显。具体来看,2015-2019年,北美豪华品牌市场总销量呈略微下降的趋势,而特斯拉在豪华品牌中的渗透率从2015年的1%逐渐上升至2019年的8%;在豪华品牌电动汽车的细分领域来看,特斯拉的渗透率已经达到80%的水平。

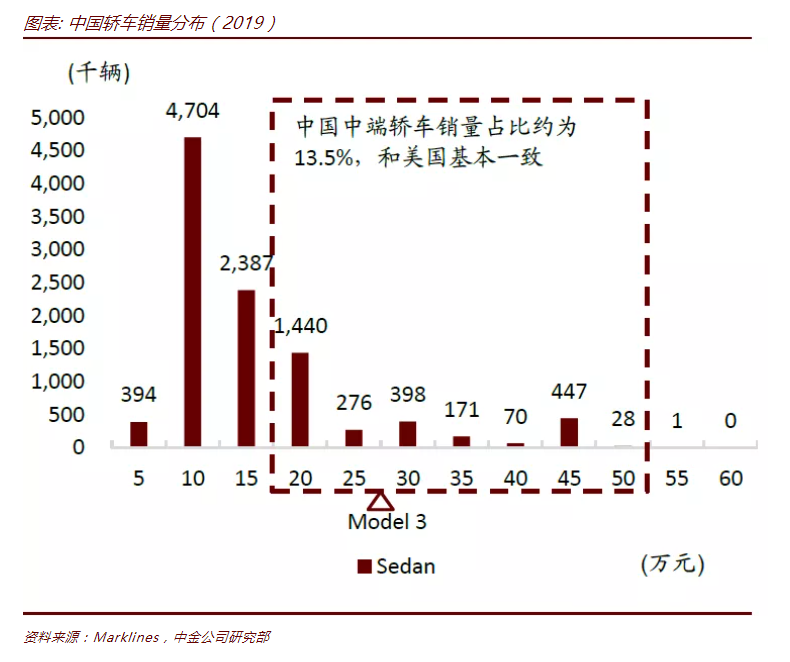

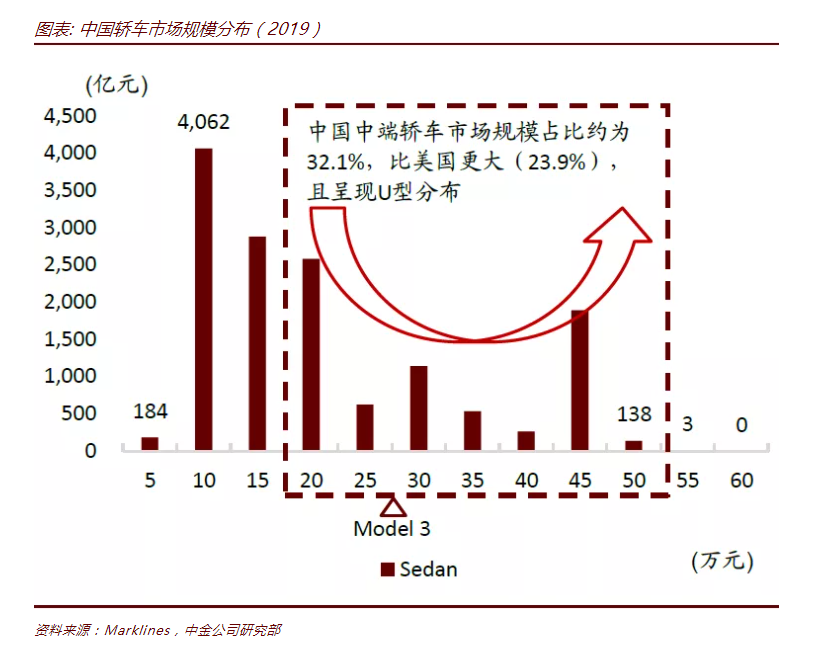

中国轿车市场相对较大,市场规模呈“U”型分布。2019年,中国中端轿车(厂商建议零售价在20万元至50万元之间的轿车)的销量约为139万辆,占全国轿车销量的13.48%,市场规模约为4585亿元,占全国轿车市场规模的32.07%;中国的价格与销量分布呈“U” 型,大多销量集中于25万元至30万元(国产Model 3的定位)以及40万元至50万元(长续航与高性能Performance Model 3的定位)两个区间。我们认为特斯拉低配版本降价有利于扩宽空间,高配版本亦有较高的市场天花板。

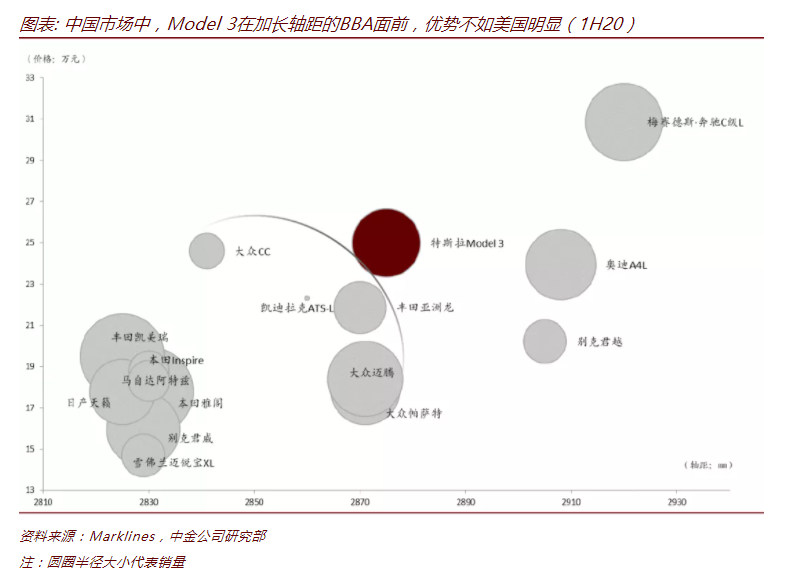

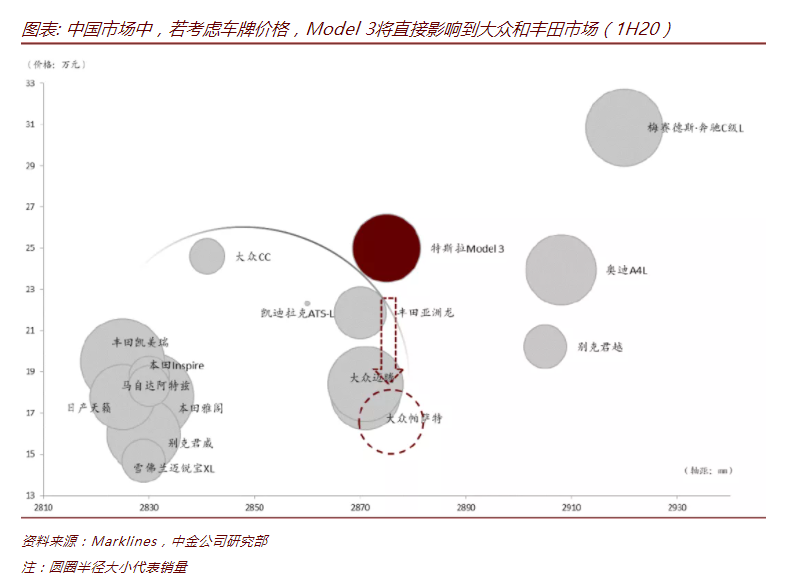

特斯拉在中国市场优势不如在美国市场明显:轴距小于豪车、性价比低于中端车。在中国市场,BBA销量较好的车型大多为加长轴距的车型,因此,与豪华车相比,Model 3在中国的优势不如美国明显;同时,在相同轴距的中端车型中,Model 3的定价也无优势。

考虑到车牌价格,特斯拉在限牌城市将直接与中端品牌竞争。考虑国内限牌城市对新能源车的上牌政策,特斯拉则体现出了高性价比:以上海为例,Model 3补贴后售价约为25万元,上海燃油车车牌拍卖价格约9万元,扣除燃油车车牌成本,特斯拉裸车价格则等同于价格约为16万元的燃油车。从上牌量数据来看,特斯拉的销量集中分布在发达及限牌城市,我们认为限牌城市新能源汽车牌照成本较低、发达城市和限购城市新能源汽车充电桩铺设较广均是主要原因。因此我们认为在限牌城市中,特斯拉将直接影响大众、丰田等中端品牌的市场。

SUV市场:我们认为Model Y在中国的竞争力将取决于定价;在中美市场均可能对BBA冲击较大

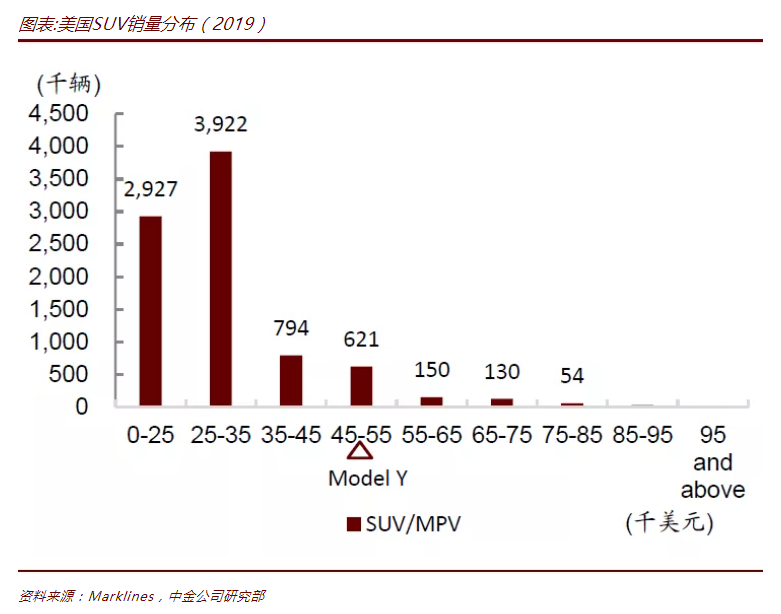

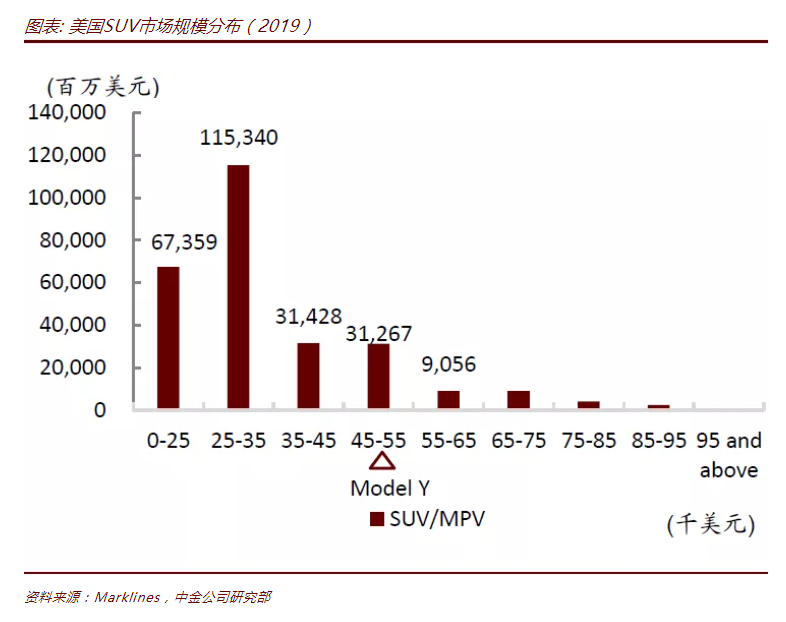

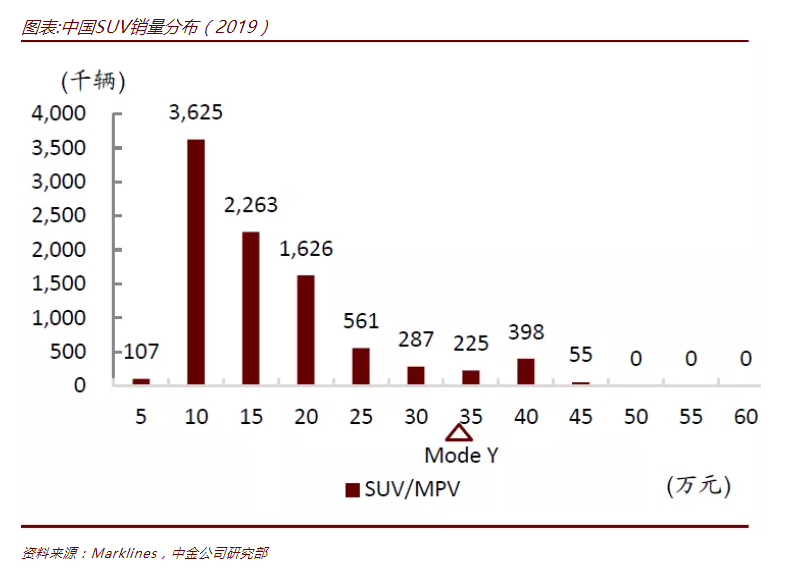

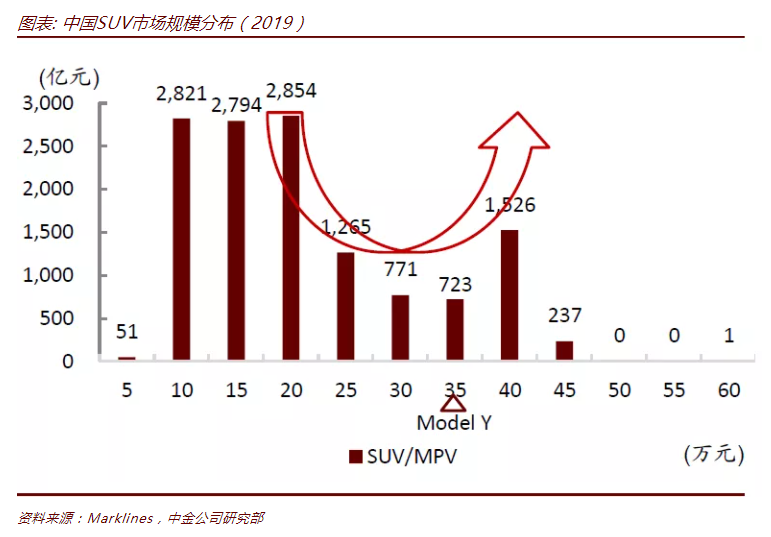

中国SUV市场规模呈“U”型分布,高端SUV亦有市场。美国SUV市场主要集中在单车价格2.5-3.5万美金的市场,随着价格的上升,销量和市场规模均呈现下降趋势。中国SUV市场10-20万元车型占据主流,但与中国轿车市场类似,中国SUV市场规模也呈“U”型分布,高端SUV也有相应市场。

引发思考:特斯拉在中国,会更像美国还是西欧?

► 特斯拉在国内销量最好的车型Model 3属于轿车车型,美国轿车市场规模远小于中国(<25% vs. 50%)

► 美国中级车市场规模小于中国(线性市场 vs. U型市场)

► 美国入门级豪车尺寸小于中国(标准轴距 vs. 长轴距)

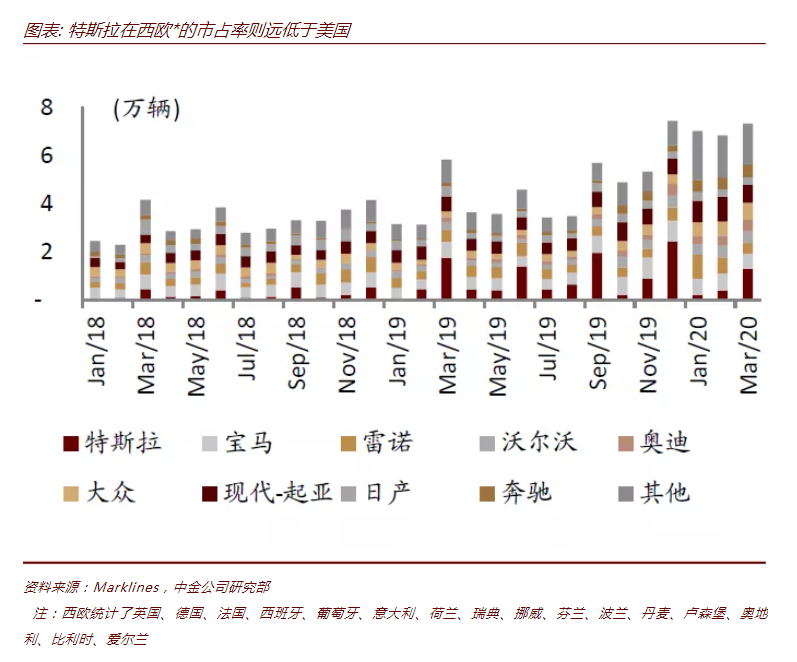

静态来看,若特斯拉在中国市场保持现有售价,则会更像欧洲:在市场中有一定地位,但不会是一家独大;动态来看,若特斯拉在中国持续降价,切入非豪车市场,销量则可能迅速提升。考虑到国内轿车市场规模较大、竞争者较多,我们认为特斯拉在中国的状况会更像西欧。

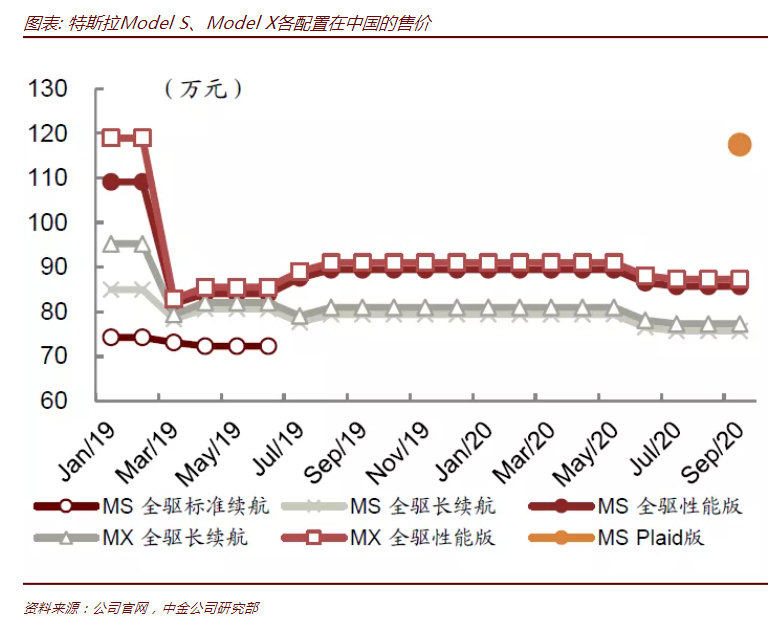

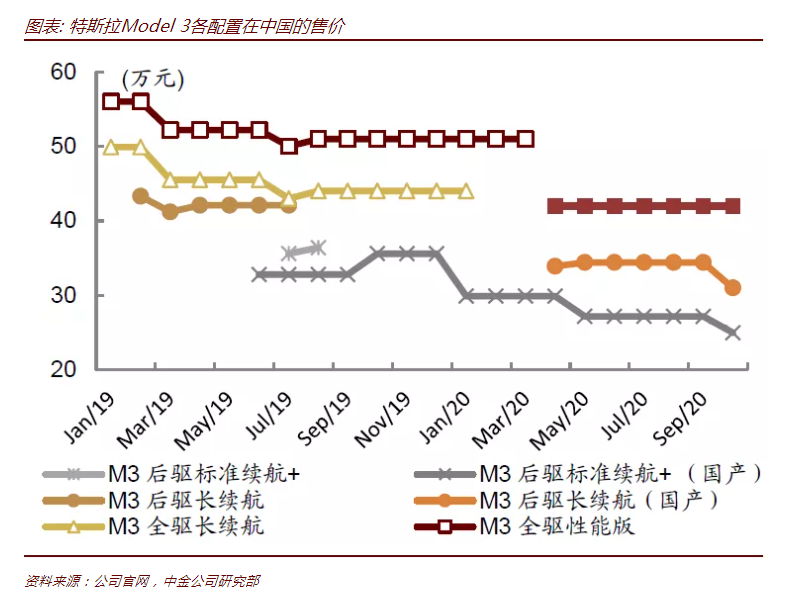

展望2021年:是以价换量的动态过程。历史上特斯拉售价被视作为在手订单的调节工具,价格调节频繁。2019年至今,大多车型价格都调整了三次或以上。特斯拉各车型的售价长期来看是逐渐下降的过程,在新能源汽车退坡的环境下,价格下调更显示出其降本控费的能力,我们认为以价换量或成为特斯拉在中国市场近期的策略。

还有第二阶段机会:需要标签鲜明,解决两个痛点

第一赛段即将结束,是否还有第二个阶段?

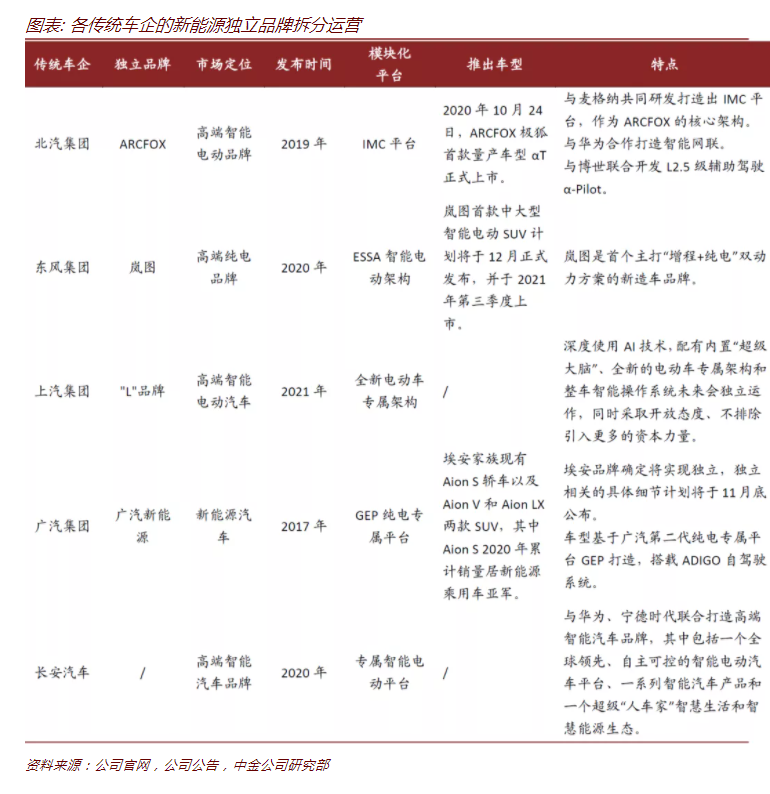

我们认为2020年是一个新老势力的分水岭,2020年前以“造车新势力”融资能力强弱为标志,结束了中国新势力造车的第一阶段。而我们认为国内新能源行业还会涌现第二阶段,以传统车“新实力”认识到新能源2C市场的重要性、成立新品牌拆分运营、参与竞争为标志。

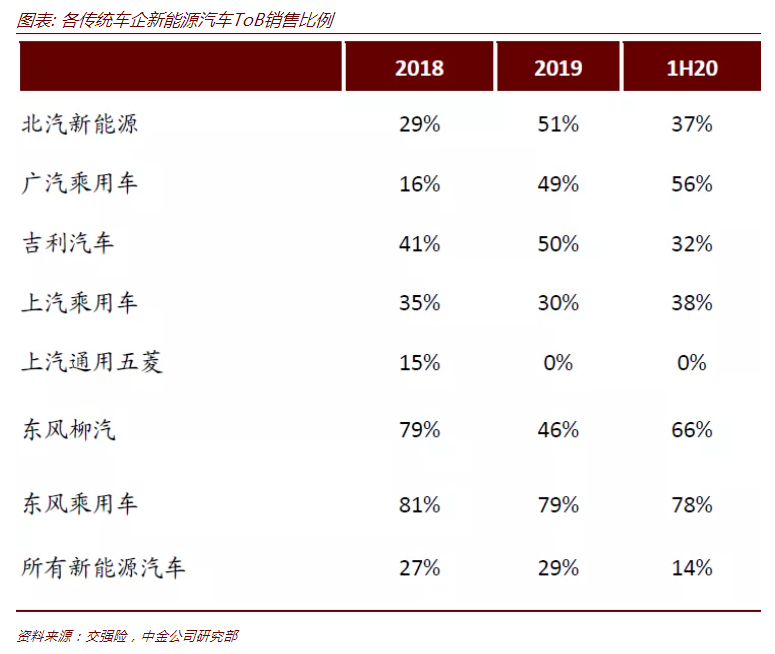

阶段I:社会资本涌入,开始扶持新兴企业,传统车企以2B方式试水市场。第一阶段结束的标志性事件是 1)融资活动开始明显分化,头部企业融资能力强,尾部企业资金链断裂;2)传统车企新能源车型开始从To B市场销售为主转向To C市场。

阶段II:传统车企认识到新能源独立品牌的重要性,出现一批源自传统车企的品牌拆分运营,参与第二阶段竞争。我们认为这一阶段的特征是,传统车企的分拆品牌依托于较强的传统车现金牛业务,财务状况较好,不存在较大资金链断裂风险。我们预计这些品牌将利用其资金优势,力图做出一定的品牌区分度。

成功的企业做对了什么?标签鲜明,解决痛点,创造需求

1999-2000年,汽车在中国主要作为工业品销售,客户更看重性价比和实用性;而2000年之后,随着我国人均收入的提高,汽车的消费属性增强,消费群体开始多样化。不同类型的消费群体的偏好不同,对外观、性能、性价比的需求各异,为汽车市场的多元发展带来动力和契机。

我们梳理了在第一阶段发展较好的新能源车企,各车企均拥有其特色标签:特斯拉以科技感为标签、蔚来以豪华品牌为标签、理想以高性价比二娃家庭用车(大型SUV)为标签、小鹏以高性价比的自动驾驶为标签、上汽通用五菱以超高性价比代步车为标签。而失败的车企则产品千篇一律、目标客户模糊。

拥有鲜明标签是成功的基础,在此之上还需要解决痛点、创造需求。新能源车的痛点主要有二:1)相较于燃油车来说价格偏好高,性价比弱;2)充电时间长、充电不够便利带来的里程焦虑。成功的企业通过各自不同的手段解决或缓和了以上痛点。在解决痛点的同时,成功的企业也根据其特色标签创造和扩展了需求。

特斯拉:极致降本解决性价比问题,超级快充解决便利性问题

特斯拉如何给自己贴上科技感标签?

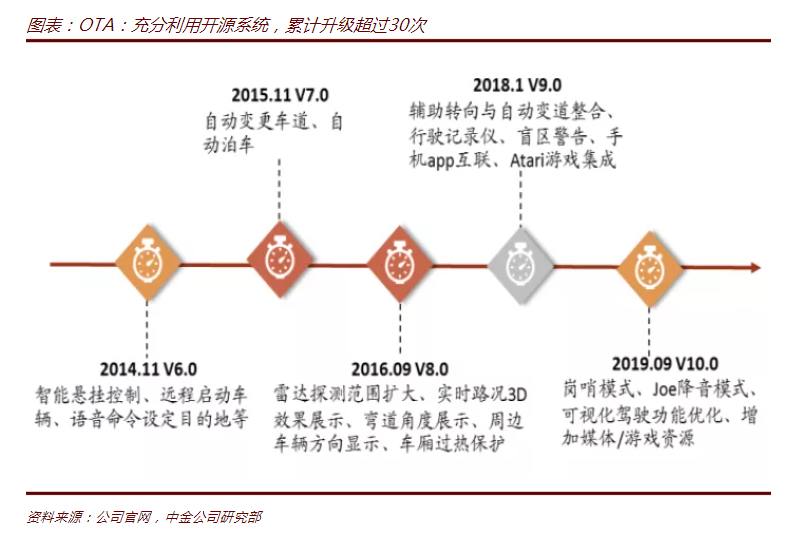

自研自动驾驶软硬件,OTA不断升级。特斯拉选择采用软硬件自研的方式发展自动驾驶,充分利用开源系统进行OTA迭代升级,塑造科技感标签。由于车规级AI芯片的软件成本增长比硬件更快,软件成本会急剧推高芯片开发成本,因此软硬件自研也是长期发展的要求。目前特斯拉已经自研出FSD芯片和Autopilot计算平台3.0,利用PyTorch、Linux、Kafka等开源系统对OTA累计升级超过30次。

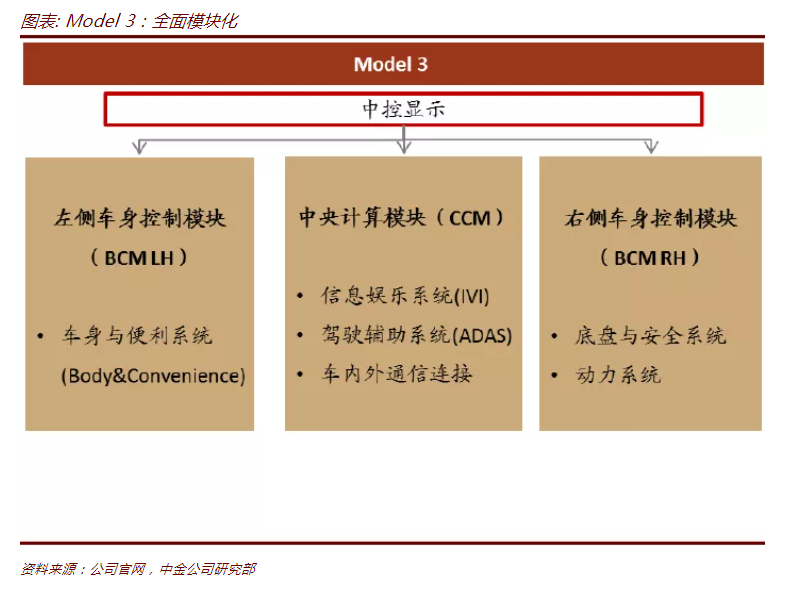

软件定义汽车,突破性模块整合。特斯拉在电子电器架构方面不断整合,Model X通过中央车身控制系统对动力域、底盘域、车身域等进行跨域模块整合,Model 3则全面模块化,分为左侧车身控制模块、中央计算模块和右侧车身控制模块,更加有效地节省算力冗余,也更便于OTA升级。软件定义汽车带来的功能的重分配,实质就是不断把功能从供应商手中拿回来自行开发的过程,提升灵活性,降低采购成本。

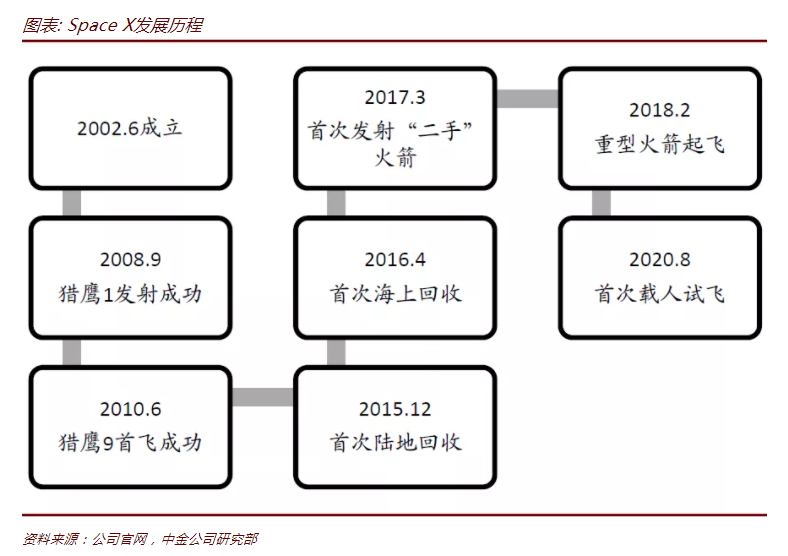

内部深化与外部拓展并重,强化科技公司标签。特斯拉与Space X“共享”同一个CEO马斯克,在一定程度上,SpaceX在航空航天复杂科学领域的成功,也强化了特斯拉科技感的标签。首先,Space X从成立至今的十几年里攻坚克难,实现了一个个造梦神话,是马斯克领导能力和执行能力的证明,增强了公众对管理者的信心;其次,Space X与特斯拉也有业务往来,2019年从特斯拉工厂购买了总计60万美元电池组件,也为特斯拉电池质量背书。同时猎鹰重型运载火箭将特斯拉跑车送入太空,也起到了广告宣传的效果。

特斯拉如何解决贵的问题?

寻求当地资源加杠杆,降低制造成本。特斯拉产能布局全球,在美国、中国上海、德国柏林等多地建立工厂,节省运输成本,同时又可以享受到当地政府补贴。

设计创新,带动物料成本降低。特斯拉在诸多设计细节上有较大的工程创新,例如Model Y一体化底盘、高度集成的热泵系统等,均有助于实现设计降本。在降低成本的基础上,特斯拉多次下调售价,不断将福利让渡给消费者,2019年至今,中国市场Model 3单车售价从40-50万元不断下调至25万元附近,价格竞争力显著提升。

特斯拉如何缓解里程焦虑问题?

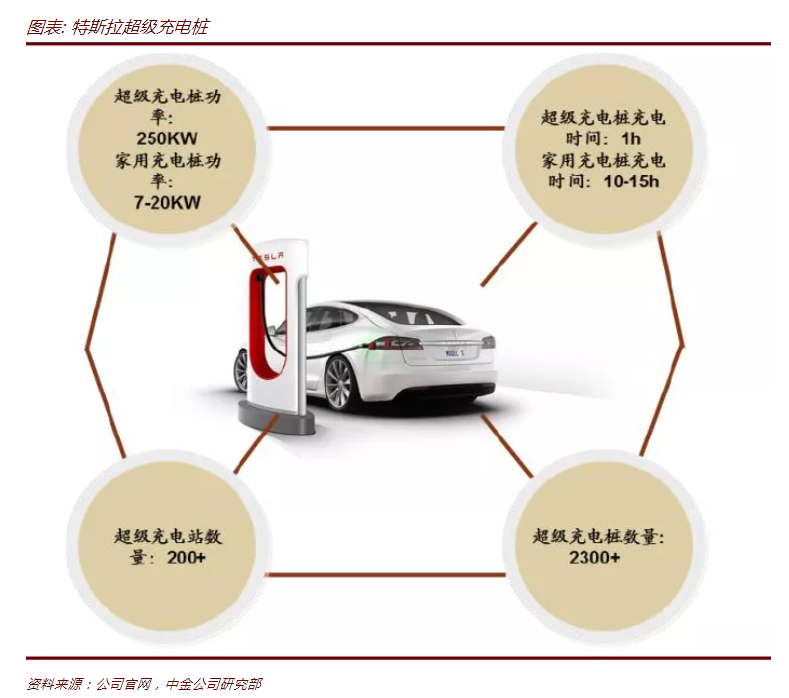

推广超级充电技术。特斯拉超级充电桩V3版本功率高达250KW,充电效率是家用充电桩的10-15倍,相比于其他新能源汽车充电桩也具有显著优势。例如,一辆Model 3长续航版可以在通过V3超级充电桩充电5分钟后续航120公里。同时,特斯拉正加快超级充电站的扩张和超级充电桩的铺设,目前国内已建立超过200个超级充电站,铺设超级充电桩超过2300个。

蔚来汽车:极致服务使贵合理化,换电模式解决便利性问题

蔚来如何解决贵的问题?

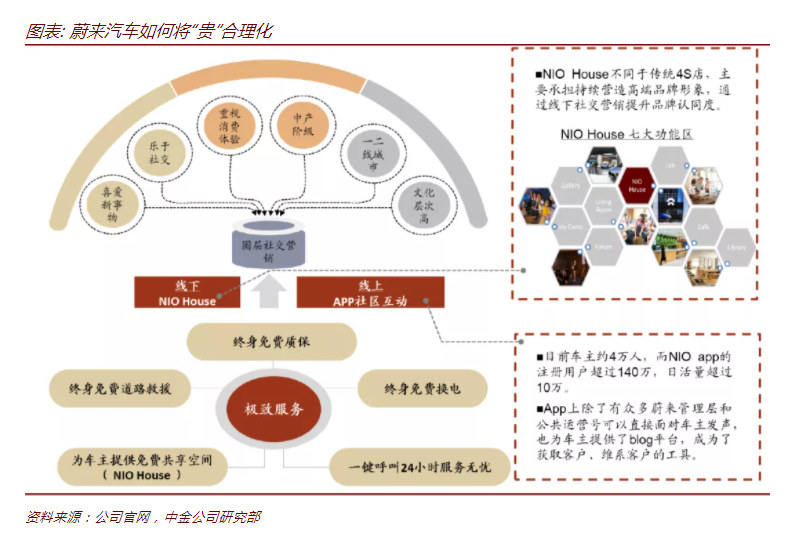

高举高打,极致服务,使“贵”合理化。蔚来并没有直接降价来解决贵的问题,而是通过提供极致服务、圈层营销,使“贵”合理化。一方面,蔚来提供全面、极致的售后服务体验,包括终身免费道路救援、终身免费质保、终身免费道路换电、免费共享空间等;另一方面,线下NIO House和线上APP社区齐发力,利用圈层社交营销,提升品牌认可度,塑造高端形象,使“贵”合理化。

拓宽品类,向下延伸。蔚来目前已推出ES8(大型SUV)、ES6(中型SUV)、EC6(Coupe SUV)车型,覆盖品类不断拓宽,价格也尝试向下延伸。首款上市车型ES8在2018年售价46.8万元,而2019年推出的ES6售价约35.8万元,相比之下降低了10万元,而2020年计划推出的EC6售价也在35-40万之间,多价格、多类型产品覆盖增加了潜在客户群体。

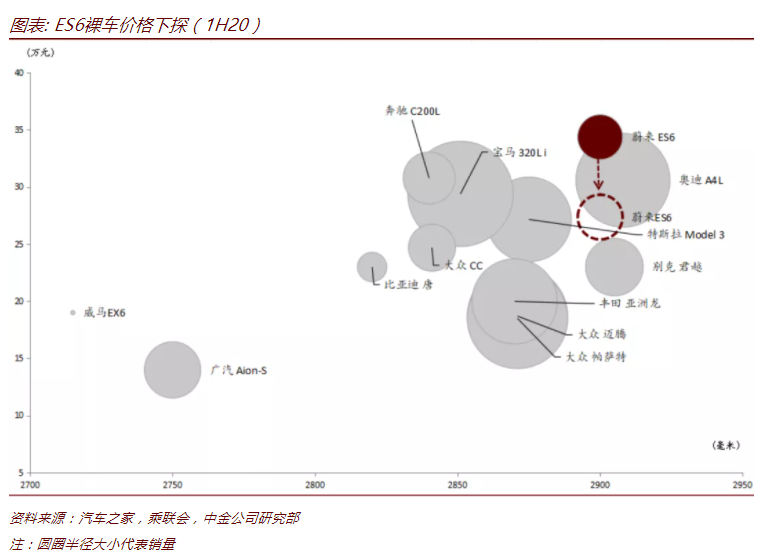

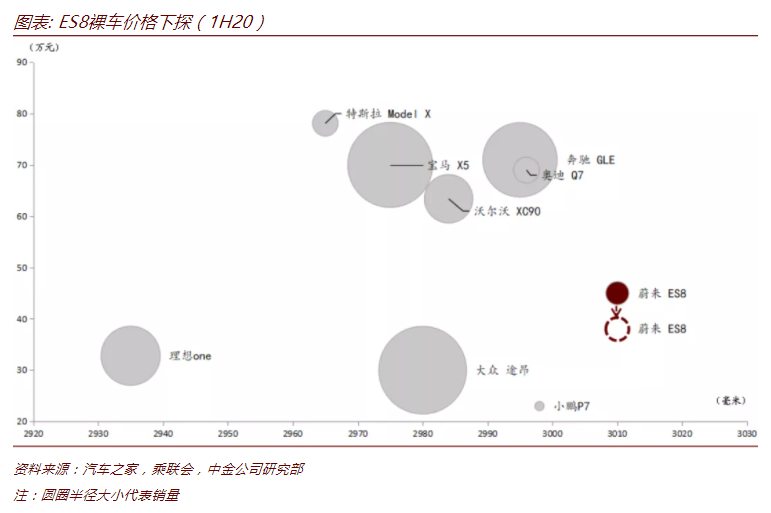

“车电分离”带来裸车价格直接下探,挤占中端及入门级高端市场。蔚来汽车已于2020年8月推出Baas(Battery as a Service)服务,即消费者可以只购买裸车(无电池),后期每月支付一定费用以租赁电池,这使得购买价格直接下降,有利于采购平价。Baas方案可使得ES6补贴后裸车价格直接下探至27.4万元,我们认为ES6将挤占部分20-30万元中端市场份额(特斯拉 model 3、奥迪 A4L、别克君越、大众迈腾、丰田亚洲龙);可使得ES8裸车价格直接下探至38万元,我们认为ES8将以高性价比、长轴距优势挤占部分豪华车市场(奥迪Q7、奔驰GLE、沃尔沃XC90)。

蔚来如何缓解里程焦虑?

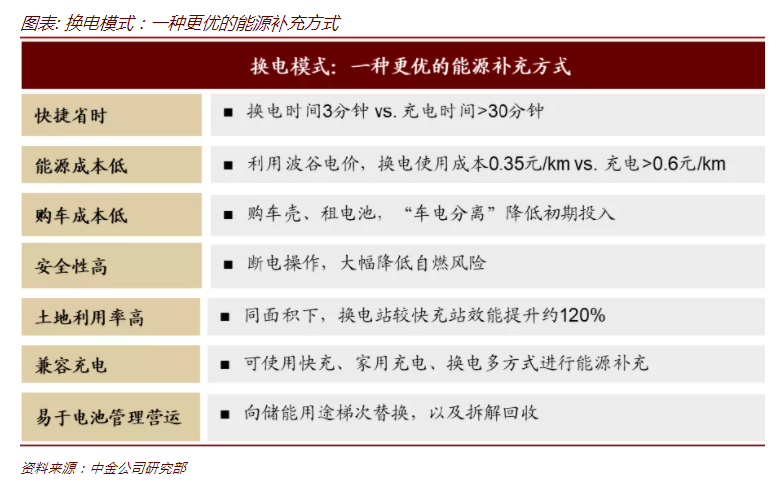

推广换电模式,以节省充电等待时间。在推出车电分离销售方式的同时,蔚来也开设换电站为需要补能的车主更换已充好电的电池,节省车主充电等待时间。我们认为,蔚来汽车凭借具有前瞻性的换电设计、超过1,200项换电相关专利和领先的换电站基础设施布局,有望率先建立以换电为核心的新能源车补能业务,提供更优补能体验。

在“车电分离”和换电服务的基础上还可以推广租电模式,为消费者和公司带来多重裨益。

► 对消费者:按需租电,提升用户使用性价比和便利性

• 客户根据不同的出行需求可选择租用不同容量的电池。相比于车电捆绑销售方案:若购买大容量电池需比小容量电池多付5-6万元购车成本,而大容量、小容量电池租金可能月租金仅相差百元,降低消费者的选择成本。同时,客户在电池没电时可前往换电/租电站更换电池,无需自行充电。

• 租金长期来看有下行空间。租金可浮动,随着电池成本逐渐降低,月租金存在下行空间。

• 客户享受最新技术。由于电池所有权归属公司,新老客户换电时均搭载新旧程度相似的电池,则当电池更新后,所有客户均可享受电池新技术。

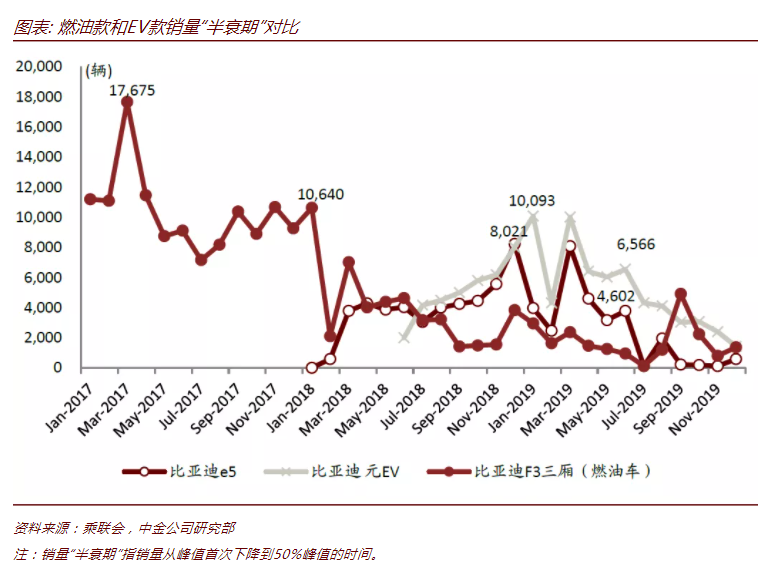

► 对公司:分离整车与电池技术进步曲线,延长现有车型生命周期。相比于燃油车,新能源汽车更新换代较频繁,主要原因是电池技术革新较快,而车电捆绑销售导致车企为了匹配新电池,只能频繁开发新车型。以比亚迪e5、元EV、F3三厢为例,新能源车e5和元EV销量从峰值下降到50%所用时间分别为4个月和5个月,而燃油车F3(三厢)的销量从峰值下降到50%所用时间为10个月。在车电分离销售的模式下,我们认为保留原车型、不断更换新型电池的消费模式成为可能,解决了电池频繁的更新需求与车型相对平缓的更新需求之间的矛盾。厂商无需为匹配电池更新而频繁推出新车型,从而节省开发支出。

理想汽车:减少电量解决性价比问题,增程式解决便利性问题

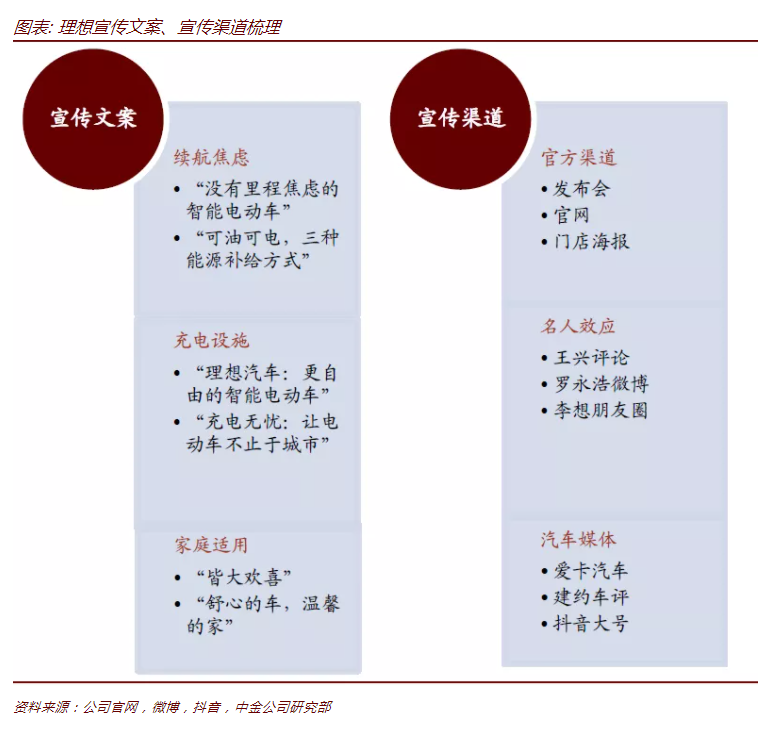

理想汽车如何给自己贴标签?

增程式电动车,中产二娃家庭性价比首选。理想ONE定位为二娃家庭车,该品类产品较少,价格较高。理想针对市场痛点精准营销,一方面强调电动车的性价比和续航能力,既在价格上与奔驰、途昂等竞品具有竞争力,又搭载1.2T发动机作为发电机解决续航烦恼。另一方面,推出6座和7座两种SUV,满足带娃出行需求;同时,目前国内7座及以上车必须每2年去验一次车,而7座以下新车6年免审,6座车也解决了年审烦恼。

理想汽车如何解决贵的问题?

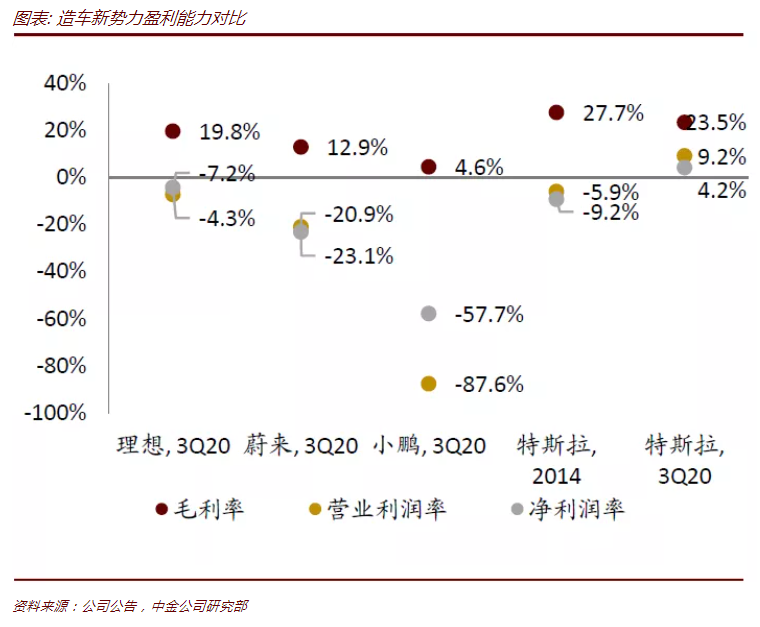

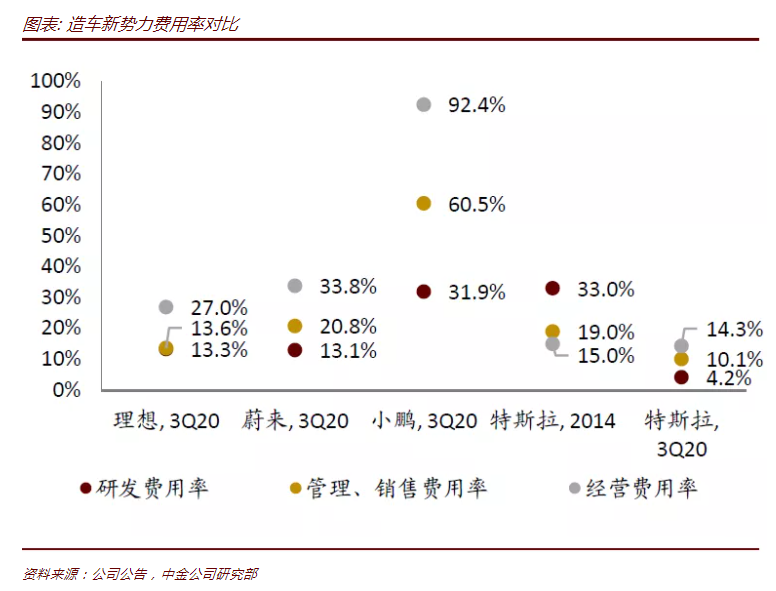

降低成本,控制费用。1)减少电池用量降低成本:理想ONE仅装配40.5kWh的三元锂电池;2)降低销售费用:理想汽车采用“线上+直销”模式,同时维保环节外包,降低销售费用。3) 较强的费用管控能力:与其他造车新势力相比,理想汽车在销量规模目前还较小的情况下,盈利能力已超蔚来,费用率已经低于1Q20的蔚来和2014年刚开始放量的特斯拉,显示出出色的费用管控能力。

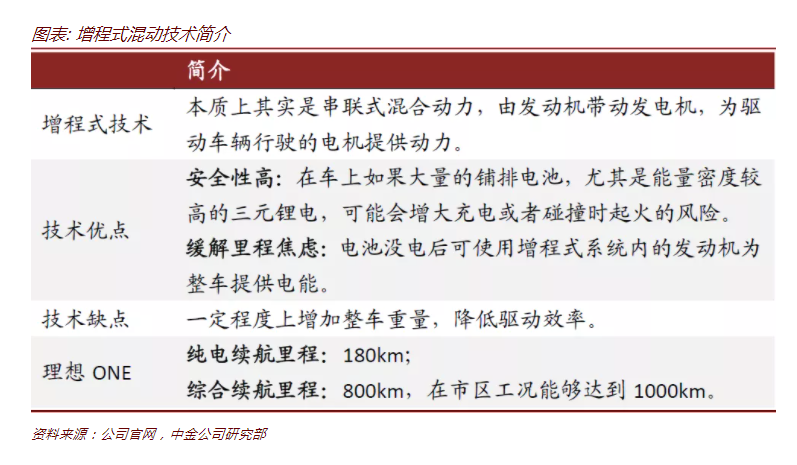

理想汽车如何缓解里程焦虑?

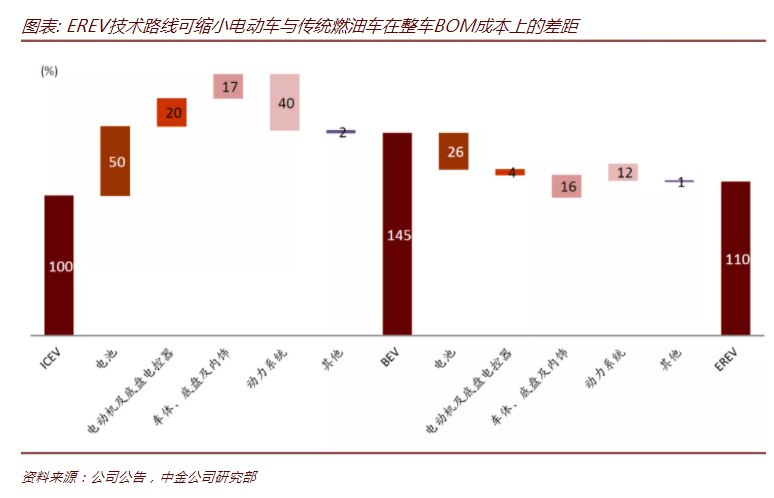

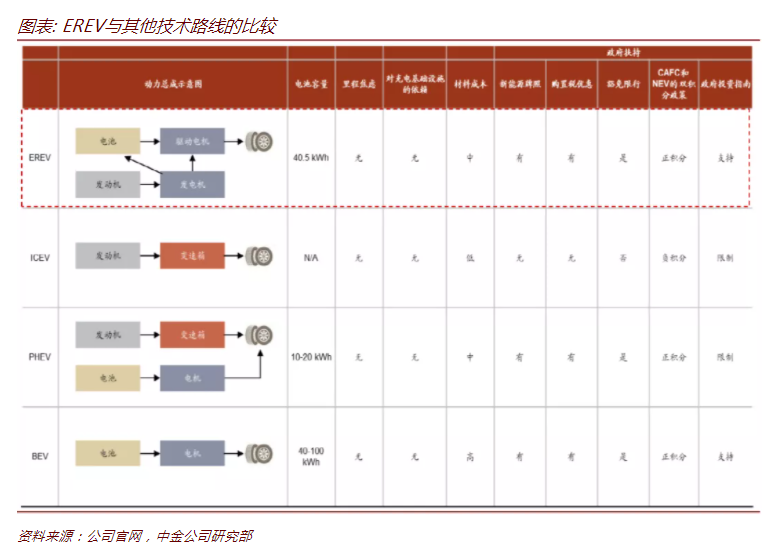

增程式混动技术是理想“高性价比、大空间、长续航”命题作文下的必然产物。我们对比了纯电动和增程式电动车的BOM成本。纯电动车的BOM成本较传统燃油车高45%,包括高昂的电池、电机、电控,以及轻量化车身成本;而增程式混动车的BOM成本较传统燃油车仅高出10%:其减小了电池容量,也无需大规模采用铝制结构件。汉兰达、途昂划下7座SUV三十万元的天花板,BEV路线成本超限。在打造追求极致性价比但又要兼顾续航的的大型SUV车型时,增程式混动则是能兼顾各方面要求的最优选择。

PHEV对新势力而言并不适用。传统车企偏好PHEV路线,因为“油改电”车型可以基于既有动力总成和车型构架,共用产线,节省资本开支。而新势力无既往车型的开发积累,无法节省开发支出。相比之下,EREV路线具有:1)低成本:结构简单,无需传统变速箱,BOM成本低;2)易开发:发动机工况单一;控制逻辑简单的优势,更适合造车新势力的现状。

小鹏汽车:高性价比的自动驾驶,但解决两个痛点问题还在路上

小鹏汽车如何给自己贴标签?

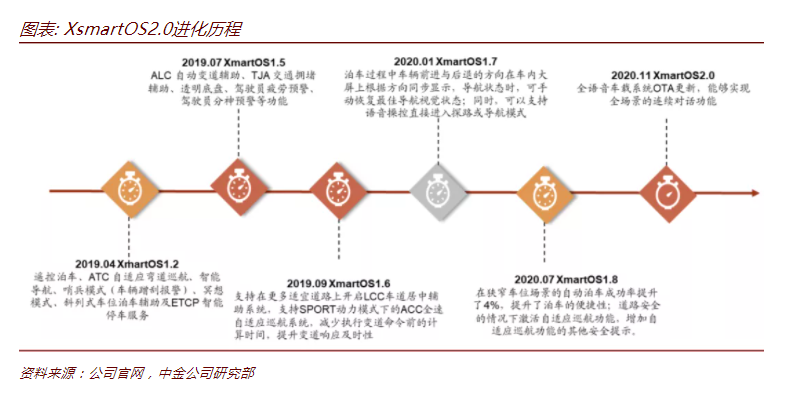

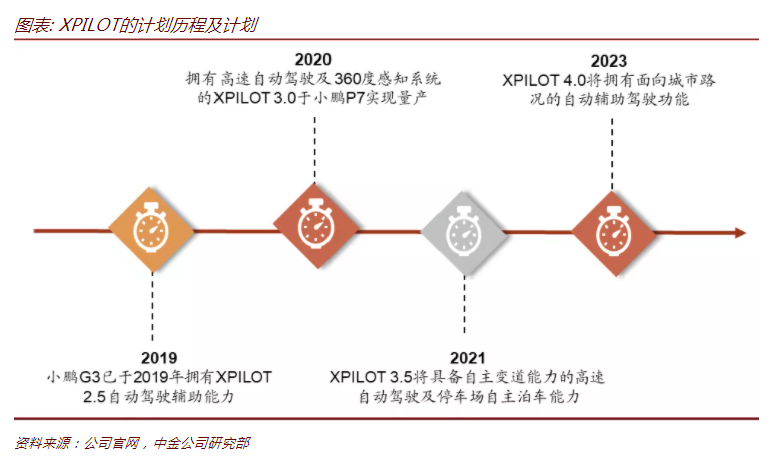

技术自信:高性价比的自动驾驶。小鹏汽车主打高性价比的智能驾驶,车通过吸纳特斯拉、高通、三星、阿里巴巴等公司各方优秀人才组建了自己的智能驾驶建设团队,实现了自动驾驶的自主研发,在美国和中国均有研发团队,团队成员目前已超300人。2020年上市的小鹏P7搭载了强大的XPILOT 3.0驾驶辅助系统及XsmartOS2.0车载智能系统,在1024小鹏汽车智能日,公司展示了XPILOT3.0的NGP高速自动导航驾驶、停车场记忆泊车等新功能,公司自动驾驶水平处于国产品牌领先地位。

性价比和补能难的两个痛点,仍需寻找更优解决方案

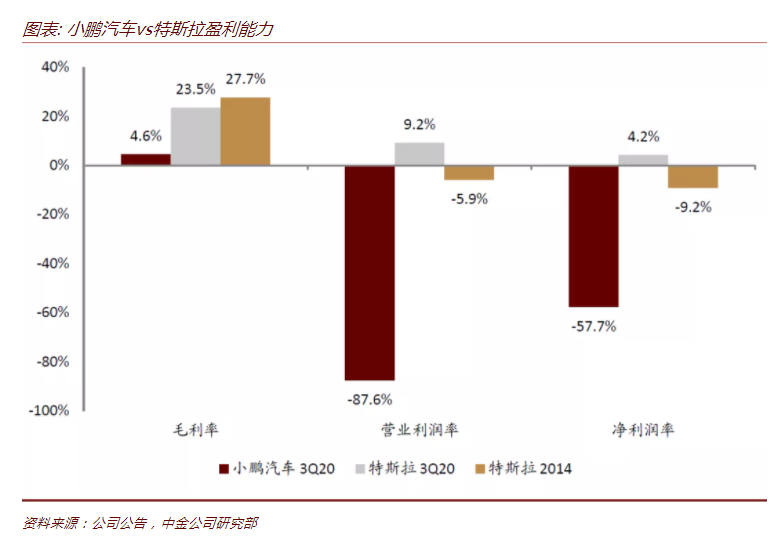

特斯拉不断降价为P7定价带来压力,性价比与毛利率不能两全。目前小鹏汽车P7补贴后售价为22.99万元-36.69万元,与降价后的国产特斯拉Model 3的价差仅为2万元,但从盈利能力来看,由于小鹏汽车销量规模较小,零部件等议价能力有限,在追求高性价比的定价后,小鹏汽车与特斯拉目前的毛利率、2014年刚开始放量时特斯拉的毛利率均存在较大差距,2020年三季度小鹏汽车毛利率为4.6%,而特斯拉2014年、2020年三季度的毛利率分别达到27.7%、23.5%。

快充技术国内领先但未做到极致,与特斯拉对标仍有提升空间。目前特斯拉V3超级充电桩单枪最高功率可达250kW,而小鹏汽车目前推出的快速充电桩最高功率为180kW,我们认为若公司想打上科技感标签、与特斯拉对标,在快充技术方面仍有一定的提升空间。

该如何定价,靠什么盈利?

定价:适合两级分化,要不然极高,要不然极低

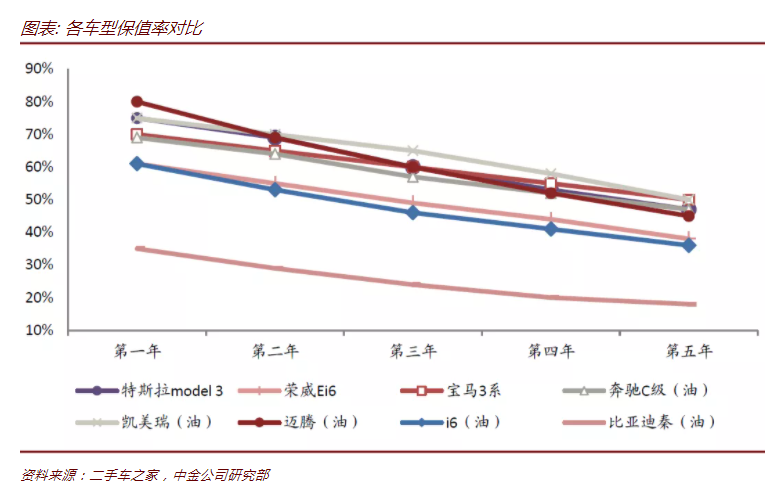

分价格段来看,低端车不触及高成本的痛点,以解决短续航里程城市代步需求为主,目标客户主要追求高性价比;高端车成功贴上特色标签,打出产品差异化,开辟新需求,同时高端车保值率较高,有的甚至高于燃油车;而中端市场竞争格局更激烈,已有较多成熟的、强产品力的车型在争夺市场,相对于资金力雄厚、生产工艺成熟的传统车企,造车新势力不具备明显的比较优势。因此我们认为,进入两级市场是造车新势力比较合适的打法。

盈利模式的转变:从新车销售到保有量服务,带来收入结构的改变

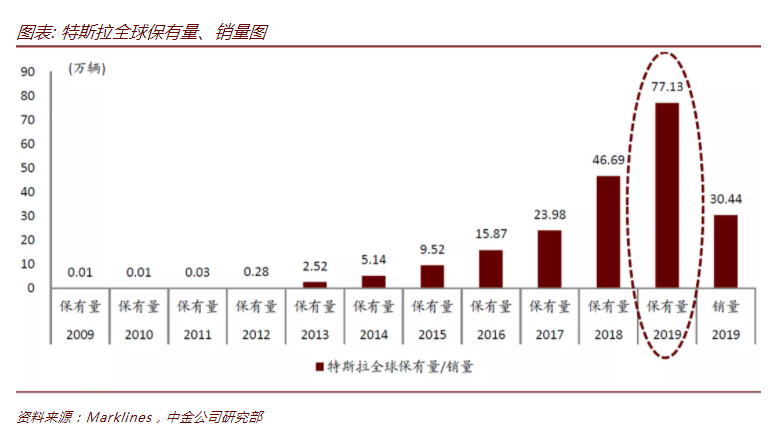

特斯拉推出付费订阅服务,从赚新车的钱拓展到赚保有量的钱。特斯拉2019年销量约为33万辆,截至2019年全球保有量约77万辆,随着产销量不断爬坡,保有量持续上涨,特斯拉推出了一系列付费升级及付费订阅服务,收入来源从主要由新车贡献逐渐转向增量、保有量共同贡献。同时,我们认为,付费订阅服务的前期投入不大、现金流稳定,有利于改善车企现金流,提升盈利能力。

蔚来汽车推出“车电分离”销售模式,后续可赚取换电费用。蔚来汽车在推出“车电分离”的销售模式后,消费者对租/换电服务的需求会增加,我们认为租/换电业务会在后续发展中贡献一部分稳定的收入。换电站为重资产商业模式,规模效应显著,现金流稳健。建立换电站的前期固定投入较大,但规模效应显著,在保持价格相对稳定的情况下,周换电次数的提升对年收益率有非常明显的改善。换电业务的营收结构简单、前期投入较大,但运营资金低、现金流充沛,有明显规模效应,我们认为在运营成熟后,该业务会对企业的现金流有一定改善作用。

其他思考:什么样的团队更易走向成功?

管理层需深刻理解新方向,初创企业要保持灵活性

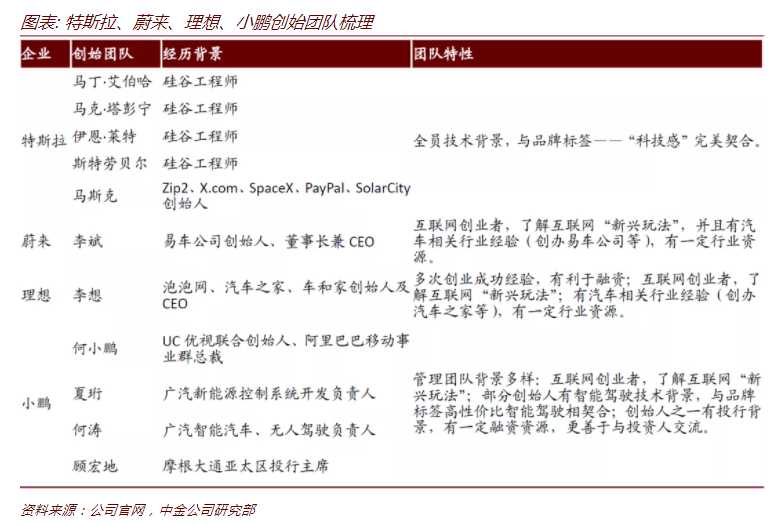

造车新势力的主要竞争是软件互联和品牌区分度的竞争。我们梳理了近年来较有影响力的造车新势力的创始团队,大多创始团队并非来自传统汽车行业,而是来自互联网、金融、IT行业。我们认为,随着汽车行业制造技术日趋成熟,车辆本身硬件的区分度不再是影响市场的关键原因,软件互联与品牌区分度才是重点。而来自互联网的创业者则更富有想象力。蔚来汽车的Baas、理想汽车的精准“卡位”,无一不展现出互联网人灵敏的商业嗅觉和丰富的创造力,赋予了汽车行业更多“玩法”。

另外,初创企业需要保持灵活,领导者的格局对公司的发展影响较大。初创企业需要扁平化的管理结构来提升决策效率,同时,扁平化的管理也导致了领导者在企业中的话语权较大,领导者的格局影响着企业的发展。以特斯拉为例,创始人马斯克具有乔布斯式管理风格:超强的个人号召力;结果导向、团队有较高的淘汰率,马斯克也兼任产品架构师,直接参与到产品设计过程中。同时,三大核心业务板块:Autopilot业务、FSD芯片业务和AI& Autopilot Vision团队中可以直接向CEO马斯克汇报的人数最多。在马斯克和各板块员工的共同努力下,特斯拉近年来的技术实力、销量均实现快速提升。

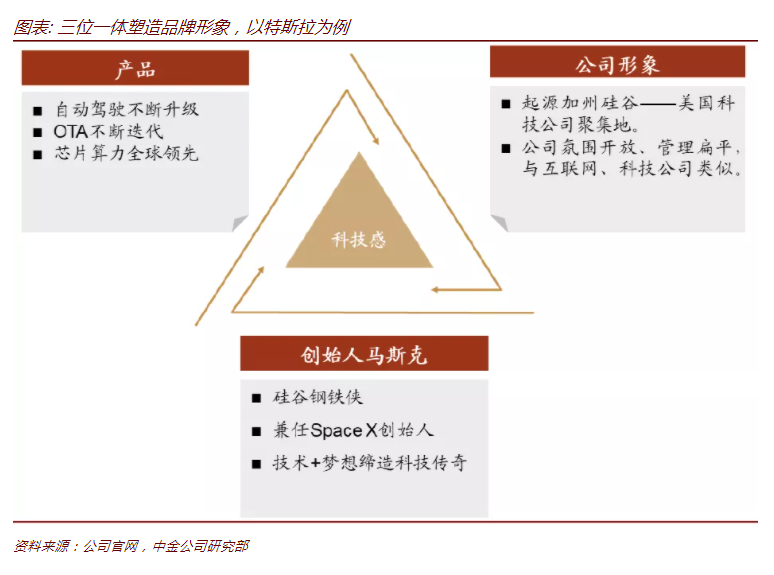

产品+公司+管理层形象需统一,三位一体协同塑造品牌形象

营销需从多方面入手全面塑造品牌标签,产品特性、公司形象、管理层形象需风格统一,三位一体强化消费者对品牌的认知。以特斯拉为例:公司创始人为“硅谷钢铁侠”、公司起源于美国科技公司聚集地硅谷、公司自动驾驶技术不断升级,均为打造科技品牌产生正向贡献。

初创企业并非不能“烧钱”,而是需要把钱“用在刀刃上

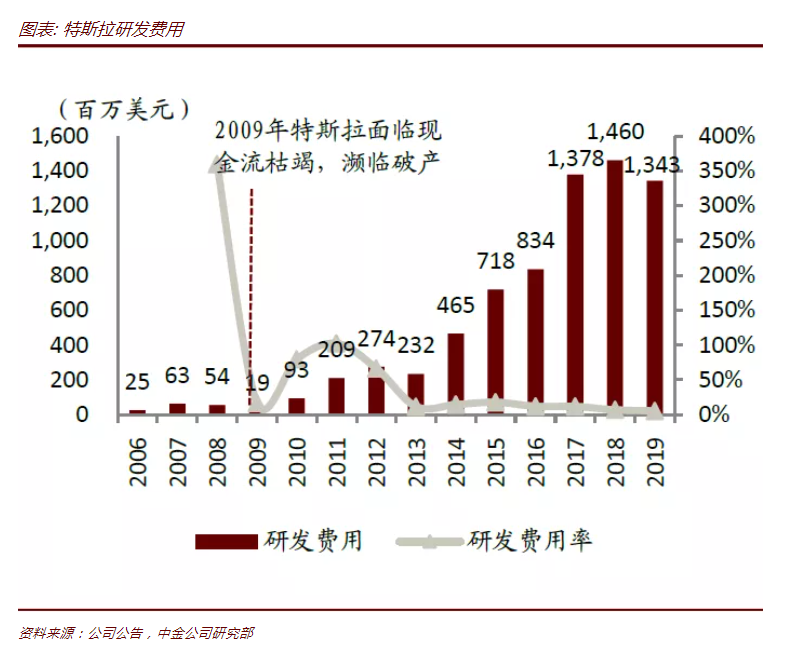

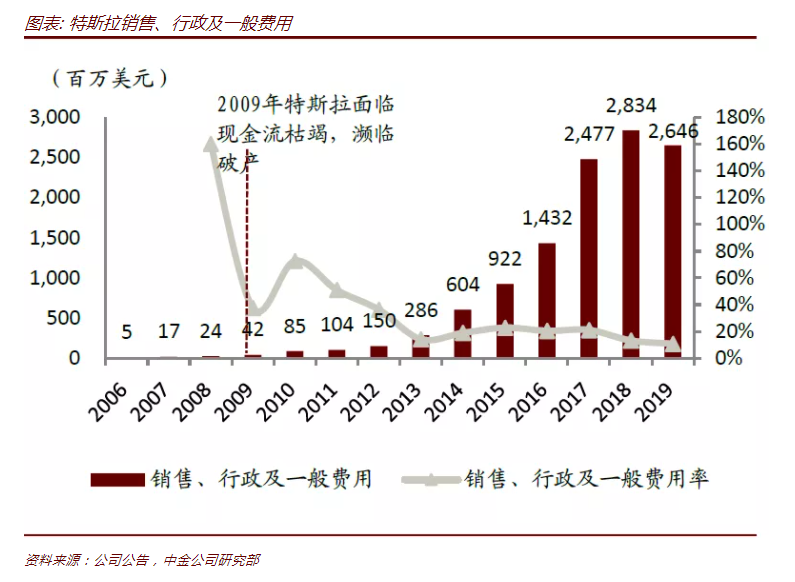

初创企业把有限的资金用在最能创造收益的地方才是最优选择。资金短缺是大多初创企业都会面临的问题,大多失败的造车新势力都是以资金链断裂却还没有量产产品为结局。但初创企业并非完全不能烧钱。例如,特斯拉发展初期面临较紧的资金约束,但是对于作为品牌标签的自动驾驶的研发投入依然较大。甚至2009年一度面临现金流枯竭困境,2010年公司拿到资金支持后研发投入进一步加大。2019年,特斯拉的研发费用率仍保持在较高水平(5.5%),与此同时,2010至2019年销售、行政及一般费用率逐渐缩减,2019年已达到11%以下。

精彩评论