01、脱钩的时代

当下全球整体的经济现象如果用一个词来描述,可以概括为“脱钩”,包括三层含义:

1、中美“脱钩”

中美之间的博弈又可以分为关税、科技、全球经济运行规则三个层面,未来这三个层面上的摩擦都有可能会加剧。

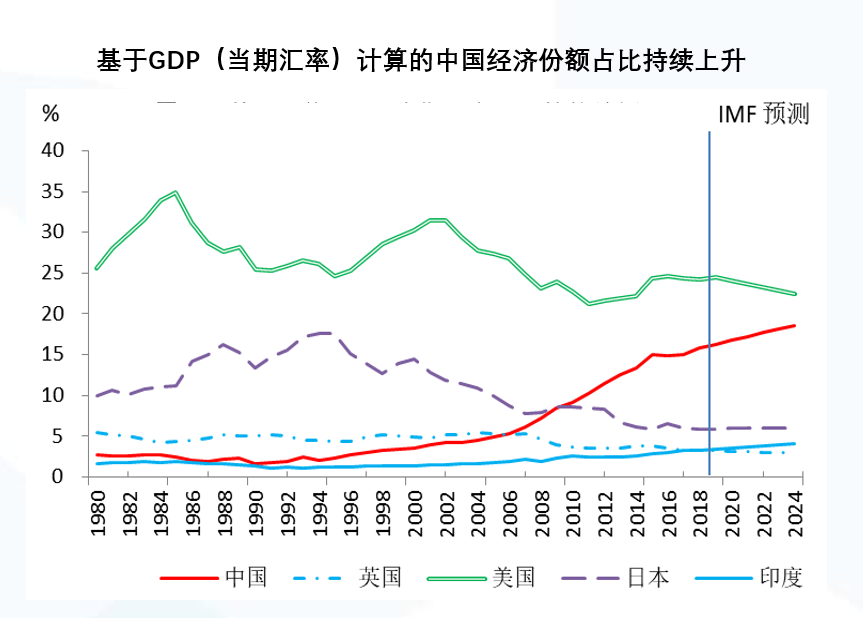

按照IMF的预测,中国GDP可能在2030年左右赶上美国,真实的修昔底德陷阱可能正在发生。

基于这种直接的竞争关系,未来相当长一段时间里,美国对中国全面压制的概率还是会非常高,未来无论是民主党还是共和党执政,都会从以上三个层面加强对华压制,这一点不会以政党意志为转移。

资料来源:WIND,国泰君安证券研究

但是对于美国来说,“脱钩”是目标,“难以脱钩”则是现状,因此最后,“部分脱钩”可能是未来中美关系的一个平衡点。

为什么难以脱钩?

我们可以看到,今天美国大部分公司在中国市场的收入已经占比非常高,比如高通,60%以上的收入都来自于中国。

资料来源:Haver,国泰君安证券研究

近期,我们看到华为、香港等等一系列事件,中美矛盾仍然在不断升级。会不会升级到更大的冲突?现在只能说不确定性很大,也有可能只是互踩对方的脚,但是不一定要把对方踩疼。

但是中长期来看,矛盾的核心已经形成了,我们很难改变它。

2、贫富“脱钩”

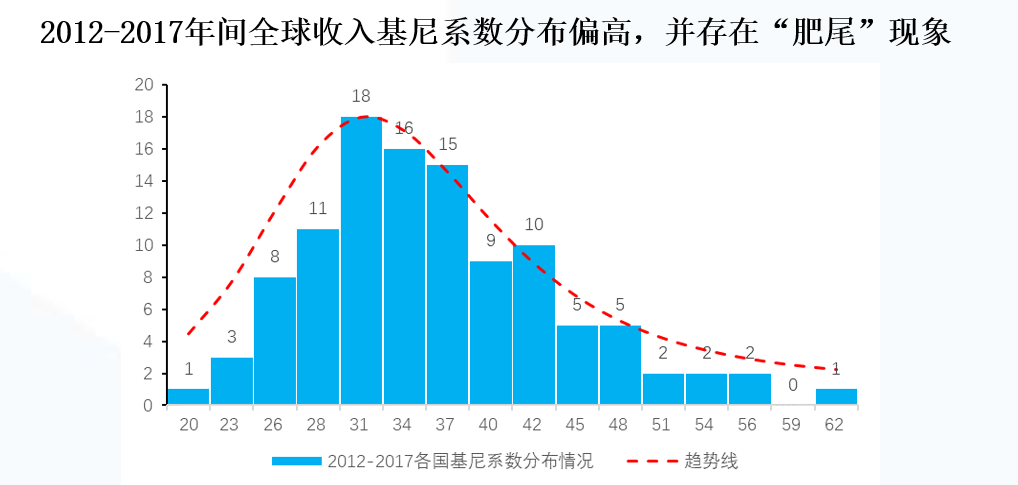

就收入而言,全球收入基尼系数的分布,整体均值还是相对偏高的。

资料来源:Google、Wind、国泰君安证券研究

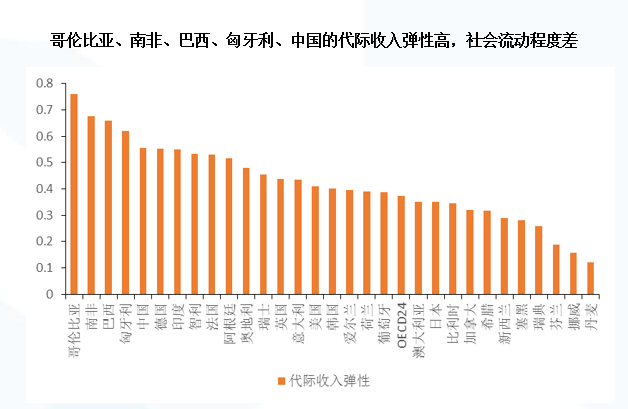

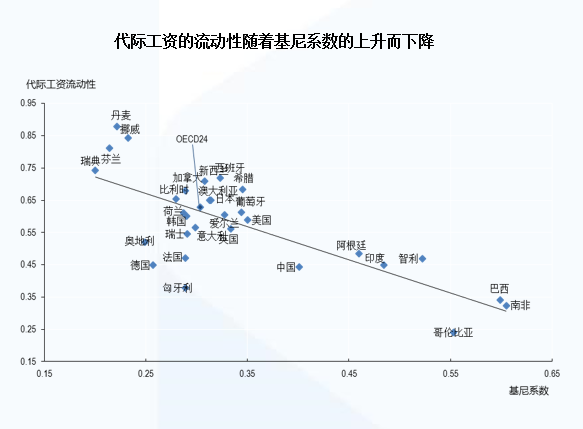

财富分配更加不均的同时,我们也看到了阶层固化的现象,社会流动程度越来越弱了。

资料来源:OECD、国泰君安证券研究

资料来源:OECD、国泰君安证券研究

在政治经济学里面,有一个名词叫做代际收入弹性(父代经济收入对子代经济收入的影响程度),目前这个指标比较高的国家有哥伦比亚、南非、巴西、匈牙利,中国处在相对高位。

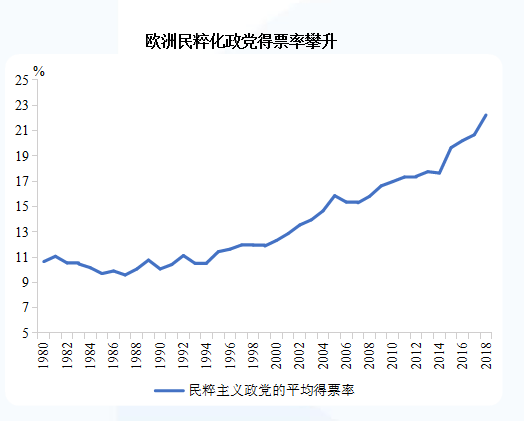

在贫富差距拉大、阶层固化越来越明显的情况下,我们也看到了很多地方的民粹主义抬头的现象。

资料来源:KOF、TimbroAuthoritarian Populism Index、国泰君安证券研究

资料来源:KOF、TimbroAuthoritarian Populism Index、国泰君安证券研究

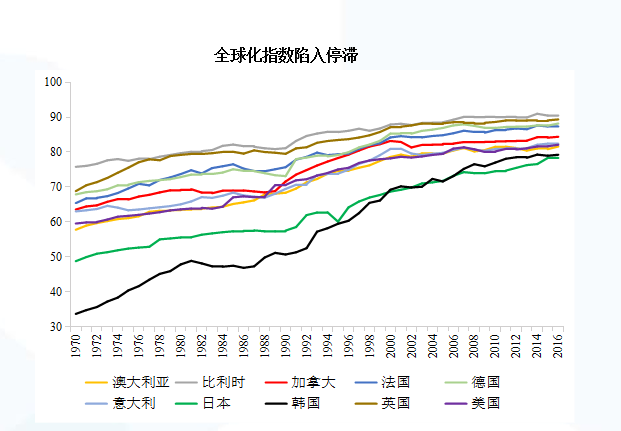

比如欧洲的民粹化政党的得票率是逐渐攀升的,与此同时,全球化相关指数是陷入了相对停滞的一个状态。

3、实体和金融“脱钩”

疫情过后,全球经济恢复相对来说还比较弱的时候,我们看到全球资产的价格已经快速反弹,几乎全面收复失地。

从MSCI全球股指来看,实际上几乎要赶上前期高点,包括美股的走势,形成了一个典型的V型反弹。

为什么会出现如此剧烈的反弹?

第一,市场预期疫情是一个短期冲击;第二,各国政府释放了很多流动性出来,让很多投资者依然对股市充满信心。

这次回升的力度比较明显,实际上和流动性泛滥有很大程度的关联。

如果我们把2000年的GDP 、CPI、房价、股指都设置为100作为一个起点来看,从2000年到现在我们可以看到一个什么情况呢?

a:美国风险资产价格和经济基本面明显背离。

b:英国房价涨幅严重超出基本面。

c:2011年开始,日本股市和经济基本面出现明显背离。

d:2014年开始,中国一线城市房价和经济基本面相对背离。

02、风景这边独好

看完了全球之后,回到我们的主题上,为什么我们要说风景这边独好呢?

1、虽然中美脱钩对中国外贸经济的负面影响是比较大的,但实际上由于双方经济的密切程度,最后也不一定能够完全脱钩,并且在这个过程中,中国制造业其实拥有比较大的全球话语权,我们整个产业链升级和国产替代也正在加速进行。

2、贫富差距。中国对金融不合规现象的打击以及较大力度的扶贫政策,在压缩收入差距方面还是起了非常大的作用。

3、资产价格背离。从全球范围而言,中国资产价格和经济基本面的背离程度相对来说是最小的。

在这样的大背景下,中国这么的风景或许不完全是独好,但是相对来说,我们这边的经济韧性和回旋余地还是比较强的。

单看中国经济,中国经济基本面基本上是一个逐步回升的过程,下半年,甚至到明年一季度,我们会看到各项数据逐季度、环比的内生性改善。

1、从国君经济指数看行业复苏情况。

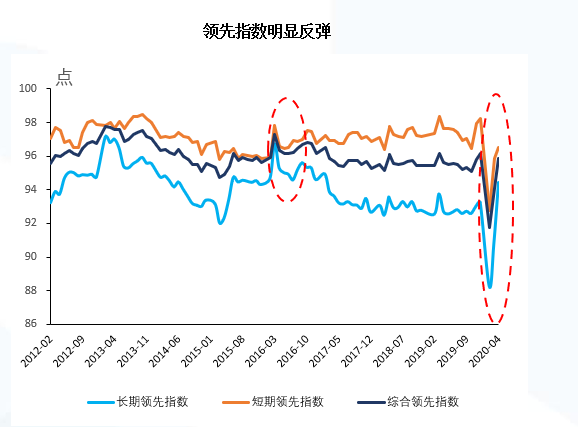

首先看下我们国泰君安的宏观经济指数。

从下图可以看出,长期领先指数的反弹还是非常不错的,换句话说,未来4-5个月的经济总体还是会处在一个反弹的阶段,其背后原因主要还是货币信贷放松对未来经济形成的支撑。

资料来源:Wind、国泰君安证券研究

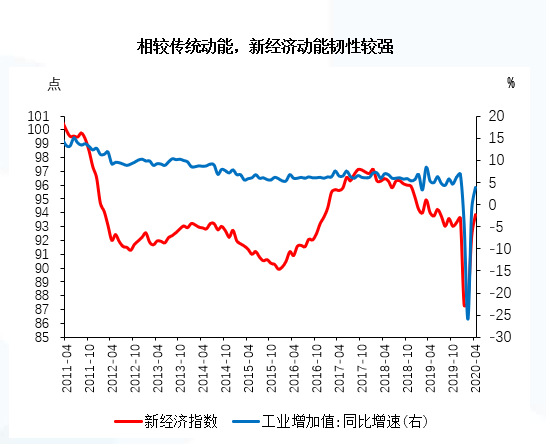

从结构上看,新经济的韧性还是比较强的。

资料来源:Wind、国泰君安证券研究

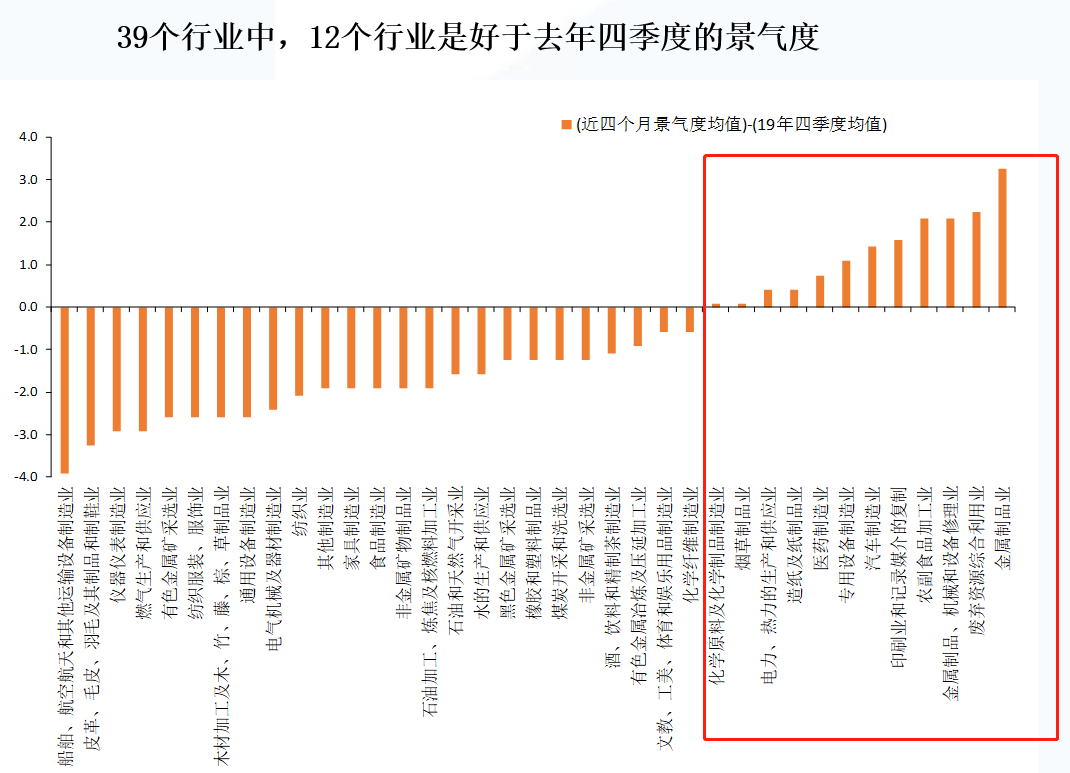

从行业景气度来看,1-4月份,39个行业当中12个行业(接近1/3)景气度好于去年四季度,主要包括金属制品、机械设备、食品饮料、电力等行业。

资料来源:Wind、国泰君安证券研究

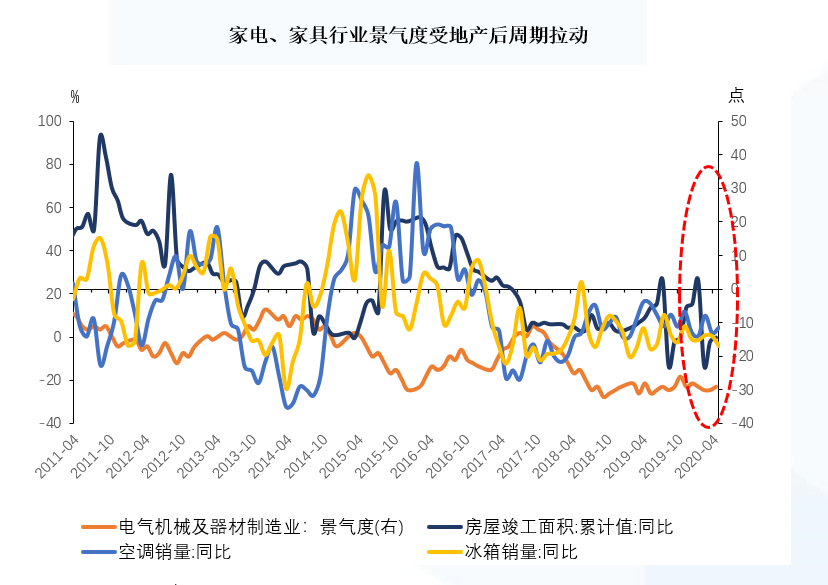

此外,国君产业链传导指数中,建筑、汽车链条的改善还是比较明显的。同时我们依然看好地产后周期,如家电、家具等行业的复苏。

资料来源:Wind、国泰君安证券研究

2、房地产、基建、内生性消费形成支撑

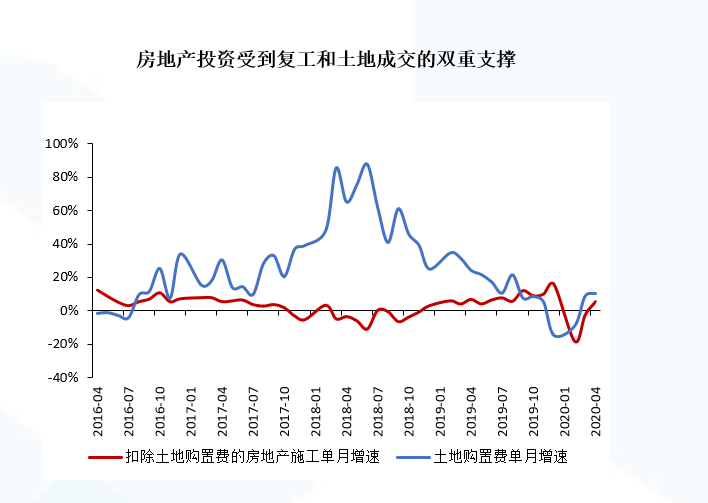

从传统投资动能来看,房地产的韧性是比较强的,预计全年能够达到4%-5%的增速。

资料来源:Wind、国泰君安证券研究

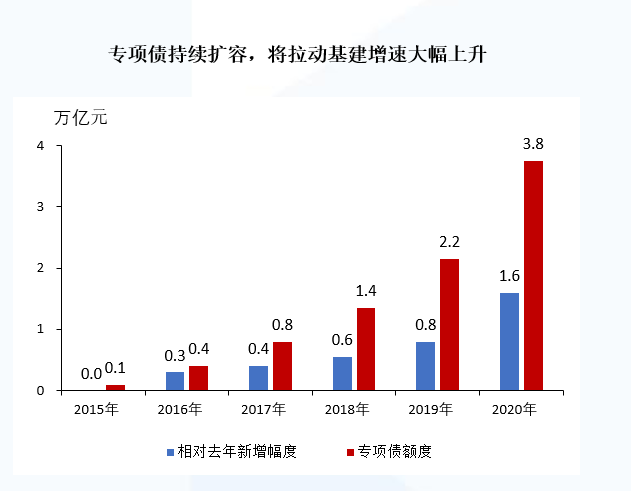

因为一些政策的支持,尤其是专项债的扩容,使得我们对基建也相对乐观。四月份已经出现了一个较强的反弹,预计全年的增速在6%-8%。

资料来源:中国政府网、国泰君安证券研究

消费这一块,由于上半年疫情的影响,所以社零上半年持续低于预期,下半年我们认为会加速地修复。

3、新基建:两新一重,经济复苏下半程的重要发力点。

十三届全国人大三次会议中,政府工作报告明确提出支持“两新一重”建设。我们认为在地产调控因城施策的背景下,“两新一重”将成为信用承载的主要发力点,也是下半年稳增长的重要抓手。

资料来源:财政部,中国信息通信研究院,国泰君安证券研究

4、新型城镇化。

除了“两新一重”之外,我们还有新型城镇化,核心在老旧小区的改造。

初步估算,我国城镇需综合改造的老旧小区投资总额可达4万亿元,如改造期为五年,每年可新增投资约8000亿元以上。

资料来源:国泰君安证券研究

03、宏观政策展望和大类资产配置

在经济自主恢复的同时,我们看到政策上也会有一些相应的变化。

坦率地说,货币政策最宽松的时候已经过去了。未来一段时间货币政策可能会从非常宽松,到比较宽松,在边界上有一定的收紧,但总体力度上还是宽松的基调。

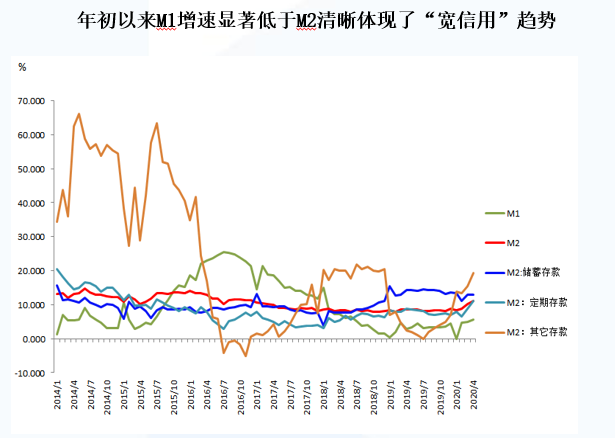

大方向上来看,由于经济上还需要一些政策的支持,我们认为货币政策正在从宽货币,加速地向宽信用去转变。

资料来源:Wind、国泰君安证券研究

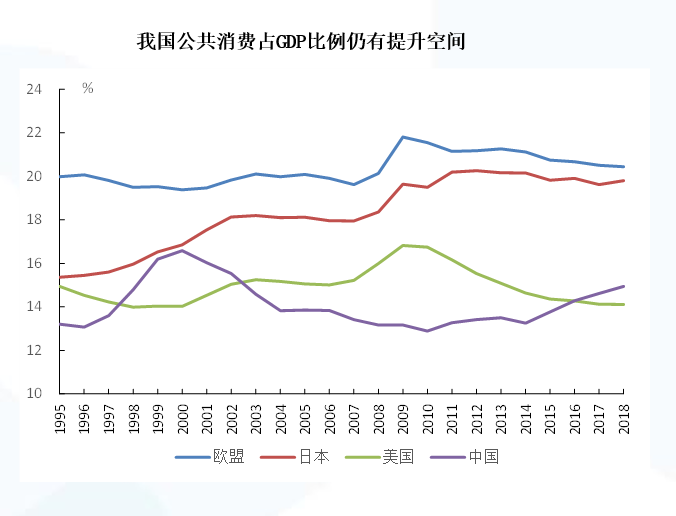

财政政策里面我们重点强调一点,公共消费仍然存在一个较大的提升空间。

我国政府消费对GDP的贡献大约在15-20%左右,与其他国家相比,还是偏低的,这里我们还有一定的补的空间。

资料来源:WIND、国泰君安证券研究

未来公共消费三个核心点,我们认为可能在公共医疗卫生、科技、城乡公用设施,这三大块可能是未来我们政府主要去投资的方向。

最后,我们自上而下地去看一看大类资产的配置方向——在接下来相当长的一段时间内,“重权益,轻债券”可能是一条比较重要的主线。

权益方面,我们主要看三个方向:

1、下半年经济逐季度、环比改善,可选消费内生性修复;

2、以医疗卫生为代表的公共消费,这里面和医院建设相关的一些题材也是值得重点关注;

3、下半年经济复苏的政策抓手—“两新一重”行业。

精彩评论