在过去一年的时间里,商汤、依图、旷视、云从、海天瑞声、云天励飞、格灵深瞳、云知声等“AI概念股”扎堆涌向IPO。在听了太多关于人工智能(以下简称AI)的坏消息之后,这个行业终于迎来了好消息。

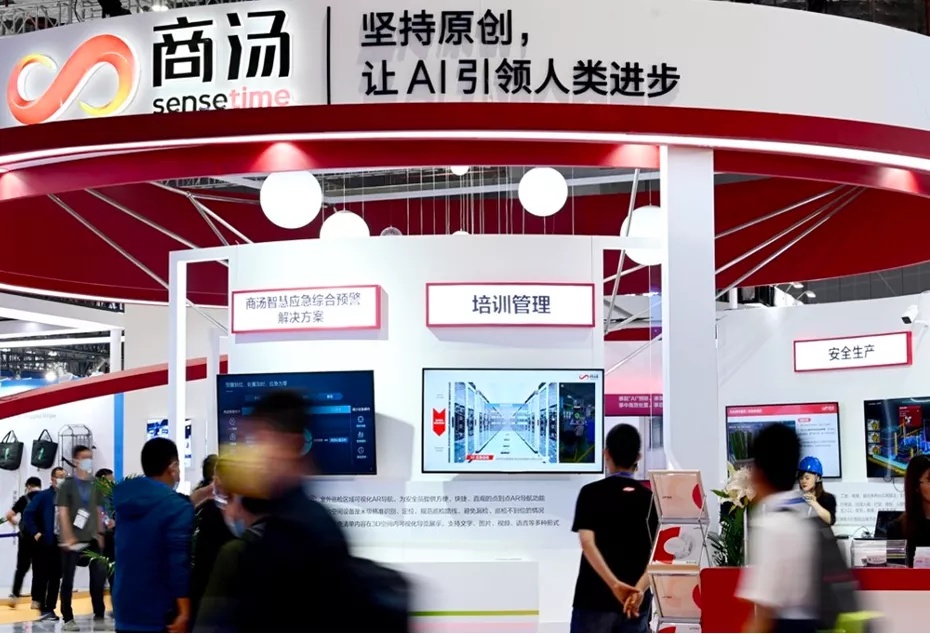

12月30日上午9点30分,商汤集团股份有限公司(以下简称“商汤科技”;股份代码:0020.HK)正式登录香港联合交易所。首日股价最高涨幅超过20%,市值超过1500亿港元。1月3日,商汤迎来上市之后的第三个交易日,股价延续前两个交易日的涨势。其开盘涨近9%,盘中股价继续拉升,涨幅一度超40%,三日累计涨幅近90%,总市值超2500亿港元。“AI第一股”上市三天股价翻倍,无疑给行业带来了信心。

很难想象,就在20天前,商汤遭遇突然的“狙击”,原定于12月17日的上市计划被迫调整。

商汤的成功上市给市场一个契机重新审视AI的价值。AI曾在Alpha Go战胜人类的时候享誉高光,也在层出不穷的新概念中身陷浮沉,从1956年那群计算机先驱在达特茅斯小镇的激烈讨论开始,一批批学者、科学家、创业者躬身入局,而人工智能业已走过一轮甲子。

未来已来,那么在当下,AI基础设施化已是确定性趋势,AI将向何处去?现在又该如何判断AI企业的价值?商汤的成功上市意味着什么?下一个关键点是什么?行业的长期价值又该往何处寻?

商汤正式登陆香港联交所

平衡术:技术进步与商业化

AI的进步从来都不是一蹴而就。总体来看,以AI技术为创业根基的企业经历了单纯追求技术进步的阶段,来到了兼顾技术进步与场景落地的应用阶段。而在这个阶段,AI企业的平衡术成为了评估其能力前景的重要维度——只有技术没有应用,产品再好也对商业世界没有意义;只讲应用没有技术,则是短视的竭泽而渔。

在单纯拼技术的阶段里,技术人才是最为核心的竞争力。商汤创始人汤晓鸥是麻省理工的博士、香港中文大学多媒体实验室的创立者,曾是微软亚洲研究院视觉计算组的负责人。汤晓鸥在学界一呼百应的能力为商汤招揽了许多人才。

截至2021年6月30日,商汤科技有40位教授、3593名科学家和工程师(包括250多名博士和博士生),占据了公司人数的三分之二以上。

商汤CEO徐立曾在采访中开玩笑:“阿里巴巴从十八罗汉开始,我们从十八教授开始。”他也曾是港中文多媒体实验室的成员。

也正是因为有了这些顶尖头脑,商汤才得以在AI竞赛的第一个阶段赢得一席之地。

2014年3月,汤晓鸥的团队发布GaussianFace算法将人脸识别算法的准确率提高到了98.52%,突破工业红线,首次超越了人眼的识别能力(97.53%),也超过了Facebook发布的DeepFace算法(97.35%)。6月,实验室发布的DeepID系列算法,逐步将人脸识别准确率提升至99.15%。那一年,港中文多媒体实验室入选了世界十大人工智能先锋实验室,成为亚洲区唯一入选的团队。成立之后的商汤,2015年和2016年在ImageNet大赛上拿下多项冠军,并开始自主研发深度学习框架。

商汤创始人汤晓鸥

人才储备是第一步,但是AI的赛点在于落地,在于对未来场景的思考。博士坐镇的“天才AI公司”不少,通常带着光环出生,但是一开始切入的赛道,容易正面遇到互联网厂商的模式创新,如电商、O2O的发展大潮,导致之后需要长时间的恢复期。在2016、2017年,商汤就开始了与车企和手机厂商的合作,提供自动驾驶、人脸识别等技术。

这无疑是艰难的。从实验室走出到应用场景中,技术遭遇水土不服。各行业客户的需求存在很大差异,导致人工智能解决方案往往定制化程度高,很难规模化、标化。越来越激烈的竞争又令行业进入价格战。

随着资本热情的冷却,风口的转移,机器人、半导体、新能源等赛道的涌现让纯AI公司的光芒黯淡了不少。市场的冷静期给予商汤时间思考——如何最大化地实现技术的价值?AI-as-a-Service的路是否能走通?

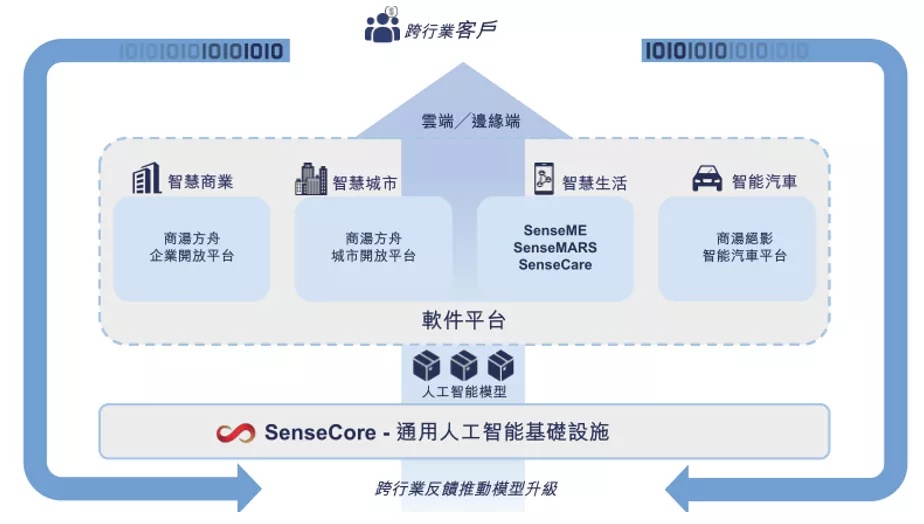

商汤的答案是——“平台化”。在招股书中,商汤将自身定位为一家“人工智能软件平台型公司”,商业模式是人工智能软件平台的销售,其中包括软件许可、人工智能软硬一体产品及相关服务,旗下有:

面向智慧商业的SenseFoundry-Enterprise(商汤方舟企业开放平台)

面向智慧城市的SenseFoundry(商汤方舟城市开放平台)

面向智慧生活的SenseME、SenseMARS及SenseCare平台

面向智能汽车的SenseAuto(商汤绝影智能汽车平台)四大平台

这一平台体系符合商汤自2017年提出的“1(基础研究)+1(产品及解决方案)+X(行业)” 战略。不同于瞄准某一个行业,商汤的构想是在基础研究底层之上,赋能各行各业,在最大程度上发挥AI的价值。

在AI落地时,产业认知、真实场景、业务需求等都是必不可少的,但是方式方法也同样重要。

不得不承认,AI正从一门主要to B/to G的生意,向更广范围的to C领域延伸。这类生意的难点在于单价高、决策流程长、研发成本高、落地成本高、还要求技术提供方有很强的行业认知和服务能力,AI产品很难标准化,成本居高不下,企业的利润空间被无限压缩。

商汤突破这一瓶颈的思路就是做平台。AI模型是AI技术应用于各行业、各业务场景的基础,但是AI模型的生产效率低,大多数工业级应用所需的高性能AI模型生产成本极高,所需的训练周期长。AI由此成为了一个人力密集的行业。

平台化打法的优势在此突显。

商汤的平台使之成为“AI工厂”,目的就是降低AI模型的生产成本,加速AI技术大规模地落地应用行业,走出难规模化的围城。

而“平台化”的基石,是商汤耗时数年研发的SenseCore商汤AI大装置 ,徐立称之为“人工智能的粒子对撞机”。这是一个由算力层、平台层和算法层三部分组成的架构体系,三者之间互相连接、协同,使得AI模型能以自动化、自适应的方式进行生产和落地。在实际应用中,从前,因需而制的AI模型产出需要大量的人力,而SenseCore作为一个基础设施,自动化了研发的许多步骤,AI模型得以实现量产。

SenseCore AI大装置的形成,是将原来基于项目定制化开发转向规模化落地的关键一步。商汤每年的商用模型数逐步提升,2019年生产1152个模型,2020年生产9673个模型,2021年仅仅上半年就生产了8377个模型。截止2021年6月30日,商汤累计产生超过22000个模型,适用于多个垂直行业。基于这样的高效率运营杠杆,所以商汤才能在这样的高研发投入下,增强盈利能力。

SenceCore通用AI基础设施支撑商汤“AI工厂”的高效运转

平台化的打法带来的另一个优势是有效解决应用中的“长尾问题”。

这些长尾场景的特点是,范围广、差异大、频次低,往往缺乏大规模的数据,基于场景定制的思路,实现成本高,是以往难以全面覆盖的。但是AI大装置可以推动通用型技术的研发,弥补AI价值链中缺失的环节。

据招股书数据,截至2021 年6月30日,商汤的AI软件平台已在超过15个国家及地区及多个垂直行业部署,客户数超过2400家,其中包括超过250家《财富》500强企业及上市公司,119个城市以及超过30余家汽车企业,同时赋能超过4.5亿部手机及200多款手机应用程序。

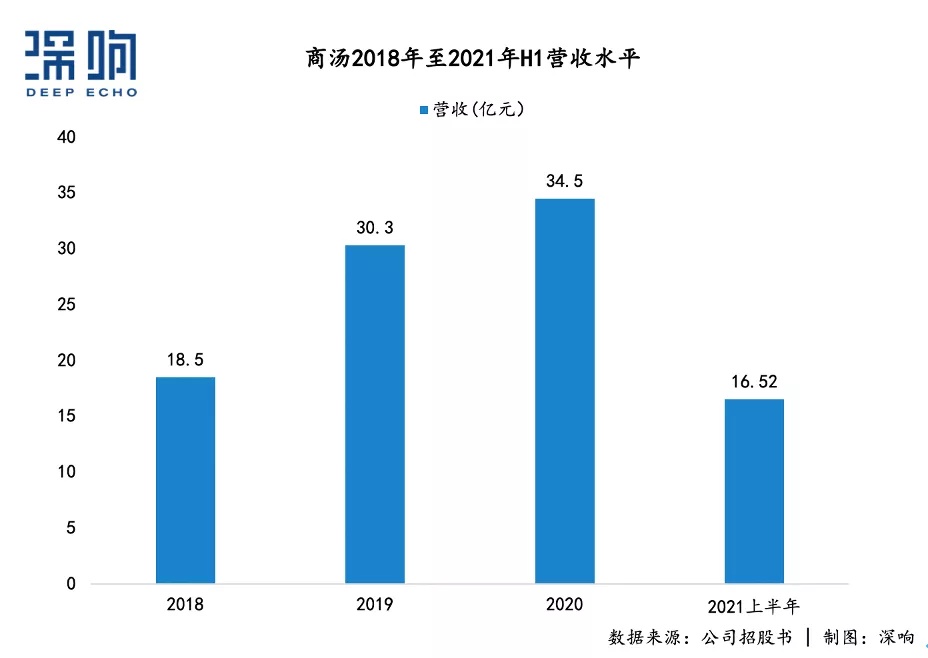

极强的商业落地能力让商汤在营收规模上远超国内其他的AI公司。2018年、2019年、2020年,2021年上半年,商汤营收分别为18.5亿元、30.3亿元、34.5亿元,16.52亿元。过去三年间,商汤的营收是旷视的两倍,是云从、依图的三倍甚至更多。而其营收也已进入规模化增长阶段,最近半年同比增幅91.8%。

AI的价值如何重估?

不过,不得不承认的是,AI和所有硬科技一样,在研发方面的投入都是巨大的。从2018年至今年上半年,商汤的研发开支总和近70亿元,占营收比例为70%。

而这也引出了新的矛盾点——研发投入高、周期长是以AI为代表的硬科技行业的特点,一级市场为技术潜力买单,但绝大多数投资基金本身也有时间周期和退出压力,当接力棒交到二级市场手里,AI面对的估值逻辑完全变了。

二级市场更为“保守”,交易频率更高,这就使得二级市场的耐心稍显不足。一二级市场估值倒挂,迷茫之中,如何衡量AI以及硬科技企业的长期价值再次成为中心问题。

如果以PS(市销率)为一个观察切口,你会发现AI在一级市场和二级市场上可谓“冰火两重天”——

一级市场上,AI公司的PS倍数普遍在20倍以上。

2020年,云从在上市前完成最后一轮融资后,估值接近250亿元。据其招股文件,同年预计营业收入为7.58亿元,对应PS接近33倍;

据《2020胡润全球独角兽榜》,依图科技估值140亿元,2019年收入7.17亿元(2020上半年为3.81亿元),对应PS为20倍;

云知声创办至今经历 8 轮融资,其一级市场估值达到 70 亿元,2019 年其收入为 2.19 亿元,对应 PS 接近 32倍;

旷视2019年完成最后一轮融资,估值已达300亿元,2019年收入为12.6亿元(2020年前三季度为7.2亿元),PS约为24倍。

但在二级市场上,PS倍数通常为个位数:安防巨头海康威视市值4893亿元,去年营收达635亿元,对应PS为8倍;智慧物联解决方案提供商大华股份市值706亿,2020年营收265亿元,PS仅为3倍;就连科大讯飞目前市值1230亿元,去年实现营收130亿元,PS为9倍。考虑到公司未来下一年营收的增长,公司PS倍数其实更低。

截至1月4日,商汤收盘市值为2729亿港元,远超上市前的一些预测。由此可见,一方面,商汤是区别于其他垂直AI应用企业、海康、大华这类计算机视觉智能软硬件企业的新物种。另一方面,商汤的上市或许是拉小一二级市场差距的一次良机——头部公司用业绩说话教育市场,同时,二级市场更透明稳健的投资逻辑也将传导回一级市场,一二级市场将形成更良性的互动。

历史总是惊人的相似。英伟达、AMD这些当红明星公司,在上市之初、行业处于相对早期的阶段亦是面对着无人问津的局面。但在过去五年里,英伟达股价涨了13倍,AMD股价涨了13倍,涨幅的快速拉升是在近两年发生的,而这两家公司上市都是千禧年之前的事了,没有长线思维的投资人无法观察到技术储备带来的潜力。

移动互联网时代,一夜成名的例子太多,但互联网的投资逻辑和硬科技截然不同。站在互联网与硬科技的交界处,AI的估值逻辑更显复杂。一方面它的基座是硬科技,周期较长、投入较大,长线思维;另一方面,当技术的拐点到来,它又像互联网,爆发式的增长值得期待。

这其实是一种更为高阶的平衡术。在单一财务数据之外,资本市场需要更多元的维度去评估硬科技公司的价值,比如人才储备、技术积累、产业资源、团队文化等等。

商汤2014年创办以来,累计拿下70多个全球冠军,600多篇顶级学术论文,拥有8000多项AI发明专利,在全球三大计算机视觉会议上发表的论文总数全球排名第一。在产学研结合方面,做了完整的人才培养体系,与MIT、港中文、浙大、交大、清华等都形成了合作。这些很难被量化的公司重要组成部分,恰恰是硬科技企业实现弯道超车的源动力。

未来走向何方?

当下AI企业的状态和此前的SaaS有些许相似。早期,SaaS太新了,很难给出准确估值,但伴随着Salesforce等一批头部企业的上市,资本市场逐渐琢磨出一套可靠的分析指标,而这些思考维度又会反过来指引行业走向正确的发展路径。

商汤上市,让资本市场看到AI公司的造血能力,也给后续资本市场对于硬科技类企业的估值提供了一个对标样本。

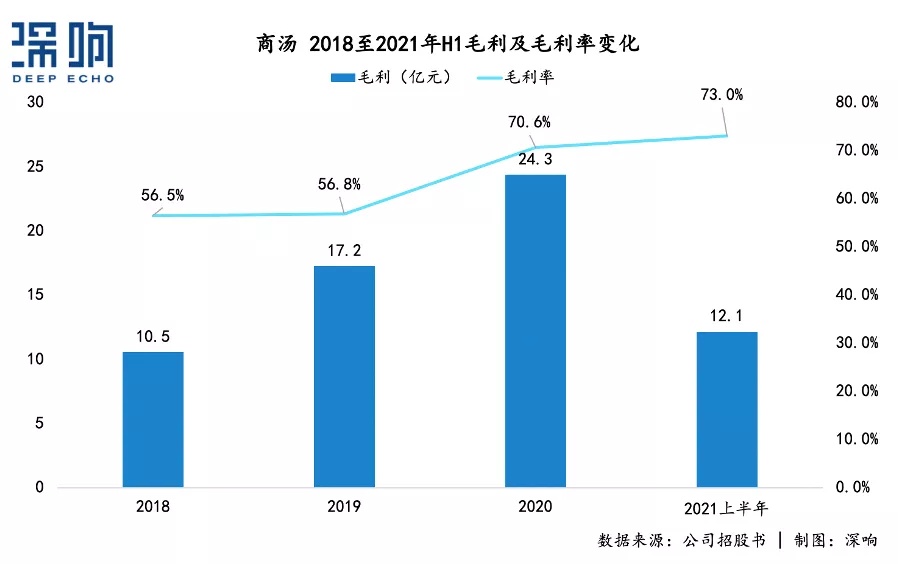

从毛利率看,2018年、2019年、2020年及2021年上半年,商汤相应毛利率分别为56.5%、56.8%、70.6%及73.0%,逐年稳步提升。其经调整净亏损(非国际财务报告准则计量)分别为人民币1.5亿元、人民币11.55亿元、人民币7.08亿元及人民币5.78亿元,近几年明显收窄。

AI行业从一项前沿科技到现在大规模落地经历起起伏伏,在过去一年里,“元宇宙”等尚属于概念期的迷雾一时风头无两,待到市场少些许鼓噪,最终还是要看技术落地带来的实际变革。坚持长期主义的商汤在资本市场上取得突破,将有助于市场焦点回归到能落地、正在积累跬步的“实干企业”身上。

更深层来看,当下的中国经济发展模式处于从人口红利向创新红利的转型期,移动互联网的增量红利逐步消退之后,是属于底层科技进步、基础研究追赶的时代。因此,AI、芯片、清洁能源、材料、量子计算等具有的变革性和引领性的领域里,研究者和创业者大有可为。

七岁的商汤选择在这个时间节点上市,或许对其自身的发展来说只是小小的一步,但是对于行业来说意义重大——让市场了解商汤、认知AI、认知硬科技。

商汤CEO徐立在2021世界人工智能大会上演讲

徐立在2018年的时候曾做出一个判断:现代企业的发展,在相同行业内做底层技术的,发展曲线在开始阶段可能会相对缓慢;而注重做商业模式或前端应用的,发展曲线往往会比较快,在最初会超过做底层技术并能快速见到效果。但两类企业的曲线会有相遇的时候,只要超过那个点再往后,一般是做底层技术的有更大机会。

现在看来,AI已经走到了那个转折点。这既意味着更广阔的舞台上天高任鸟飞,也同样意味着更加严格、苛刻的目光审视。

精彩评论