12月17日消息,本周五泉峰控股发布公告,将于12月17日-22日招股,公司拟发行7191.6万股股份,其中公开发售719.16万股,国际发售6472.44万股,每股发行价37.6-43.6港元,每手100股,预期将于12月30日上市。

每手100股,入场费4403.94港元。

乙组门槛为20万股,申购所需资金约8,807,871港元。

泉峰控股是一家电动工具及户外动力设备(“OPE”)的全球供应商,提供知名品牌组合下的全套产品,专为满足全球终端用户的多样化需求而量身定制。

公司电动工具的目标客户为工业级╱专业级及消费级终端用户,而OPE产品的目标客户为高端及大众市场终端用户。泉峰控股目前拥有EGO、FLEX、SKIL、大有及小强五个差异化且广受认可的品牌,覆盖主要地区及细分市场。

根据弗若斯特沙利文报告,按2020年收入计,公司在全球动力工具及OPE市场中综合排名第13位,约占1.9%的市场份额,同期其自有产品EGO在全球电动OPE市场排名第三。

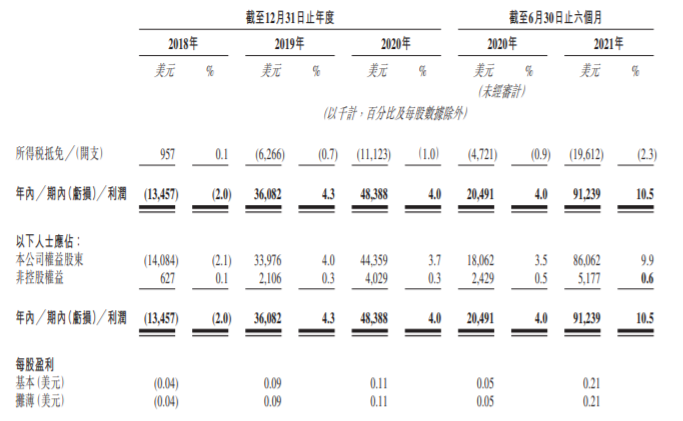

财务状况方面,于往绩记录期间公司收入大幅增长,盈利能力显著改善。2018年至2020年,公司分别实现收入6.91亿美元、8.44亿美元及12.01亿美元,复合年增长率达31.9%;录得净利润-1345.7万美元、3608.2万美元及4838.8万美元;同期毛利率分别为25.4%,30.3%及30.7%。

2021年上半年,公司录得收入8.69亿美元,净利润为9123.9万元,毛利率28.9%,较去年同期均有显著提升。

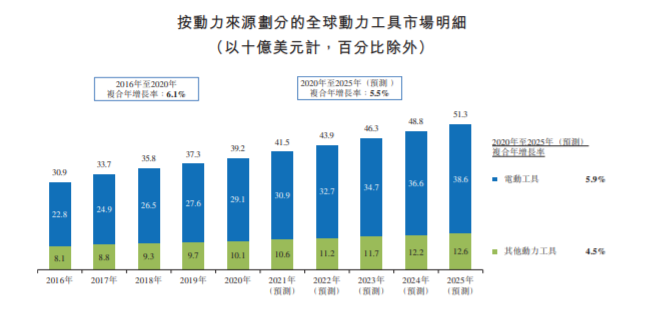

行业方面,根据弗若斯特沙利文报告,全球动力工具市场按6.1%的复合年增长率,从2016年的309亿美元增至2020年的392亿美元(按收入计),预计将以5.5%的复合年增长率进一步增长至2025年的513亿美元。

动力工具按动力来源可分为两个分部(即电动工具和其他动力工具)。按收入计算,电动工具构成市场的较大分部,并预计将以复合年增长率5.9%增至2025年的386亿美元。

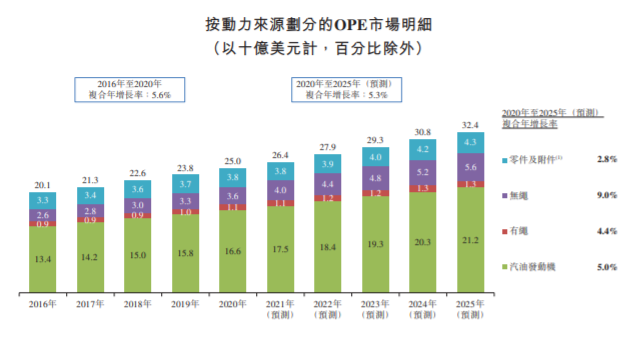

同期,全球OPE市场的收入按5.6%的复合年增长率由2016年的201亿美元增至2020年的250亿美元,且收入预期将按5.3%的复合年增长率进一步增长至2025年的324亿美元。

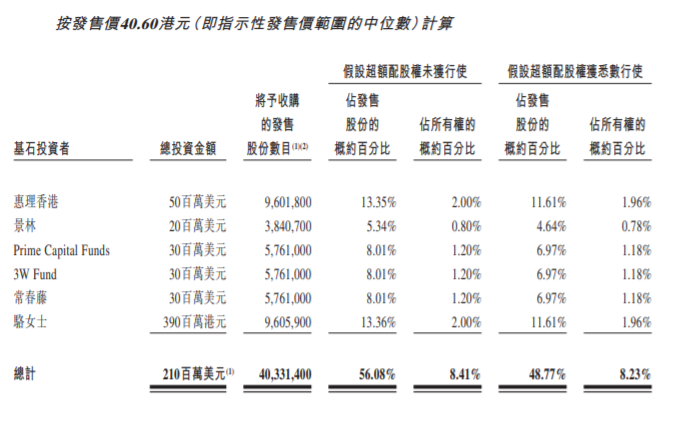

基石投资者方面,多名基石投资者同意按发售价认购可供认购的发售股份数目,总额2.1亿美元,包括惠理香港、景林、Prime Capital Funds、3W Fund、常春藤、骆锦红女士。

筹资用途方面,以发售价区间中位数40.6港元计算,此次IPO预计自全球发售收取所得款项净额约27.5亿港元(经扣除包销佣金及与全球发售有关的其他估计开支)。公司拟将股份发售所得款项净额用于以下用途:约66.5%将用于扩大及升级公司在中国的生产基地;约9%将用于产品研发;约7%将用于改善销售及分销渠道;约7.5%将用于支付计息银行借款(该等借款通常用作营运资金);约10%将用作营运资金及其他一般企业用途。

精彩评论