芒格说:“伟大的投资者,对某些人来说就像是伟大的棋手,他们几乎天生就是投资者。”

伟大的投资者都具备哪些特征?

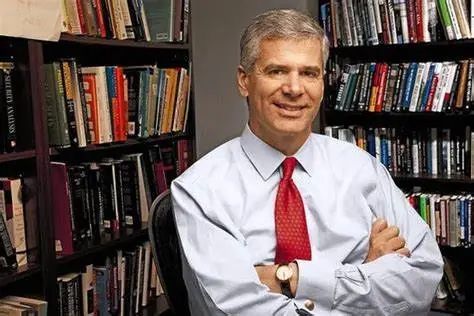

迈克尔·莫布森(Michael Mauboussin)是摩根士丹利投资管理公司的协调研究主管,他在多家著名机构工作过,包括瑞信,Legg Mason(美盛基金,与比尔·米勒为同事,负责组织前沿思想论坛)等。他在哥伦比亚商学院教授了二十几年《证券分析》。

这篇文章中,他总结了伟大投资者的10个特征,包括对数字敏感、理解价值、深谙投资是一门关于比较的学问、敢于在优势的基础上下重注、通过阅读持续进化等等。

其中谈到的一些特质,与芒格口中的“能力圈”、“学习机器”这些异曲同工。

以下是全文,分享给大家:

成功的投资者必须对数字敏感

虽然投资决策中很少涉及复杂的计算,但成功的投资者具有对数字和概率的“感觉”。

理解财务报表是对数字敏感的重要体现之一,伟大的投资者对报表驾轻就熟,分清盈利增长和价值增长,如果公司对未来的投资不足,或投资未能产生“合适”的收益,公司可以在增加收益的同时毁灭价值。

所以精明的投资者一般更关注未来自由现金流的现值所代表的公司价值,而非公司当期收益情况。

同时财务报表可以帮助理解公司战略与价值创造间的联系,比较同一行业不同公司如何配置资源来比较竞争优势和战略高下。拥有较高盈利率和较低资本流速的公司采用的是差异化竞争策略;而拥有较低盈利率和较高资本流速的公司采取的是价格策略。

因此,对公司赚钱能力的评估,本质上是对公司能维持现有竞争优势多长时间的评估。

理解价值

对大多数上市公司而言,可投资的年份没有那么长,前后差不多十年,却存在很多未知因素,技术变革,消费者偏好转移,竞争环境等等。不变的是未来自由现金流的现值决定金融资产的价值。

所以伟大投资者都非常清楚那些表面的指标,如市盈率和企业价值倍数等并不直接代表公司价值,只是评估价值过程中需要用到的简化工具而已,帮助你节省时间的同时也存在局限性。“现金才是真相,利润只是一种‘想法’”。

正确地评估公司战略

微观层面,伟大的投资者非常清楚一家公司靠什么赚钱,而且对盈利驱动力的变化情况了如指掌。

宏观层面,伟大投资者能够理解所投资的公司在产业中的独特地位,公司竞争优势是否可持续。战略与估值,相互影响,相互作用。

投资是一门比较的学问

尤其区分一般投资者和伟大投资者的,是会不会比较基本面和预期,或者说是否能够识别出市场预期定价中的“错误”。

以赛马为例,在一匹马上面的下注反应了这匹马的赔率,可以看作是预期,而基本面是这匹马能跑多快。正如芒格所说,“我们要寻找一匹获胜几率是1/2,赔率是一赔三的马”。

人类倾向于通过类比来思考,我们比较容易理解相对价值,以及根据自己的偏好排名,却很难真正理解一个公司的绝对价值。如果把比较的事物局限在某一特征点上,忽略了外部环境等条件,就容易失去洞察的可能。

优秀的投资者懂得在比较预期与基本面时,尝试推测表象之后发生了什么。拿鸟类飞翔为例,拥有翅膀和羽毛与可以飞翔是表象联系,而挥动翅膀通过空气动力学原理产生了拉升力,是鸟和飞机都能够飞翔在天空的内在联系。

同理,伟大投资者在将现状与历史比较的时候,会去了解造成这段历史的内在驱动因素,而不是仅仅是比较价格或其它表象,从而避免掉入认知陷阱。

学会用概率思维

投资是一门概率艺术。伟大投资者整个思维框架是建立在概率上的,并在市场上寻找价格与概率错配所产生的投资机会。

优秀的投资人一方面不断寻找自己的优势,另一方面更关注过程而不是结果。因为概率的存在,好的决策有时也会带来坏的结果,而坏的决策也会带来好的结果。

长期来看,如果拥有正确的决策过程,即便时而出现坏的结果,投资的“总成绩”也会令人满意,需要足够长的时间和投资决策数量来让概率发挥作用。

巴菲特总结过,自己一直努力的事情是“放大正确的概率乘以潜在正确的盈利,降低错误的概率乘以潜在错误的损失。”

更新自己的观点

观点是有待验证的假设,而非一成不变的原则。很多人总是倾向于保留一致观点,而且我们总希望别人也能够从一而终。这种保持“一致性”的想法会随着年龄的增长而更加强烈。

伟大的投资者会做两件跟我们不一样的事:他们会去寻找与自己不同的信息和观点;只要找到证据表明自己错了,他们会更新自己的观点并采取行动。

有研究显示,这种主动寻找与自己观点相反“论据”的人,在预测方面做得更加出色。这种主动违反人性的努力,可以对冲人内在的保护自己观点的“偏见”。最优秀的投资者理解周围的世界处在不断的变化之中,观点也理应体现出流动性。

对行为偏差有清醒的认知

如果用IQ代表认知能力,而RQ(Rationality Quotient)是表示决策能力。两者之间的重合度其实比大家想象的要低,重要的是,我们应该着重培养自己的RQ。

巴菲特有过很精辟的比喻,“我一直认为IQ和才能代表发动机的马力,而RQ代表输出功率。很多人一开始就像发动机有400马力但其实仅有100马力的实际输出,这远远不如200马力全部输出。”

决策能力本质上是你的信念与世界契合度。提高决策能力的方法之一就是给自己打分。避免行为偏差的能力可能部分归结于性格,部分于训练,部分于环境。优秀的投资者了解偏见以及如何应对偏见,并把自己置于一个能让他们好好思考的工作环境中。

区分信息本身与它产生的影响

以价格为例,价格在金融市场是非常有用的信息,但由于投资活动带有社会属性,因此价格会从单纯的信息源转变为影响力来源的角色。

以互联网泡沫为例,随着股价上升,投资者账面财富增加,这会对没有持有的人产生影响,许多人最终开始买入便助长了泡沫。负反馈让位于正反馈(在价格上涨时买入,反之卖出),正反馈使系统偏离了原来的方向。

伟大的投资者有抗拒这种影响的能力,这种能力需要不在意他人对自己的看法,这天然有悖于人性。成功的投资决策意味着综合考虑各种观点的基础上,形成经过深思熟虑,不同于共识的观点。

大众智慧很多情况下是对的,但一旦出现错误,你需要强大的心理逆势而为。之所以知易行难,是因为往往意味着拿职业生涯做赌注。

敢于在优势的基础上下重注

几乎所有的投资机构都是围绕优势发展,但是仓位配置方面总是重视度不够。

一般投资组合的建立要经过以下过程:明确策略执行方式;寻找投资机会组合;充分考虑组合所需要面对的各种约束(流动性、投资期内可能出现的现金支取和杠杆等)。

只有完全回答完以上三个问题才能有效地分配头寸。最常见的方式是均值方差(在给定风险的基础上最大化回报)和凯利准则(将组合的集合均值回报最大化)。

选择哪种方式取决于如何分析投资目标、机会、限制条件。这也是平庸投资者与伟大投资者的重要区别。长期盈利的投资者与一般投资者的区别就在于,前者理解合理分配头寸与识别投资机会对长期盈利而言同等重要。

阅读的重要性

哥伦比亚商学院的学生们作为校友,每年都有机会拜访巴菲特以及他的同事Todd Combs等人。

我以老师的身份,会关心他们收获如何,学生们对于被建议每天完成500页的阅读量感到最为惊讶。我们每天被各种会议,邮件等信息和任务重重包围,对于这样的阅读量实在难以想象。

芒格说他最喜欢的是爱因斯坦名言是:“成功来自于好奇心、专注力、毅力和自我批评,其中自我批评是指能够改变自己固有想法的能力,哪怕是自己最珍视的想法。”

阅读则是能够培养上述特质重要方式。芒格还说过:“在我认识的聪明人中,没有一个不是坚持阅读的人,没有。”

伟大投资人有三大阅读习惯:

第一,把阅读永远放在最前面。

巴菲特说每天80%的工作时间用来阅读。

第二,包罗万象。

不要局限在商业和金融领域,而是让自己的好奇心来决定阅读内容。因为其他领域的想法或信息有时在不经意间就能变成很好的投资参考。

第三,持批判性思维。

不要只找与自己相同的观点。通过阅读,认真理解那些与你持不同见解,且同样深思熟虑的人的观点,这样可以保持开放的心态。阅读对于投资者而言尤为重要,因为投资需要综合多方面的信息和想法,才能不断找到盈利机会。

精彩评论