过气私募冠军、证券掮客叶飞通过一系列“现身说法”和爆料,把“市值管理”这个看似很有技术含量的词的外衣彻底剥去,里面包裹的是血淋淋的四个大字——市场操纵。

涉事其中的不乏天风、民生等大型证券公司,更有博时这样的老牌资管,整个证券行业在上周末一片鸡飞狗跳,忐忑彷徨者有之,幸灾乐祸和凑近吃瓜的更多。

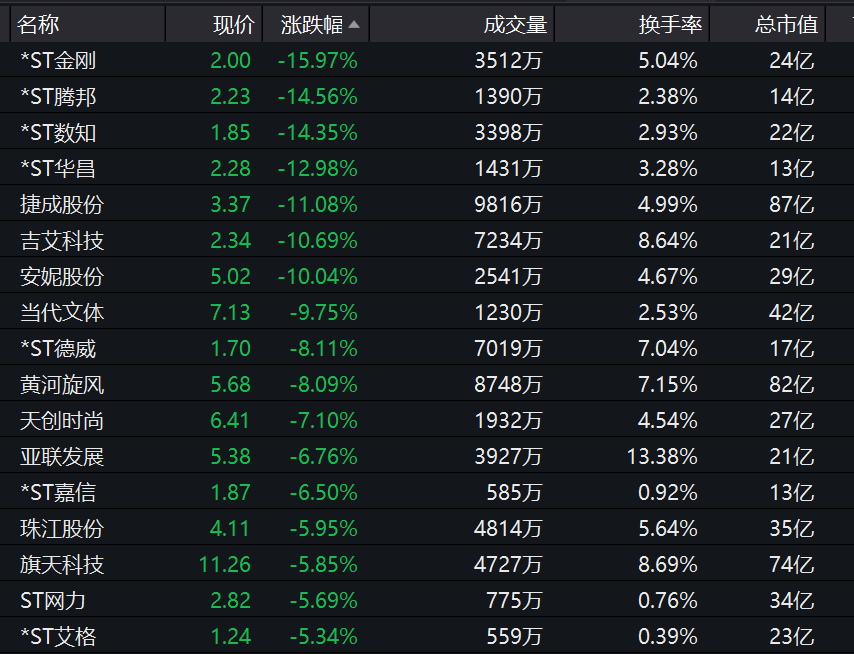

中源家居、昊志机电等股票的投资者莫名躺枪,周一早上ST板块甚至上演了百股跌停,小盘绩差股在大盘翻红之下一片惨绿,遍地皆是脸有便秘之色的小盘股投资者。

一片惨绿的小盘绩差股

姑且不论叶飞基于何种鱼死网破的恐惧披露这样的“惊天大瓜”,对任何一个小有阅历的职业作手来说,“市值管理”都像是皇帝的新装,大家知根知底但纷纷装傻:一者市值管理在古今中外都是一个监管难题,上市公司有很强的“调整”股价的意愿,施加监管高压则无非从明面转入地下;二者市值管理具有很强的隐蔽性,对基金公司来说,买入卖出股票并不需要公布缘由,甚至总能找到看似合情合理的看好或者不看好的理由。

新与旧的市场操纵

自1792年现代证券在哈德逊湾旁华尔街的梧桐树下诞生,操纵就如影随形,如附骨之疽。在整个波澜壮阔的19世纪和20世纪初,丹尼尔·德鲁、范德比尔特、J·P·摩根、卡耐基等商界巨贾都以操纵市场为常态,大亨们视市场为战场,散户们也乐于跟着他们“上阵厮杀”,其间更有詹姆斯·菲斯克、杰伊·古尔德、杰西·利弗莫尔、伯纳德·巴鲁克这样的股票老妖兴风作浪、纵横捭阖。

金融恶魔杰伊·古尔德甚至以一己之力在1869年引爆了一场金融危机,市场在此后低迷了整整20年(主要因为南北战争后产能过剩),也许这是最早的“黑色星期五”。

但就是这样一位“法外狂徒”,却可以安享晚年,善始善终,没有任何一位检察官可以把他送入监狱。

市场操纵的草莽时代,大亨们和当时西进运动中粗鲁的牛仔别无二致——为达目的无所不用其极,没有法律,也没有公众可以约束他们。

在2005年之前,中国的金融市场也经历了类似的时期:以327国债事件为先声,以吕梁奔逃为高潮,以德隆垮台唐万新入狱为曲终。

与现在“精致利己主义”式的操纵者不同,草莽们一手执刀、一手高举价值大旗。不管是操纵中科创业时,吕梁言必声称的战略投资,还是唐万新屡屡宣讲的“中国的伯克希尔·哈撒韦”,其本质上都是一种先上车后补票的行为——通过概念和图形、手法筹集资金,然后拿着这笔钱勾勒未来蓝图。

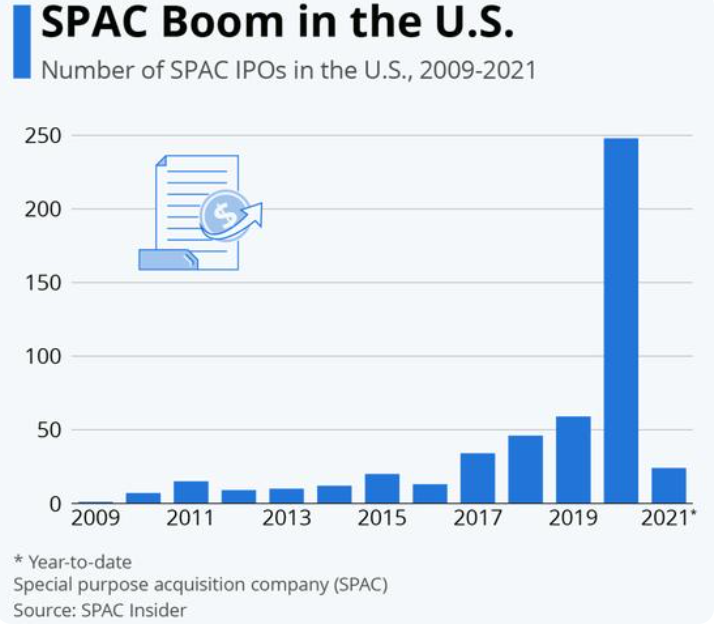

模式听起来异常眼熟,这不是现在盛行美股的SPAC(特殊目的并购公司)模式么?先开一张空头支票,然后大家各凭地位名气和画饼功力筹集资金,最后拿着钱并购资产坐实“价值”。就连李泽楷也搞起了SPAC 生意,和美国传奇投资人彼得·蒂尔成立SPAC公司Bridgetown Holdings以并购印尼电商巨头PT Tokopedia。

SPAC年度募资总额对比(截止2021年1月)

类似的情形,在80年代美股杠杆收购大潮中也出现过。

由此可见,市场操纵和市场操作的界限远非想象的分明,每一波牛市的高潮,各路牛鬼蛇神都迫不及待的想要操纵市场,毕竟站着挣钱费心费力,而摸别人口袋,只要没被抓,那就是一本万利。

“市场操纵”的玩法

不管背后做了多少眼花缭乱的包装,市场操纵的目的都只有一个,那就是扩大零和博弈中双方的盈亏,不管“市值管理”的目的是否基于此,都会造成这种结果。所以任何市场操纵行为,不管目标和初衷如何,都应该被广大个人投资者唾弃,因为当有人可以悄无声息把手伸进你的口袋时,你不能指望他不掏一把。

十年前我入行时,市面上充斥着的,是对所谓庄家的研究,下到小散上到资管机构,所谓庄家操纵市场,无非只有两个方面:让别人在不该抛出的地方抛出,在不该买入的地方买入;让别人在该抛出的地方不抛,在该买入的地方没有买入。

由此衍生出两类策略:洗盘和出货。

任何丰富的市场操纵,必以K线为骨,以基本面信息为皮肉,以价值为五脏;先以皮相、骨相引人入场,再以价值拴住。名为操纵,实乃把故事通过天马行空的思路重构,然后倾倒到市场。拙劣者只会简单粗暴的炒作、洗盘、拉高、出货,高明者把概念层层包装然后让市场去挖掘深意。

徐翔的泽熙投资是其中的翘楚。

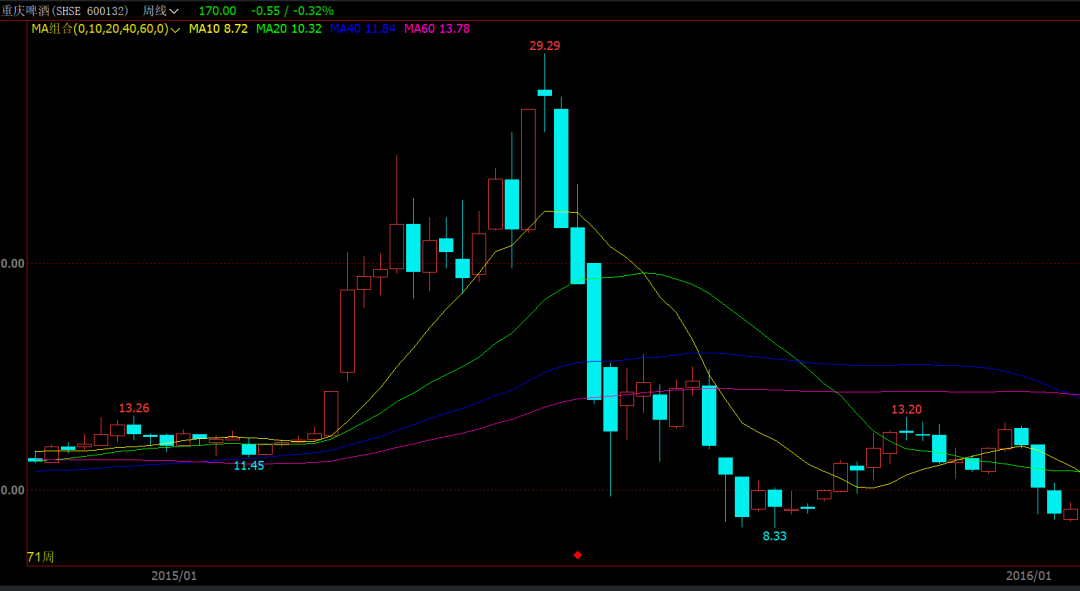

2015年一地鸡毛的重庆啤酒

任何操纵市场的人,都不可能在行情癫狂期控制市场,大众媒体描述中的市场如提线木偶,散户如懵懂婴儿的情形,少之又少。

所以操纵从来是极危险的行为,十年来,我目睹过不少成功的市场操纵,但失败的更多,众人调侃的“中国的第一批操盘手都在里面”,居多不是因为操纵成功,更多是因为操纵失败漏了底,毕竟这行都讲究“润物细无声”。

多年前有人和我说过:操纵市场就像“控制”婴儿,最重要的一部分往往不是操纵,而是挑选性格“温顺可爱者”:如盘子偏小但不能太小,如大股东持股不应太高,或者与大股东合作,如最好身处热点行业或门类中的冷门股,如质地不能太差,有一定的安全边际,如企业最好身处中西部,有信息水位差。

但如果全拿着别人的资金翻云覆雨,赚钱我来,亏损你担,则不止有操纵,更有违信义与责任。

市场操纵的本质是什么

如果把金融市场当做社会的“镜像”,任何一个正常的社会,投机取巧者都不会是主流,更多的是脚踏实地经营生活的人。

期货、股票市场也一样,一颗老鼠屎不可能污染一锅汤,但却可能导致别人一口汤不喝。所以类似“市值管理”这样的皇帝新装可以横行多年,业内人士秉持中庸之道故作不知,外面的人自然把你们当做一丘之貉,然后无差别踩死。

但划清界限又是非常难的事情——买入或者唱多一只股票,其目的无非是获取收益,这和操纵市场的目的是一样的,只是手段不同。定义的模糊性,导致金融监管很容易时松时紧,尤其是监管跟不上“金融创新”的时候,古今中外概莫能外。

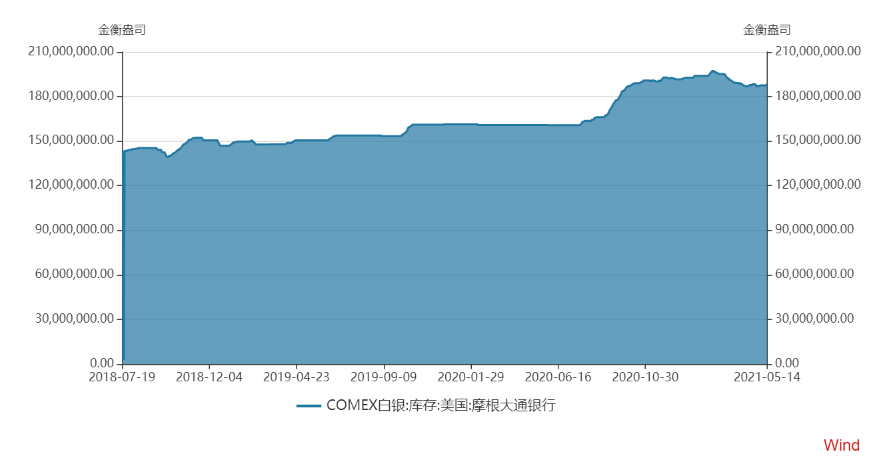

离我们最近的大案,是摩根大通的贵金属市场操纵案,期间持续了超过10年,但在我入行不久,就知道摩根大通对有色金属和贵金属的现货仓储有很高的掌控力,摩根大通将其“变现”是自然而然的事情。

摩根大通长期持有comex一半白银储备

任何操纵,本质上通过各种手段“变现”自己的资源和影响力,利用信息差、资金差、舆论差欺负弱势群体,或者说任何营造不平等竞争环境的行为,都可以归类到操纵。监管的目的不是保护散户,也不是维持机构的积极性,而是保证整个市场的定价是准确、公平的,是有效的。对于监管者来说,市场不是“需要监护的婴儿”,市场就是市场,需要的不是“父亲式”的呵护,因为这会适得其反,让自己投鼠忌器,让施害者肆无忌惮。市场最需要的,从来都是明正严肃的法律和不折不扣的执行,让“买卖”顺利进行

但每逢牛市,无风险利率被砸到地心,泛滥的流动性不可避免的会扭曲市场,这也是近些年全球的金融监管明明在快速收紧,但泡沫和操纵行为屡禁不止的原因,兼之牛市可以轻松的将操纵行为隐藏于大盘普涨之下,如叶飞提及的市场操纵,普遍发生在2015年“水牛”高潮前后。

最后

对比我入行时,操纵行为已经大大减少,随着价值投资理念的普及,各种绩差仙股对散户的吸引力越来越小,近些年我乐见于很多“前辈盘手”打板不成反被埋、坐庄不成反成“价值投资派”,此前令人眼花缭乱的庄家手法也渐成绝响,成为民间金融传说的重要组成部分。

不管基于何种目的,叶飞揭开“市值管理”的酱缸,让一众蝇营狗苟者暴露在阳光之下,恰如一句电影台词:如果罪恶没有得到严惩,那就是在鼓励犯罪。

精彩评论