来源:The Motley Fool

作者:Jon Quast

您可能会认为,标准普尔 500 指数中约有一半的股票在任何一年的表现都优于平均水平。实际情况是,标普500中只有约 20% 的成分股表现优于市场平均水平。这就是为什么找到赢家是如此重要。

根据 MacroTrends 的数据,过去十年表现最好的五只股票是 Nvidia、AMD、康特科技、Fair Isaac和特斯拉。这些股票的复合年增长率在 40% 到 75% 之间。其中,10 年前对特斯拉的 10,000 美元投资今天价值 290,000 美元;而当时对 Nvidia 的 10,000 美元投资现在价值接近 270 万美元。

听起来很简单,只需购买优质股票并长期持有。但实际上,Nvidia、AMD、Camtek、Fair Isaac 和特斯拉都有一个特点,这使得在过去10年中一直持有它们变得极其困难。

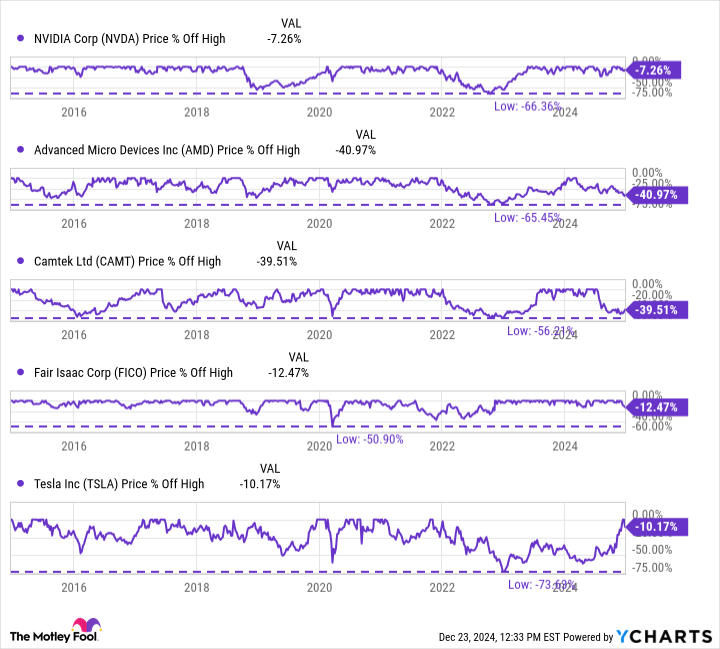

以下是排名前五的股票的共同点:

在过去 10 年中,这五只股票的价值都至少下跌了 50% 或更多。特斯拉在过去 10 年中从高点回落了 70% 以上。甚至强大的 Nvidia 也在 2022 年下跌了 66%。

在过去十年中,Nvidia 实际上曾两次下跌 50% 或更多。特斯拉已经三次跌倒了。如果我们稍微四舍五入一下,AMD 也跌倒了,目前它的股价比今年早些时候的高点下跌了 40%。

当任何股票跌到这个程度时,总会有负面新闻引发长期恐慌。这些看跌案例会让投资者感到恐慌,认为卖出时机已经到来。

一方面,很容易同情那些卖出股票的人。想象一下,你持有价值数十万美元的头寸下跌了 50%。看着这么多利润消失,你会感到恐慌。但另一方面,在回调 50% 后卖出这五只股票中的任何一只最终都是错误的举动,导致卖家错失巨额收益。

投资者应该怎么做

查理·芒格 (Charlie Munger) 说过:“如果你不愿意平静地应对一个世纪内两三次 50% 的市场价格下跌,你就不适合做普通股东,与那些有这种气质、能更理性地看待这些市场波动的人相比,你只能得到平庸的结果。”

芒格从不拐弯抹角。他在这里可能听起来很苛刻,但他的建议仍然是明智的,原因有几个。

首先,投资者必须接受 50% 或更多的下跌将会发生,而且可能会经常发生。如果你想通过投资赚钱,这是交易的一部分。

其次,50% 或更多的下跌实际上并没有告诉投资者下一步该如何操作。正如我们所见,10 年前你可以买入的最好的五只股票都至少下跌了 50% 一次。这些下跌不是卖出机会。

同样,这里没有提到的其他无数股票也下跌了 50% 或更多,并且从未恢复。芒格提到了冷静,当你意识到股票在下跌 50% 后可能会反弹或进一步下跌时,你需要冷静。最重要的是,投资者需要对价格漠不关心,这让我想到了第三点:投资者在购买股票时必须有一个投资论点。

你的论点必须阐明产生持续股东价值的必要条件。然后将公司的业绩与论点进行比较。如果事情按预期发展,继续持有往往是一个好主意,因为当股市动荡时,你会有坚实的基础。

总之,即使投资者选择了最好的股票,他们的投资组合也可能会缩水一半。但波动性是交易的一部分。如果恐惧情绪开始浮现,投资者应该重新审视自己的投资理论,看看是否应该继续持有投资组合中的股票。

精彩评论