国内云CC业务龙头,容联云(RAAS.US)昨日盘前发布了其第三季度财报。报告披露,三季度公司营收大幅上升,其中CC业务增速进一步超预期,预计未来两年公司仍将维持高双位数的增速。此外,公司已与腾讯云签订战略合作协议,未来将在CC、UC&C等多领域进行深入合作。

容联云是中国最大的多业务的云通讯服务商,同时也是中国SaaS企业赴美上市第一股。近期,公司股价在经历了中概股宏观负面影响后,于三季报披露前开始高涨,从11月11日起的连续四个交易日,累计涨幅共计达到了18.77%。11月18日财报发布后,盘前涨幅高达14 %,市场反应强烈。然而由于受到当日龙头中概股大跌的情绪影响(哔哩哔哩、阿里跌幅均超10%),18号当日公司涨幅收窄,但仍然难掩市场长期看好的情绪。

以17日的收盘价来看,公司最新PS为4.24倍,对比海外同业,其估值有近450%的潜在上涨空间。虽然短期受到市场风波影响,但公司主营业务长期处于行业龙头地位,同时公司海外业务持续向好,叠加显著低估的市值与领先机构投资者背书,公司长期投资价值逐渐凸显。

市场风波难掩收入增速迅猛,公司主营CC业务增速亮眼

三季报亮点:三季度营业总收入为2.76亿人民币,同比增长44.34%,其中云CC业务收入占比首次超过45%,实现收入1.30亿元,同比增长125.4%并大幅超越二季度同比增速,已经连续2个季度同比增速破百,预计四季度增速也将超过100%,全年CC业务或可达4.04亿人民币规模。

公司三季度毛利同比上大幅上涨至43.50%,随着公司CC业务的占比提升,预计公司毛利率将进一步提升,2022年预计可达50%。

公司三季度EBITDA报-1.13亿元,主要由于研发费用的大幅提升(三季度研发费用 7,600万元,同比上升66.79%)。公司大力发展技术创新,主要投入方向涉及AI垂直解决方案大开发、营销侧SaaS聚客、获客提升获客效率SCRM系统等,足见公司对CC未来业务发展的持续投入力度。

与此同时,由于三季度受教育行业风波影响,公司在教育行业的客户留存率有所下降,然而其总收入仍能保持稳定增长,体现了公司强大的运营及盈利能力。若剔除教育行业影响,公司在大中小客口径下的净金额留存率均在100%以上。

公司在行业内深耕多年,既提供定制化产品,又提供标准化产品。一方面,公司在特定行业做标杆客户,然后向其他行业做横向拓展,拓宽覆盖度;另一方面,公司基于垂直行业经验,能够纵深做渗透,对于既有客户,也可通过丰富产品线增加交叉销售占比。

国内CC市场迈入高速发展期,巨头腾讯云加速合作布局,公司同时开启海外市场大门

中国企业整体IT支出超4,000亿美元,其中2,000亿美元为通讯类相关支出,这部分中绝大部分是传统硬件的投入,目前在国内市场真正云通讯的渗透率只有2.7%,对比美国的渗透率已经接近10%来看,仍有较大的增长空间。

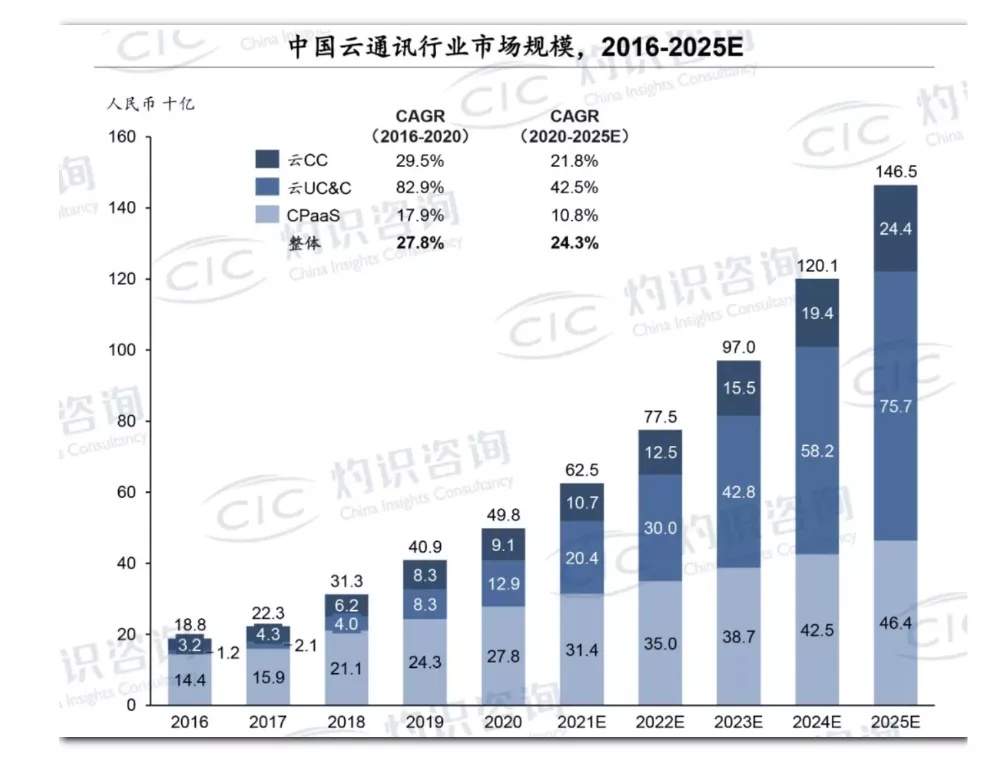

根据CIC《中国云通讯行业蓝皮书》报告,中国云通讯行业将迎来快速增长,整体市场规模将从2020年的人民币498亿元增长至2025年的人民币1,465亿元。其中云CC与云UC&C预测期内增速较快。中国云CC市场规模在2019年约为83亿元人民币,预计未来在2024年将以34.1%的复合年增长率增长至约358亿元人民币。

中国云通讯巨大的市场增量空间吸引众多企业纷纷布局。十月,容联云和国内云计算巨头腾讯云签订《腾讯云生态类产品合作框架协议》,据管理层在昨日的业绩讨论会披露,公司将会与腾讯云在多领域进行深入合作。在UC&C业务方面,腾讯云已给与公司许多制造业、能源行业、政府单位方面的客户资源。基于云CC业务,协议约定了一系列多形式的合作,公司既可以通过腾讯云直接销售自有的产品至终端客户,又可以与腾讯云的产品合作开发销售,同时公司还可以向腾讯云提供技术与服务支持。目前,协议已促成&正在连洽的合同总金额已到达近一千万,客户覆盖全领域,囊括政府单位、保险业、金融行业、制造业等。

同时,据CIC《中国云通讯行业蓝皮书》报告显示,容联云为中国2021年上半年营收增速最快的云通讯解决方案服务商,其中云CC业务市场增速第一。根据刚披露的三季报来看,三季度CC业务收入同比大幅增长125.4%至1.3亿人民币,预计四季度增速也将超过100%,明显远高于行业平均,各业务市场占有率预计将持续提升。

在全力布局国内市场的同时,公司进一步着眼于海外。今年公司首次打开泰国市场,与泰国领先的商业银行达成合作,为其提供全渠道服务。目前,公司在日本、马来西亚、菲律宾等地均有战略布局,而东南亚云通讯市场的竞争远不如国内激烈。由于其市场没有本土大企业,主要竞争对手欧美企业价格与服务费偏高,相较而言容联云的标准化产品性价比高,在把握住竞争优势的同时还能兼顾毛利,其毛利率相较国内市场要更高。

CC市场估值洼地,容联云三季度获大机构加仓

容联云通讯对标的是美国云通讯商Five9、Zendesk、FreshWorks、Twilio、Ringcentral等,市值均超过百亿美元。平均市销率18倍以上,其中与容联云最为类似的综合式一站式服务云平台FreshWorks市销率高达28.7倍,资本市场认可度之高可见一般。

受到今年中国境外科技股宏观负面情绪影响,容联云估值经历了高位回调,对应最新的市销率仅4.24倍,处于行业历史地位。如果估值回到行业平均水平,其股价有近450%的提升空间。

由于美国股市目前的估值已经很高,一些追求价值型投资的投资者也正转向中概股。在中概股回调之际,高盛近期看准时机大幅增持新东方、好未来以及阿里巴巴,伯克希尔哈撒韦今年以来也已经两次出手抄底阿里巴巴。

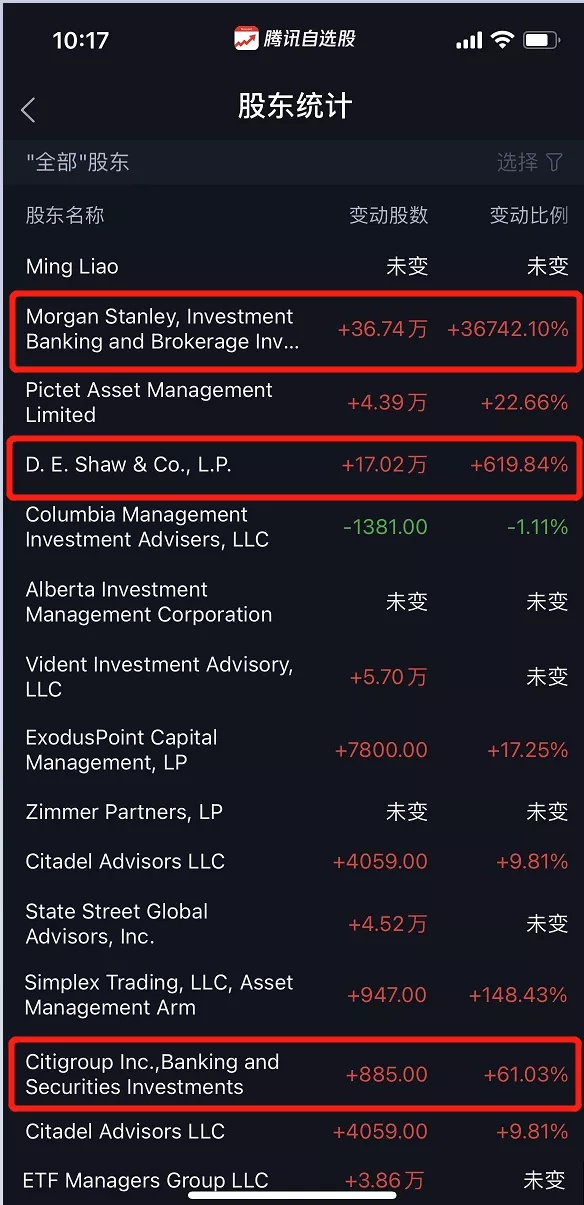

同样,容联云在三季度也获得了许多大机构加仓,其持仓机构数也由原先的59家上升至62家。据腾讯自选股披露的数据显示,容联云三季度获包括摩根士丹利、花旗、以及顶级对冲基金D.E. Shaw & Co等多家外资机构的大幅增持。

获大机构一致性看多,也从侧面证明,容联云正在步入成长新阶段,外资机构们也普遍看好中国优质龙头企业的长期投资价值。正如容联云CEO孙昌勋所言,“公司一路走来都面临巨大困难与挑战,也做出多次调整,以适应中国市场竞争格局,每次的改变都在让公司变得更好,从来不甘于做一家平庸的企业,而是会不断从自身找问题寻求改变,追求卓越。”容联云的后市表现值得期待。

精彩评论