英为财情Investing.com –美股最近急剧下跌,但这对任何人来说都不应该是意外。许多股票的估值早已处于历史高位。现在随着利率上升,股票市场大部分都面临着估值重新调整的风险。

美股此前的大幅走高,很重要的一个原因是低利率为高估值提供了支撑。近几周来,利率急剧上升。这使得股票与债券收益率相比变得更加昂贵。如果股票估值需要为利率的这种变化而重新调整,则意味着美股可能会出现更剧烈的抛售,跌幅或超过20%。

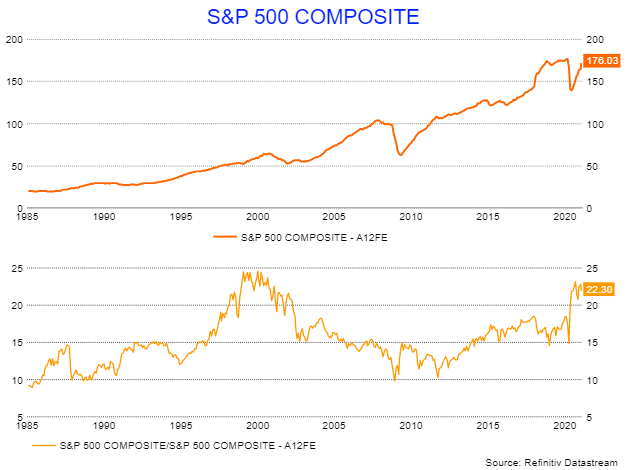

标普500指数的市盈率自2020年3月触底以来已升至历史最高水平。实际上,这是1990年代后期以来的最高水平,标普500指数目前的价格约为12个月预期收益176.03美元的22倍。这是自2000年代初以来,远期收益率的最高水平。

在以盈利收益率相较于10年期盈亏平衡通胀预期为基础对标普500进行估值时,可以发现美股估值处于极高的水平。当前两者的价差为2.5%,200日移动平均价差为2.8%,而自1997年以来的历史平均水平为4.24%,这意味着10年期美国国债和10年期TIPS的利率上升可能伤害股票,引发估值的大规模修正。

在过去5年中,标普500指数与10年盈亏平衡通胀预期之间的平均价差约为3.9%。假设价差升至3.9%的历史均值,将使标普500指数的盈利收益率回落至大约6%。根据176.03美元的预期收益,这意味着标普500指数的市盈率将为16.5左右。如此一来,该指数可能跌至约3000点,跌幅约为27%。

在过去的12个月中,科技股估值大幅扩张,因此在利率上涨之际受到的潜在打击最大。科技股曾凭借着其强劲而稳定的增长率成为投资者放置资金的最佳选择。

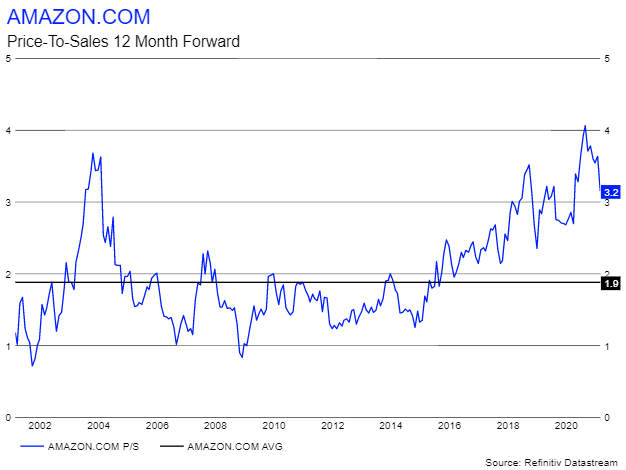

例如,亚马逊 (NASDAQ:AMZN)的交易价格是其12个月预期销售额的3.2倍,处于历史区间的上限,并且远高于2倍左右的历史平均水平。英伟达 (NASDAQ:NVDA)的价格也攀升至12个月预期收益的约45倍,处于其5年区间的最高端。

反观银行股最近成为最大的赢家之一。从长期来看,它们料将成为受益者。收益率曲线长端利率的上升在很大程度上加深了收益率曲线的陡峭程度。这有助于银行净利息收入增加,从而提振利润。

摩根大通 (NYSE:JPM)、美国银行 (NYSE:BAC)等股票在经历了大幅上涨之后,目前并不便宜,但无疑会在更广泛的股市回调中变得更有吸引力,尤其是如果利率的上升伴随着经济的持续增长。

在过去的12个月中持续上涨之后,市场迎来回调其实是健康的。预测股市回调并非易事,但就目前的情况来看,利率上升与高估值的组合似乎就要掀起一场风暴。

精彩评论