美国货币超发加上疫情受控后经济反弹所导致的通胀到底是短暂的,还是长期的?这是投资者当前面临的核心宏观问题,没有之一。

背景

近期公布的多项市场数据显示,通货膨胀的迹象已经出现,但目前难以预测通胀是否会持续。

当前,许多投资者仍坚信通胀是暂时性的,并认为会回到COVID-19之前长期通胀紧缩的经济环境。

但如果通货膨胀率大幅上升,美联储将会在促进充分就业和积极控制通货膨胀之间进退两难。

这就将难题抛给了美联储。

不可忽视的是,去年,美联储为其货币政策工具箱增添了一种新工具——FAIT,目的是比过去更加容忍通胀压力。

市场一直在努力解读美联储发出的信号,即在退出与COVID-19相关的货币刺激措施之前,美联储将允许通货膨胀达到何种程度。

以下是贝莱德(BlackRock,BLK.N)的观点。

一、通货膨胀

2020年,美国联邦储备委员会(Fed)宣布了对通货膨胀管理政策的重大转变。

在这项被称为“灵活平均通货膨胀目标”(Flexible Average Inflation Targeting,FAIT)的新政策下,美联储现在的目标是在长期实现2%的平均通胀率,而不是在通胀出现之前就先发制人地对抗通胀。

关键的是,FAIT意味着,在一段时间的通胀低于预期之后,美联储将容忍通胀超过预期。根据联邦公开市场委员会(FOMC)的声明,美联储将这项政策定义为在一段时间内实现通胀适度高于2%。

这项政策也引发了不少批评。批评者包括美联储副主席Randall Quarles,他生动地比喻道:“我来自美国西部,假设你在用弓箭狩猎一只麋鹿,如果你向右迈错了一步,那么向左再迈一步并不能纠正你的过失、证明你是一名合格的猎人。”

推行FAIT的动机是承认,在全球金融危机之后的10年里,美国央行的货币政策失败了,导致了更高水平的通胀和名义GDP。

(美联储副主席Quarles)

美国财政部长耶伦则支持FAIT,她最近表示:“十年来,我们一直在与过低的通货膨胀和过低的利率作斗争……我们希望回到正常的利率环境……如果这(指FAIT)能稍微缓解一点情况,那也不是坏事。”

FAIT对美联储来说是件好事,因为将利率定在零利率下限会使货币政策失效,并且使美联储变得无关紧要。避免货币政策失效符合美联储的利益,因此美联储对通胀的反应首先是欢迎的。

但是,随着价格压力逐渐抬头,以及创纪录水平的财政和货币刺激措施提振了经济,美联储是否其实正在尝试FAIT?

近期,美国商业活动的重新开放点燃了经济。

对于市场而言,美联储重启加息推高了通胀预期(以名义通胀率和TIPS平衡通胀率衡量),使得收益率曲线更为陡峭,并使股市受益。

与此同时,我们看到,围绕通胀未来的辩论声越来越响亮,而一连串出人意料的通胀上升加剧了这种讨论。

通货膨胀的两个主要衡量指标,消费者价格指数(CPI)和核心个人消费支出平减指数(Core PCE),公布的数据远高于美联储2%的目标,同时是近几十年来的最高水平。

但重要的是,不能把通货膨胀和价格的重大一次性调整混为一谈。

在房屋建筑材料、新车和二手车价格、旅游和休闲支出以及其他与经济重新开放相关的领域,价格飙升尤为明显。

与上述这些引人注目的价格上涨相比,基础广泛的通胀才更令人厌烦。通货膨胀的特征是经济中所有类别的物价持续小幅上涨。

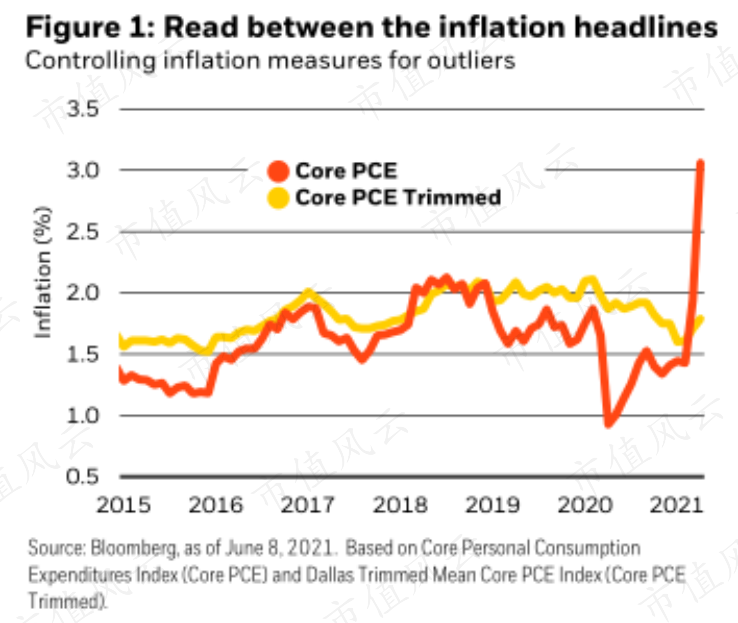

图1显示的是核心个人消费支出平减指数(Core PCE),这是美联储衡量通胀的首选篮子,以及核心个人消费支出削减平均值(Core PCE Trimmed),这是一种将通胀篮子中的异常值剔除后衡量通胀的指标。

正如图1所示,Core PCE数据显示整体价格显着上涨,但Core PCE Trimmed数据却显示价格趋于稳定,接近2%的水平。

未来的关键取决于基础广泛的价格上涨,而不是引人注目的头条新闻。这可能是固定收益市场在很大程度上受到抑制的原因。

TIPS(注:通胀保值债券)5年期通胀预期预估值是衡量市场参与者对未来5年通胀预期的一个指标。

TIPS通胀预期预估值已升至略高于美联储2.0%的目标水平,高于COVID-19前1.8%左右的水平,但低于今年5月份2.5%左右的峰值。

这些数据反映了市场对美联储预期的一致看法,即认为近期通胀飙升只是暂时的。

这可能会让美联储感到安慰,即其等待实际通胀显现、甚至在讨论紧缩政策之前采取的措施,并没有导致通胀预期的任何脱钩。但是,将对通货膨胀的担忧称为“毫无根据”的结论还为时尚早。

面对不断上升的通胀数据的冲击,债券市场总体上相对有弹性。这在一定程度上反映了市场对这些通胀变动是暂时性的信心,也可能在一定程度上反映出市场对更高通胀的替代方案能否实现的疑虑。

暂时性通胀的基本面看起来大部分已经反映在价格中,而通胀继续上升的情景会导致通胀风险的重新定价。

二、美联储正在尝试FAIT吗?

对于风险资产——信贷和股票而言,美联储将如何应对通胀上行前景仍是关键。

美联储6月FOMC会议上的评论显示了一定程度的风险管理。出乎市场意料的是,美联储微妙地上调了通胀预期,暗示到2023年底将两次加息,并承认已经开始谈论缩减量化宽松政策。

尽管出现了这些变化,但美联储似乎仍愿意在通胀问题上尝试FAIT,因为推动名义利率进一步远离零下限,有助于恢复其有效运行货币政策的能力,并帮助它避免成为一个永久性的低效央行,无法抵御未来的衰退。

不过,现在看来,让美国经济过热的代价可能会超过美联储目前的预期。

美联储指出,近期即使在低失业率的情况下,通胀仍处于较低水平,这支持了其进一步推动经济发展、劳动力市场过热以及不再通过紧缩政策来预防通胀的政策立场。

美联储不再通过预测通胀来制定决策,它将等待通胀真正显现出来,并相信自身有能力应对不断上升的通胀。

然而,允许这种自信观点存在的动力,也是其潜在的致命缺陷。

正如拉里•萨默斯(Larry Summers)所指出的那样,劳动力市场的低通胀反应(比如菲利普斯曲线)可能是一把双刃剑,因为当通胀上升时,可能需要失业率的大幅上升才能控制住通胀。

在这种情况下,美联储可能会发现自己不得不在通胀上升和失业率大幅上升之间做出选择。

这两种结果都不受欢迎,也会削弱美联储当前政策目标的许多好处,即“基础广泛、包容性强”的充分就业。

三、一次性的价格重置,或通货膨胀的开始?

尽管美联储和大多数经济学家一致认为,这些价格压力是短暂的,但进入新的通胀机制的风险不容忽视。

当经济中的总需求超过了生产能力,即基本上是需求大于供给,就会导致长期通货膨胀。

在COVID-19爆发前的几十年里,总需求相对于充足供给的持续不足,导致了较长时期的通货紧缩,但现在有几种力量可能正在改变旧机制。

第一种力量是政策支持的范式转变。

COVID-19期间的经济刺激是巨大的。首先,美国政府的货币政策除了为市场提供直接信贷和金融正常化支持外,还历史性地增加了金融体系中的流动性和货币供应量。

其次,我们还看到了同样具有历史意义的超过5万亿美元的财政政策支持,其形式包括直接支付、工资补贴、延长失业保险、儿童税收抵免等。随着正在进行的通过大规模基础设施法案的谈判,这种支持力度可能会上升。

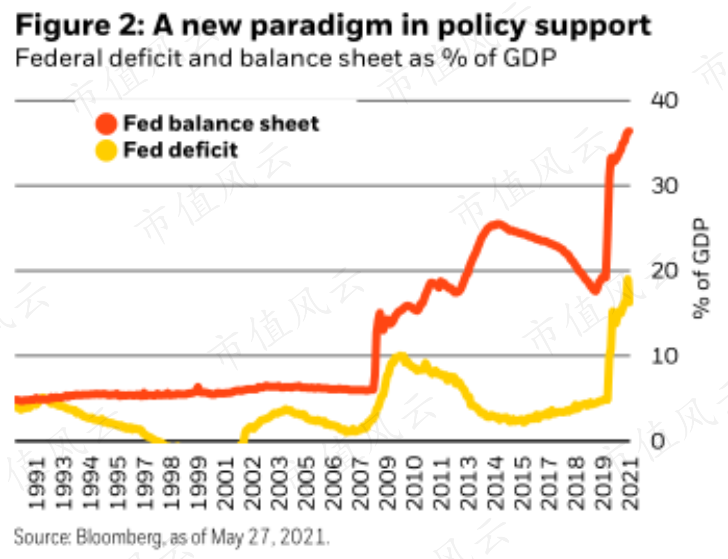

图2显示了经济刺激的规模。图表结合了美国年度财政赤字和美联储资产负债表增长占 GDP 的百分比。

财政刺激(通过扩大赤字)和宽松货币政策(通过美联储资产负债表增长)的规模都是过去几十年以来最高的,与二战期间的水平相似。

从全球来看,美国受到的影响最大,因为美国的财政支持措施比其他发达经济体都要多。在帮助加快经济复苏的同时,美国政策的这种范式转变可能对长期通胀预期产生真正的影响。

第二种力量是缓慢的供给和被压抑的需求。

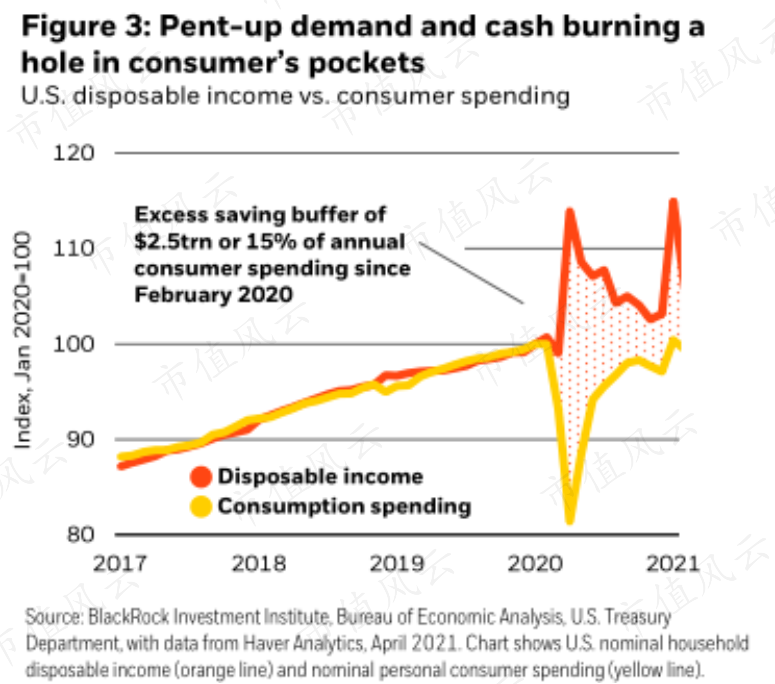

对一些人来说,这种程度的财政支持导致COVID-19期间收入损失的替代率超过100%。对于许多仍有工作的消费者来说,由于流动性减少和企业倒闭,他们在大流行期间很可能没有花那么多钱。

其结果是,随着经济重新开放,消费者储蓄率和消费支出都出现了飙升。正如图3所示,自2020年2月以来,美国消费者的超额储蓄可能在2.5万亿美元左右,约占年度消费支出的15%。

与此同时,供给侧难以重新开放,导致了瓶颈的出现。

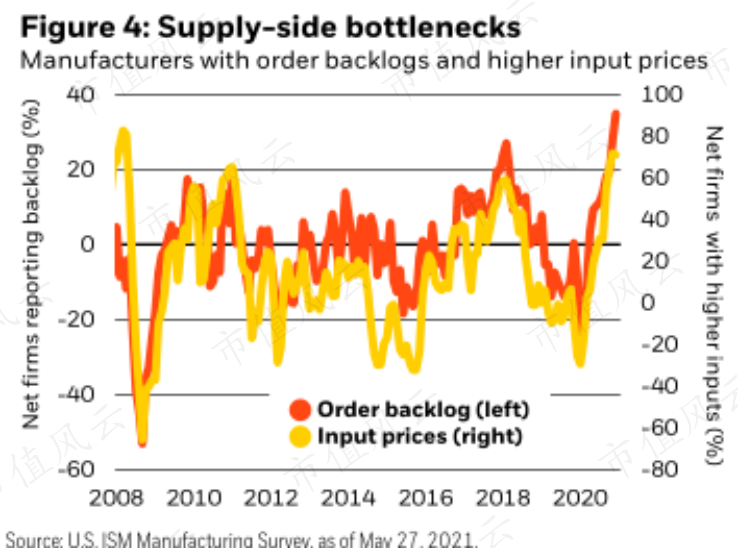

图4是美国制造商的调查结果,显示的是报告了订单积压和较高商品成本投入价格的公司的占比。

在COVID-19第一次袭击后,大多数公司报告了较低或没有积压的订单以及较低的投入价格,但目前已经显着反弹,现在订单积压和投入价格较高的公司占比是自全球金融危机以来的最高水平。

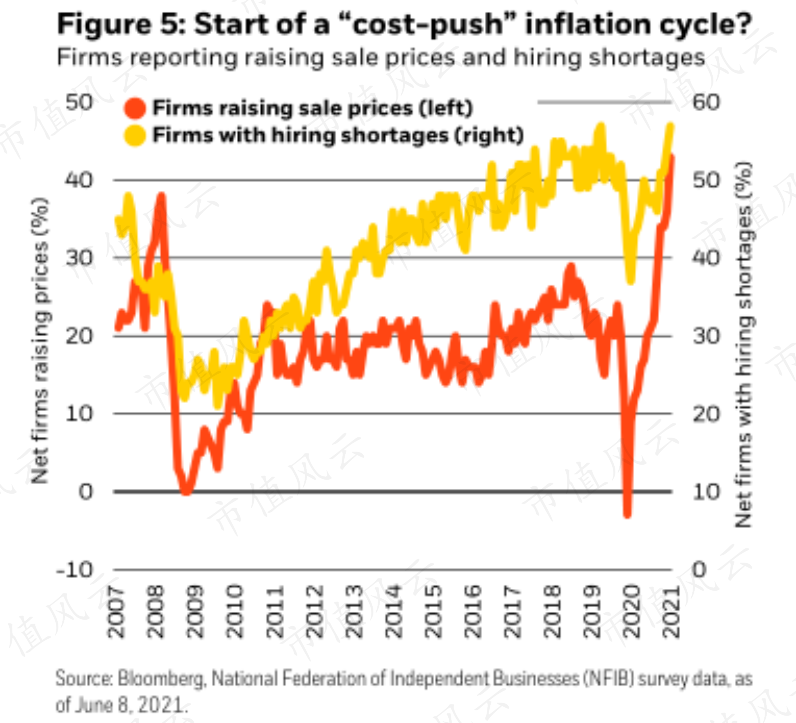

第三种力量是从“需求拉动”到“成本推动”的通货膨胀的潜在转变。

比重启供需动态更令人担忧的是劳动力市场。尽管过去几个月的整体就业报告令人失望,但工资上涨的数据令人惊讶。

这很重要,因为重启经济和供应瓶颈反映了“需求拉动”通胀。这种类型的通货膨胀是暂时的,因为随着被压抑的消费行为和财政支持的正常化,过度的需求最终会减弱。更持久通胀的风险在于向“成本推动型”过渡的通货膨胀。

这种转变的证据越来越多,尤其是来自小企业的调查数据,突显出数十年来未见的定价权传递的潜力。

图5显示,约有一半的公司计划提高销售价格,约60%的公司在招聘和填补职位方面遇到困难。

在这种成本推动型通货膨胀中,工资上涨有助于增强企业将价格上涨转嫁给最终消费者的能力,而价格上涨和劳动力短缺则鼓励工人要求更高的工资。

这是通胀预期脱离锚定的恶性循环,最终可能导致持续而非暂时性的价格压力。

四、通胀风险对债券投资意味着什么?

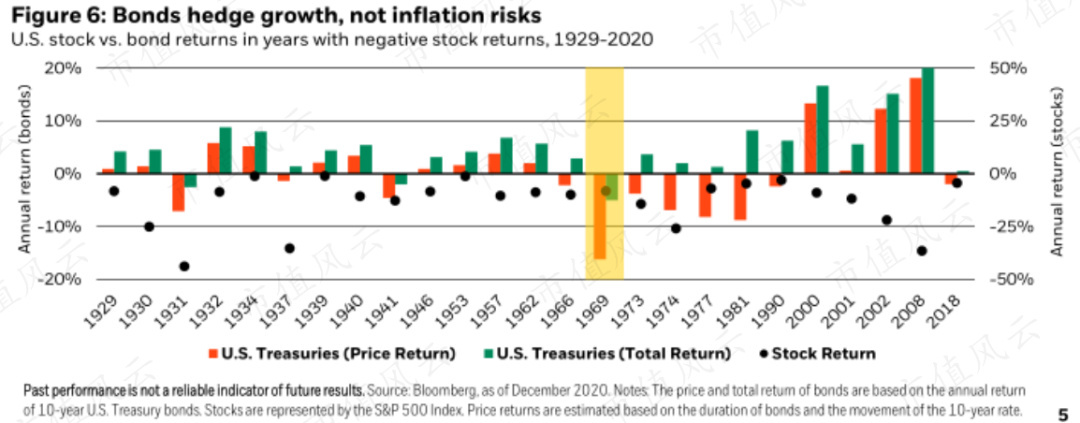

随着有关通胀的问题不断出现,我们收到的最频繁的询问之一是:债券仍然是一种很好的对冲股票的方式吗?

是的,但有一个问题。根据历史经验,我们发现债券对冲的是增长恐慌,而不是通胀风险。

事实上,自1929年以来,在资产回报率为负的25年里,美国10年期国债在其中22年产生了正回报(如图6所示)。在这些情况下,“股票下跌时,债券上涨”的经验法则是适用的。

那另外3年呢?这3个历史例外中有2个是独一无二的事件。

1931年的原因包括奥地利安斯塔特信用社(Credit Anstalt)的崩溃和迫使英国放弃金本位的货币危机。1941年的原因则是美国加入了第二次世界大战。

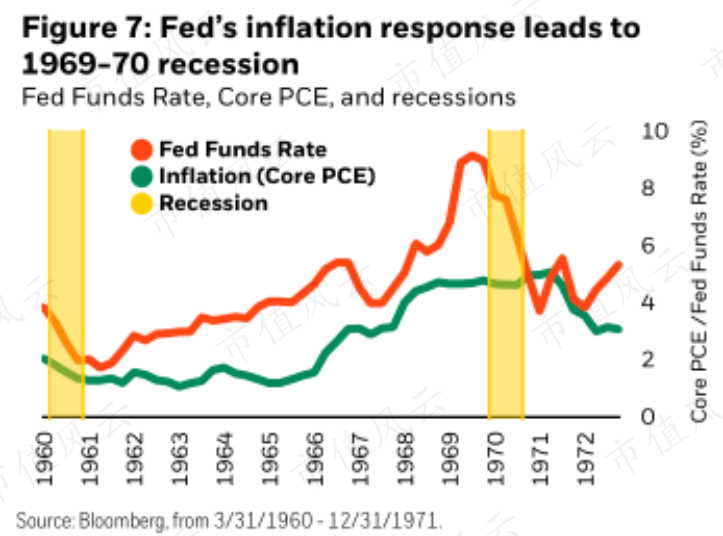

但1969-1970年的情况很特别。在此期间,过度宽松的货币政策加上周期后期的财政刺激,导致了长达10年的高通胀。

我们可以从1969年的事件中学到什么经验呢?

虽然COVID-19的爆发也是独一无二的事件,但仔细观察上世纪60年代末,我们会发现与今天的经济背景有一些相似之处。

当时,通货膨胀在长期低于美联储2%的目标后开始上升。与此同时,尽管美国经济已接近充分就业,但美国总统林登•约翰逊的“伟大社会”(Great Society)计划和越南战争支出大幅提振了美国经济。

在20世纪60年代中期,随着物价上涨的迹象开始出现,美联储迅速从制造通货膨胀的模式转向抗击通货膨胀的模式,从而导致了市场低迷(如图7所示)。

在这种情况下,债券最终能够为股票提供对冲,但只有在美联储充分抑制通胀之后。对当时的投资者来说,不幸的是,通胀持续攀升,直到上世纪70年代中期才见顶。上世纪70年代,更多的政策错误导致了市场的可怕经历。

因此,关键教训是:当经济低迷的根源是增长冲击时,债券可以对冲股票,而增长冲击通常会导致通胀预期下降。但当股市因通胀担忧加剧而下跌时,债券也会受到影响,削弱了债券在60/40投资组合中分散股票投资的作用。

(注:60/40投资策略指将60%资金分配给与经济增长相关的股票,将剩余40%资金分配给债券以作为抵御经济下滑的缓冲,即债券组合起到类似“压舱物”的作用。)

如图6所示,在高通胀时期(1973年、1974年和1977年),负的债券价格回报(橙色条形)会同时导致糟糕的债券总回报和股票损失。如果债券的票面利率水平不能充分反映通胀风险溢价,情况就尤其如此。

围绕通胀的争论促使投资者寻找资产,以对冲当前在经济过热情况下的债券配置。

就固定收益而言,在目前收益率低、息差窄的情况下,可供选择的渠道很少。TIPS价格已经反映出通胀处于或高于美联储的目标水平,这使得未来的收益依赖于比我们已经看到的更持久的通胀水平。

企业信贷可以成为名义价格上涨的自然受益者,因为它们可以将通胀成本以价差的水平转嫁出去,而价差已经反映了极低的预期违约和较紧的流动性风险溢价。尽管通胀可能会限制违约率,但它也会侵蚀债券持有人获得的实际利率。

固定收益之外的资产类别,如房地产、大宗商品、黄金,甚至加密货币,都有不同程度的流动性和可预测性(或缺乏流动性和可预测性),作为通胀对冲。很多时候,对通货膨胀对冲资产的评估都是在真空中看待的。但随着通胀的变化,流动性环境也会发生变化。

在评估一种通胀对冲时,投资者应该问:这种资产是否会在高通胀的情况下表现良好,同时又会受到美联储收紧货币政策的影响?

由流动性过剩引发的资产通胀,可以产生通胀对冲特征的感觉。但如果这些资产与通胀经济缺乏根本联系,那么这些特征更有可能是短暂的。在这种情况下,这些资产实际上可能并不是为了对冲通胀,而是反映了过多的资金追逐过少的资产——如果流动性收紧,这些资产可能会迅速转向。

精彩评论