在对Baillie Gifford的投资风格进行了初步复盘之后(可参考 Baillie Gifford的长线思维:陪跑特斯拉七年获利千亿),另外一个问题开始引起了我的极大兴趣:Baillie Gifford如何有效地构建起行之有效的长线投资体系?如何真正做到了“Actual investors think in decades, not in quarters?”

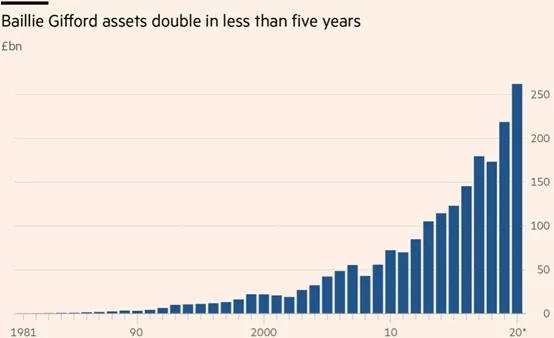

长期主义知易行难,但是Baillie Gifford却成功地践行了这一理念:其投资平均持仓周期接近10年,并且视期间的价格波动、新闻甚至季报为噪音;然而旗舰基金SMIT过去十年净值增长768%,而BG则成为英国成长最快的资管公司,资管规模在过去五年已经翻番并高达 2620亿英镑。

下图:Baillie Gifford的资产管理规模;来源:Financial Times

BG建立了一个完整的体系使长期主义能够融入公司的血液中,包括组织架构(无限责任合伙制)、公司文化(终身服务和传承文化)、制度建设(人才招聘和激励体系)、投资哲学(全球长期增长策略)、组合策略(构建有利的不对等回报)和投研体系(多元化思维解决复杂问题、避免“共识”和去中心化)等。

BG的不少原则也同样与投资大师的思维有异曲同工之妙,比如查理·芒格的栅格理论(多元化思维解决复杂问题)、纳西姆·塔勒布的风险对等原则(无限责任合伙制避免代理人风险)和反脆弱(构建类期权策略在不确定中获益)等,这些思想也在之前的文章中有所讨论。

01

组织架构:无限责任合伙制和风险对称

长期主义需要一个必要前提:长寿。短命的公司无法实现长期主义,因此需要治理和制度层面就打下一个基业长青的基础。成立超过110年的Baillie Gifford至今仍然保持无限责任合伙制(unlimited liability partnership),这一古老而独特的组织形式让每一个合伙人都必须以最负责任的方式运营公司。

Baillie Gifford的联席高级合伙人Andrew Telfer表示,无限责任合伙制是最好的模式。每一个合伙人都是公司的股东且对公司的净债务负有无限连带责任,这使公司合伙人的个人利益与公司利益完全绑定,促使他们以最谨慎和负责的态度运营公司;另一方面,这种完全私有化的架构保证Baillie Gifford可以不必屈从外部股东的压力,拥有长线思考的自由和追寻需要时间验证的长线投资机会。

Baillie Gifford通过无限责任制度实现了核心股东利益和公司利益和受托责任的长期高度一致;而在员工层面,员工奖金按照过去五年的长期业绩表现发放,且有部分奖金通过返投到自身基金中的形式延迟发放,从而在治理结构和制度层面奠定了长期主义的系统基础。

这一制度呼应了纳西姆·塔勒布在《非对称风险》一书里倡导的原则:风险共担。在面临不确定性和压力时,只有身临其境并设身处地地承担风险,才可能做出正确的决定。这一问题我也在《非对称风险》:为什么赌徒比专家更值得信任?一文中进行了探讨。

02

公司文化:终身服务和传承文化

古话说有恒产者有恒心,而有恒业者同样有恒心。

Baillie Gifford另一特点就是团队的极度稳定,其基金管理团队每年离职率不到5%,这在跳槽频繁的金融业中也是一股清流。将于2021年退休的联席高级合伙人Charles Plowden已经在BG工作38年;James Anderson、John MacDougall、Mark Urgquhart和Tom Slater等合伙人也都将平均超过20年的职业生涯奉献给Baillie Gifford。

“很多员工都将自己的整个职业生涯全部奉献给Baillie Gifford,这是他们一生的事业。”柏基中国区投资研究主管林娜表示。

然而合伙人不能成为公司的最终所有人,他们的身份更像是终身管家。合伙人退休时需要将公司股份按照面值回售给公司,下一位被提拔的合伙人可以用远低于市价的成本获得公司股份。BG内部则用百达翡翠的广告词作了一个形象的比喻:“没有人能拥有Baillie Gifford,只不过是为下一代保管而已。”

这样的传承文化在保持团队稳定的同时,也避免了BG成为死气沉沉的家族企业,甚至连Baillie和Gifford两大创始家族如今也不再拥有公司任何股份。这一传承制的合伙人制度如今也成为被阿里巴巴等立志成为百年企业的公司效仿。

03

投资策略:长线持有成长公司的非对称性回报

Baillie Gifford的核心投资策略哲学是全球长期成长策略(Long Term Global Growth,LTGG),即在全球范围内发掘并长期投资于最具竞争力、创新性和成长效率的极少数优质企业。公司将这种投资风格称为“真正的投资”(actual investing),基于这种理念构建的投资组合持仓周期长达5至10年。

Baillie Gifford对成长型公司的关注可以追溯到1908年。当时福特T型汽车开始风靡美国并将永久改变人类的生活方式,而BG创始合伙人Augustus Baillie和Carlyle Gifford正是把握了这一机遇,将首笔投资提供给供应汽车橡胶轮胎的英属马来亚橡胶种植园。

而如今 Baillie Gifford最知名基金SMIT(同时是英国富时100指数成分股),其持仓也充分体现了LTGG的哲学。其重仓股不仅遍布中美欧等主要创新中心,平均持仓周期达5至10年(如2004年入股亚马逊、2009年投资腾讯控股、2013年重仓特斯拉等),甚至还有接近两成仓位投资于爱彼迎、蚂蚁集团、字节跳动等非上市成长公司。

下图:Baillie Gifford旗下SMIT基金部分重仓头寸;来源:SMIT持仓披露文件(截止2020年5月31日)

乐观主义(optimism)、长期主义(long-termism)、全球视野(a global outlook)和对成长的痴迷(an obsession with growth)是LTGG策略的四个基石理念。Baillie Gifford的投资体系鼓励投资团队带着乐观主义和长期视野去发掘优质公司,并且贯彻了“先正面思考,后负面批判”的投研方法论。

每一次投资提议的前30分钟讨论里,BG团队都必须聚焦于积极的可能性和对股价上涨的信心,包括公司成功的可能情形、可能带来的回报和成功概率,这样积极的讨论有助于投资机会被扼杀在萌芽阶段。和冒险和乐观相比,BG更警惕的是保守和平庸的投资思维。

下图:BG强调在权益投资中积极思考的力量;来源:Baillie Gifford 网站

除了强大的投研体系和选股能力外,BG的投资纪律要求投资组合相对分散且不加杠杆,这使得BG的投资组合并不会因为某一家公司的阶段性挫折或单体风险而陷入困境。

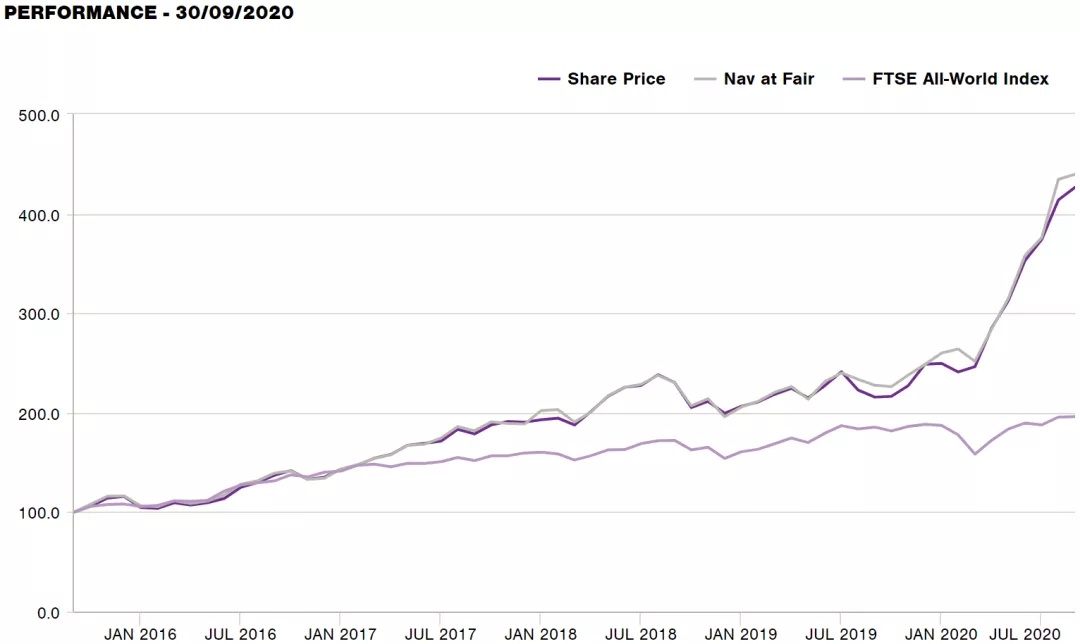

下图:Baillie Gifford SMIT基金过去五年的净值和股价变动情况;来源:Baillie Gifford

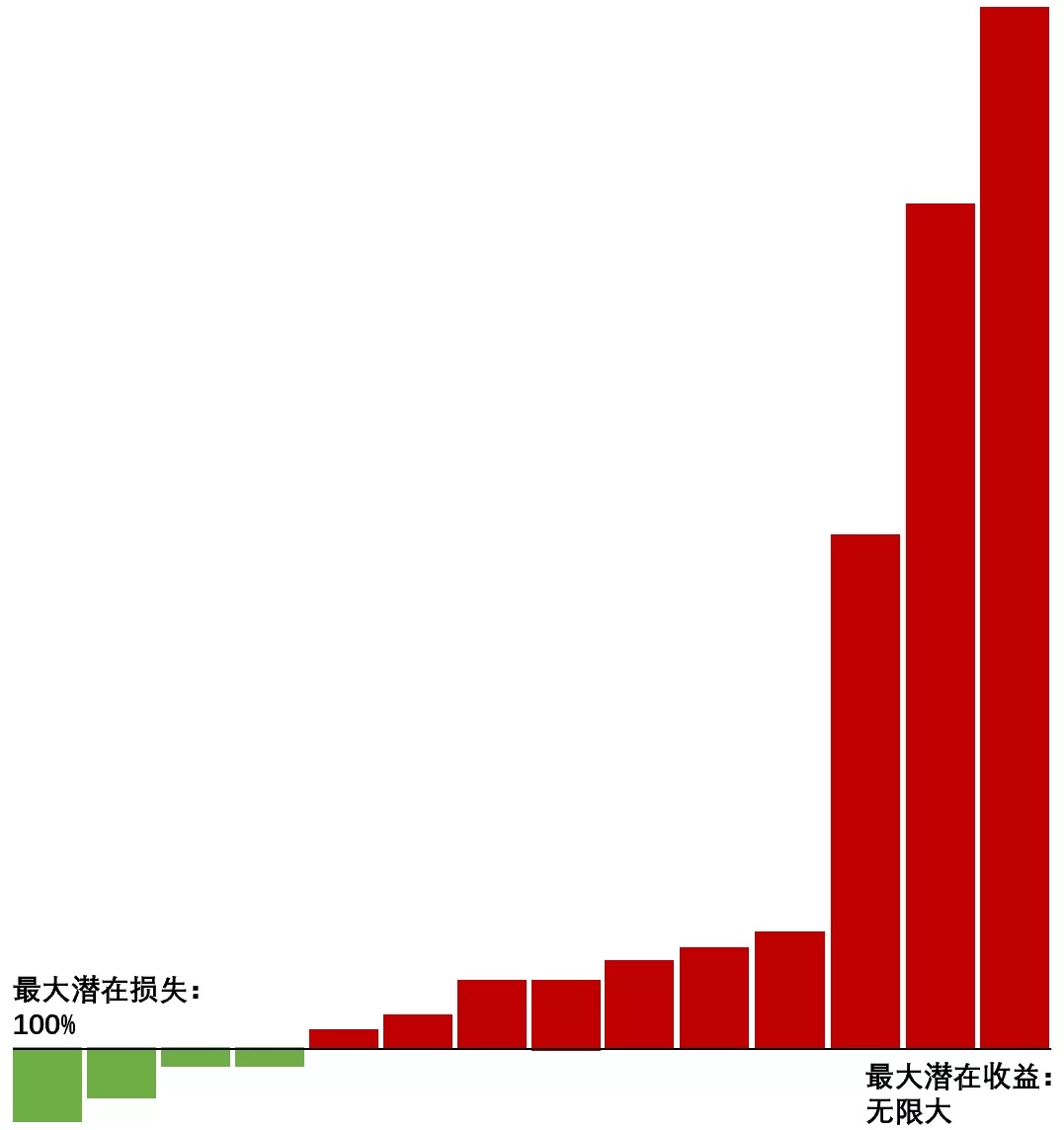

纳西姆·塔勒布在《反脆弱》一书中提出了一种类似于期权组合的试错机制。在这一机制下试错成本很低,而成功回报很大,因此组合受益于积极的正向黑天鹅事件,分散的高成长公司投资组合正是提供了这样的反脆弱机制。这个机制在公众号文章《反脆弱:如何在不确定性中受益》有过相应讨论。

BG也利用了高成长公司+分散化组合提供的反脆弱性。以SMIT基金为例,其投资组合覆盖了47家上市公司和44家非上市公司,而单个仓位的最高占比原则上不超过10%(尽管很多投资的从绝对值来看都是重仓)。今年减仓特斯拉便是因为后者年内上涨超过400%后仓位占比过高,因此进行了仓位被动调整。

Baillie Gifford合伙人Tom Slater认为,如果能碰巧压中一两家那些长期驱动市场的杰出公司,那么就可以弥补(投资其他企业)有些避之不及的错误。

BG在特斯拉上获取了超过10倍的盈利,并且在亚马逊、腾讯、爱马仕等重仓股则分别获得了超过45倍、21倍和12倍的收益,这些杰出公司即使在相对分散的仓位前提下也可以推动投资组合净值大幅增长。

BG自然也经历过失败的投资,比如受疫情冲击陷入困境的爱彼迎Airbnb、因油价暴跌而破产的Ultra Petroleum,破产的德国太阳能电池板制造商Q Cell和因创始人违规而股价长期一蹶不振的Lending Club。

然而一个失败的投资也至多会损失100%的本金,在分散化和不加杠杆的前提下不会危及整个投资组合,公司投资组合得以在长线持有的波动中得以生存。相比之下,软银愿景基金则因为在Uber和WeWork两笔押注上仓位过大,且整体使用了优先股财务杠杆,因此在两者市值暴跌中造成了难以挽回的损失。

下图:相对分散的杰出成长公司投资组合带来的非对称回报(示意图)

04

投研体系:“没有共识”的多元化思维碰撞

要构建一个成功的分散化杰出成长公司组合,就需要发掘出足够多的杰出公司。BG内部会基于“尽调十问”反复辩论投资前景,这十个问题也是Baillie Gifford的核心投资分析框架:

公司的销售收入在未来五年是否会至少翻番?

公司在十年及以后会发生什么变化?

公司的竞争优势是什么?

公司的文化是否具有显著的差异性?是否具备适应性?

用户为什么喜欢这家公司?公司为社会做出了什么贡献?

公司的盈利是否可观?

公司的利润率会提高还是下降?

公司如何支配资本?

公司的市值能否增长至少五倍么?

市场为何会低估公司的价值?

下图:尽调十问和特斯拉案例;来源:Baillie Gifford LTGG Stock Slides

从尽调十问中也可以窥见BG希望发掘的杰出公司的画像:收入可以在五年内至少翻番且盈利将出现重大改善,拥有杰出领袖、公司文化和长期竞争优势,能够对社会有所贡献并得到用户紧密拥护,在商业模式具有极大外延扩展性,目前被市场低估的五倍潜力股公司。

和倾向于挖掘历史财务数据、习惯搭建复杂金融模型的传统投资尽调不同,BG的“尽调十问”更鼓励前瞻性思考,不断并且对公司文化、用户认可、社会价值等定性因素入手,从“公司性格”视角去评估公司的长期成长空间。这种评估尽管相对模糊,但却和巴菲特所崇尚的“模糊的正确比精确的错误更有价值”的观点有异曲同工之处。

例如在蔚来汽车的案例中,BG更加关注公司对于改善中国空气质量的使命感、和用户的深度连接以及技术授权的潜力。因此即使意识到蔚来的收入规模仍处于起步阶段并且需要在前期消耗大量现金流,仍然决定重仓蔚来并且成为第三大股东。

而在2004年即开始建仓并持有的亚马逊案例中,BG则关注于贝索斯给亚马逊带来的巨大的文化优势:客户至上和长期主义。而电商、云计算和AI的竞争优势则亚马逊可以长期在全球扩张并有望成为一家5万亿美元市值的全球化平台。

BG在用人上并不局限于常见的金融和理工科背景,更加喜欢背景多元化学术背景的候选人并且强调具备一定历史素养,这可能因为通晓历史的人更容易从上帝视角审视长期机会。

BG认为只有多元化的思维模式才能更好地理解复杂问题,这种导向也和芒格所强调的格栅思维有异曲同工之处(可参考查理·芒格的思维格栅:七大学科构建思维模型(上)和查理·芒格的思维格栅:七大学科构建思维模型(下))。

和大多数投资机构不同,BG不要求分析师覆盖固定的行业,相反强调跨界研究的重要性,比如要求喜欢分析科技去研究哔哩哔哩和二次元文化。这样可以避免投资团队思维的固化,并且避免个别团队成员在某一个领域或行业形成毋庸置疑的话语权。

“避免共识”是Baillie Gifford在投研中的一个原则,公司甚至并未设立投委会。公司鼓励激烈而开放的投资辩论,但即便是一个新手分析师也有权运用公司分配的种子基金对自己的投资观点进行市场验证,这样的开放式投研体系确保了源源不断的优秀投资标的流入到投资组合中。

将长期主义有机融入了组织的每一个细胞,充满乐观主义精神也严格遵守投资组合纪律,崇尚多元化思维并赋能每一个团队成员。Baillie Gifford的故事充满理想主义,却在现实中经受住了百年考验依然长盛不衰,这对我们的投资工作充满启发意义,也希望中国拥有更多这样的机构,让长期投资在中国枝繁叶茂。

感谢柏基投资管理(上海)有限公司的研究主管林娜及投资经理涂琦的热情接待和耐心讲解,让我对Baillie Gifford有更深入的了解。

资料来源:

“Tesla’s biggest independent investor cuts stake in electric carmaker”, Financial Times;

“Bold techbets transform Baillie Gifford into UK’s fastest-growing fund group”, Financial Times;

“Our Governance and Sustainability: How we govern ourselves”, Baillie Gifford网站;

“A Question of Character”, Baillie Gifford网站;

SMIT年报(截止2020年3月31日财年),Baillie Gifford网站;

《非对称风险》,纳西姆·塔勒布,中信出版社;

《反脆弱》,纳西姆·塔勒布,中信出版社;

《查理·芒格的智慧:投资的格栅理论》,罗伯特·G·哈格斯特朗;

《砸崩特斯拉的BG,什么来头》,开心财富通,华尔街见闻。

精彩评论