2022年全球股市表现都不太好,但前几年狂囤现金的股神巴菲特却如鱼得水,在市场低迷时不断收集筹码。据伯克希尔提交的13F报告,巴菲特三季度又花出去90亿美元买股票。

本周一收盘后,伯克希尔公司公布了最新的13F申报文件。美国证券交易委员会要求,所有管理1亿美元以上的机构投资者,在每个季度末的45天内提交13F报告。由于机构必须披露其持有的股权和持仓规模,投资者通常将13F视为一种了解基金经理在股市上押注了多少资金的方式。

据统计,巴菲特90亿美元的抄底资金,其中大约三分之一的资金流向了能源公司西方石油公司和雪佛龙公司。总体而言,伯克希尔在今年前9个月花费了660亿美元购买股票。这是2021同期支出的13倍多。

马里兰大学罗伯特·H·史密斯商学院的金融教授 David Kass说:“这很巴菲特。当别人害怕时,他是贪婪的;当别人贪婪时,他也是恐惧的。”

截至9月的三个月里,是美股相当动荡的时期,市场围绕美联储政策交易,对激进加息的前景季度担忧。9月,标普500指数创下2020年4月以来的最大月度跌幅。

伯克希尔哈撒韦还在三季度开了新仓,购买了台湾半导体制造有限公司、美国建筑材料制造商路易斯安那太平洋公司和Jefferies金融集团,并增持了其在派拉蒙全球PARA、塞拉尼斯公司CE和RH(前称为Restoration Hardware)。

伯克希尔披露新持仓的股,在本周一盘后交易中得到提振。当能源股从最近的高点下跌时,伯克希尔最终抓住了购买能源股的狭小机会。根据SEC的一份文件,在9月的最后一周,伯克希尔以57.91美元至61.38美元的价格,购买了近600万股西方股票。目前看,能源股已经再次飙升,伯克希尔的策略被证明是明智的。

截至9月底,伯克希尔持有约244亿美元的雪佛龙股份,是雪佛龙第三大股东。

由于俄乌战争,油价上涨,能源股在2022年飙升。尽管原油已从今年高点回落,但能源股仍继续主导股市。分析人士认为,伯克希尔在能源方面的大笔押注,是从通胀中获益的一种方式。事实证明,通胀比许多人预期的更强劲、更持久。

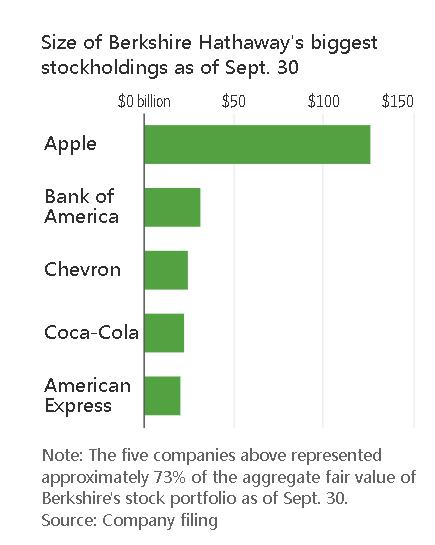

与此同时,伯克希尔持有大量金融股。比如,伯克希尔哈撒韦对美国银行和美国运通公司的持股,在第三季度末占17%左右。截止到三季度末,伯克希尔共持有价值3060亿美元的股票投资组合。根据提交的文件,截至9月的三个月里,伯克希尔还卖出了约53亿美元的股票。

伯克希尔哈撒韦减持的股票包括U.S. Bancorp,持仓比例下降2.38%。自2006年以来,伯克希尔一直该公司的股票。截至10月底,伯克希尔持有约5300万股U.S. Bancorp,低于去年年底的1.45亿股。伯克希尔还削减了在纽约梅隆银行的仓位,并清仓了房地产投资信托公司Store Capital。

精彩评论