3月12日,百度正式披露香港联交所主板上市招股书,拟全球发售9500万股A类普通股股份,最高募资约318亿港元,并于3月12日正式开启全球发售,股票代码为“9888”。

其中,香港和国际发售股份占比分别为5%(475万股)和95%(9025万股),如行使回拨机制,香港公开发售部分最多调整到12%,即1140万股。此外,公司预计将向国际承销商授出15%超额配股权。

本次香港全球发售预计募集资金净额276亿港元,假设超额配股权悉数行使,募集资金净额为318亿港元,募集资金将用于实施其战略,包括拟持续投资科技促进AI商业化,进一步发展百度移动生态,以及一般公司用途补充流动资金等。文件显示,李彦宏持有百度57%表决权。

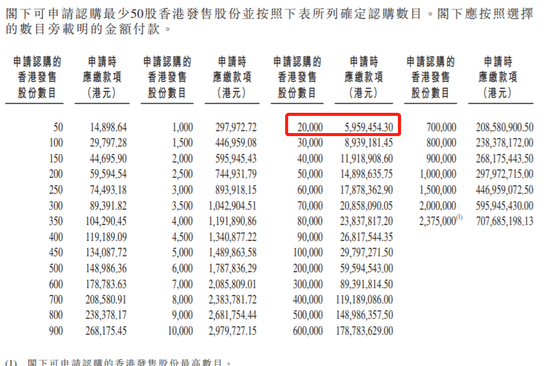

申购阶梯

百度定价上限为295港元,截至发稿日,百度美股报273.28美元/股,折合每股265港元,较美股溢价11.3%。公司每手50股,一手入场费14898.64港元。

乙头需要申购2万股,即400手,入场费596万港元。

公司概况

3月9日,百度通过香港联交所聆讯,聆讯后资料集显示,百度为拥有强大互联网基础的领先AI公司,核心业务由AI驱动,在移动生态、智能云、智能驾驶等其他前沿业务三大增长引擎下,提供基于搜索、信息流及其他在线营销服务,以及来自AI新领域的产品及服务。

过去一年,是百度价值被重估的一年。 自2020年初以来,它的股价已经至少翻了两倍,增速超过行业平均水平,市值首次突破千亿美元。

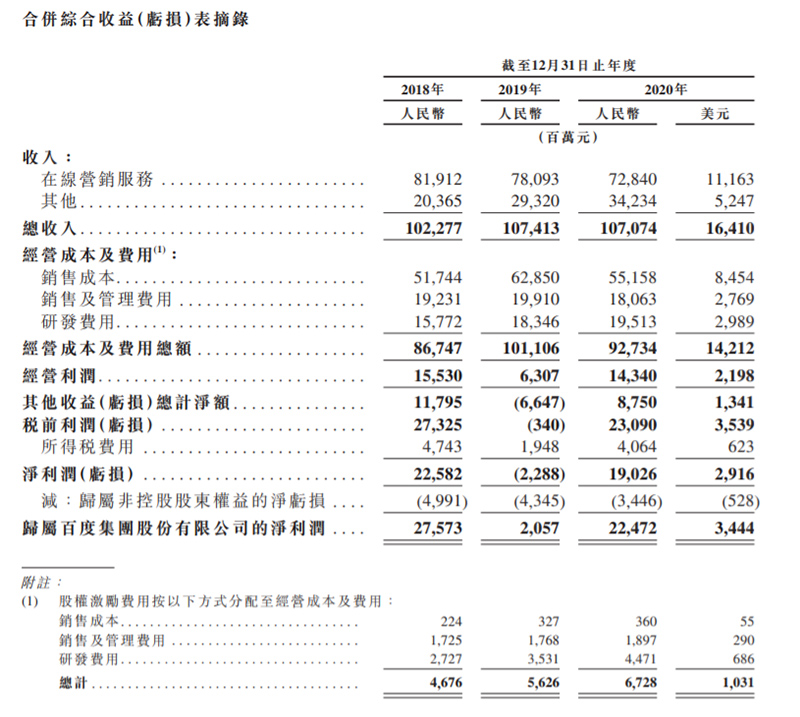

该公司2020年度的总收入为人民币1070.74亿元,而2019年度总收入为人民币1074.13亿元。2020年度归属百度集团股份有限公司的净利润为人民币224.72亿元,而2019年归属百度集团股份有限公司的净利润为人民币20.57亿元,同比增992.46%。

精彩评论