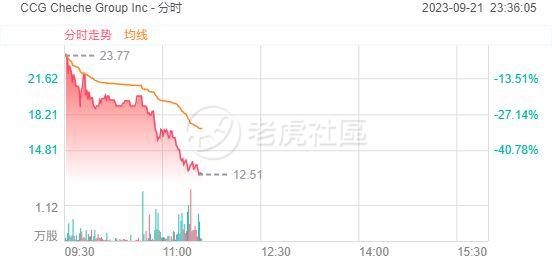

9月21日周四,车车科技延续跌势,截至发稿跌幅近50%。本周一,车车科技与SPAC公司Prime Impact Acquisition I完成合并,正式在纳斯达克挂牌上市。上市首日,车车科技股价大涨581.82%,总市值达到59.62亿美元。

车车科技此次上市有重要的标志意义,它是《境内企业境外发行证券和上市管理试行办法》正式实施以来,首个获得证监会放行赴美上市的VIE架构企业。证监会网站显示,车车科技于9月14日拿到境外发行上市备案通知书。

又一只SPAC妖股

车车科技是一家保险科技公司,2014年成立于北京,创始人张磊是华为高级工程师出身。据公开资料显示,车车集团成立以来获得过多轮融资,累计融资金额超过10亿元人民币,主要投资方包括腾讯投资、顺为资本、中金汇财、宽带资本等。

目前,车车集团在全国28个省、自治区、直辖市设立了130个服务机构,同时在北京、广州均设有研发中心。截至2022年6月30日,车车科技的平台上已经促成了涵盖超过4000个车型的汽车保险交易,涉及约100家保险公司、400家第三方平台和820000名推荐合作伙伴。

招股书显示,车车科技2022年未经审计总收入25亿元人民币。车车科技预测,2023年其总保费收入可达30亿美元,公司总收入超过4.5亿美元。目前车车科技仍未盈利,2022年净亏损9100万元人民币。

在美股IPO市场形势依然严峻的情况下,车车科技选择的是以De-SPAC的上市方式。车车科技合并的SPAC公司Prime Impact Acquisition I(简称PIAI)于2020年9月登陆纽交所,主要合并目标是亚洲主要市场(特别是大中华市场)的创新型、以数据为中心的技术公司。

张磊曾透露,车车科技在2022年就与PIAI就业务增长和发展轨迹进行深入探讨,相信凭借对方在资本市场、并购方面的丰富经验,可以帮助公司更上一层楼。2023年初,车车科技与PIAI签订了合并协议。根据协议公告,车车科技合并前估值为7.6亿美元,合并后的新公司估值约为8.4亿美元。

首日暴涨后,车车科技市值达到了59.62亿美元,意味着所有车车科技上市前的投资者、PIAI投资者,以及参与本次合并PIPE融资的投资者都将取得丰厚回报。

当然,首日暴涨在SPAC上市公司中并不鲜见。SPAC上市公司通常流通股较少,股价容易暴涨暴跌。8月份以De-SPAC方式上市的越南电动车公司Vinfast股价半个月内暴涨800%,市值最高时突破2000亿美元,但目前已经回落至400亿美元,堪称今年纳斯达克第一妖股。

车车科技也符合流通股偏少的特征,首日暴涨581%的情况下,车车科技首日换手率只有0.8%,总成交额仅3400万美元。

精彩评论