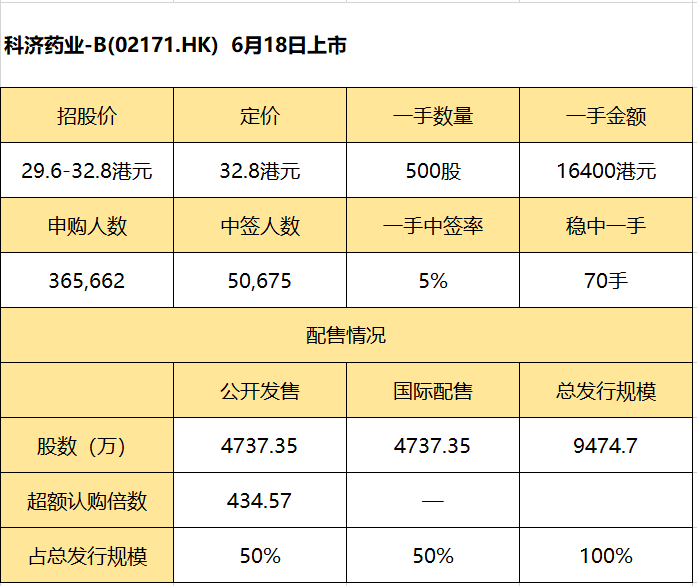

6月17日消息,本周四科济药业-B发布公告,公司发行9474.7万股股份,每股定价32.8港元,每手500股,预期将于6月18日上市。

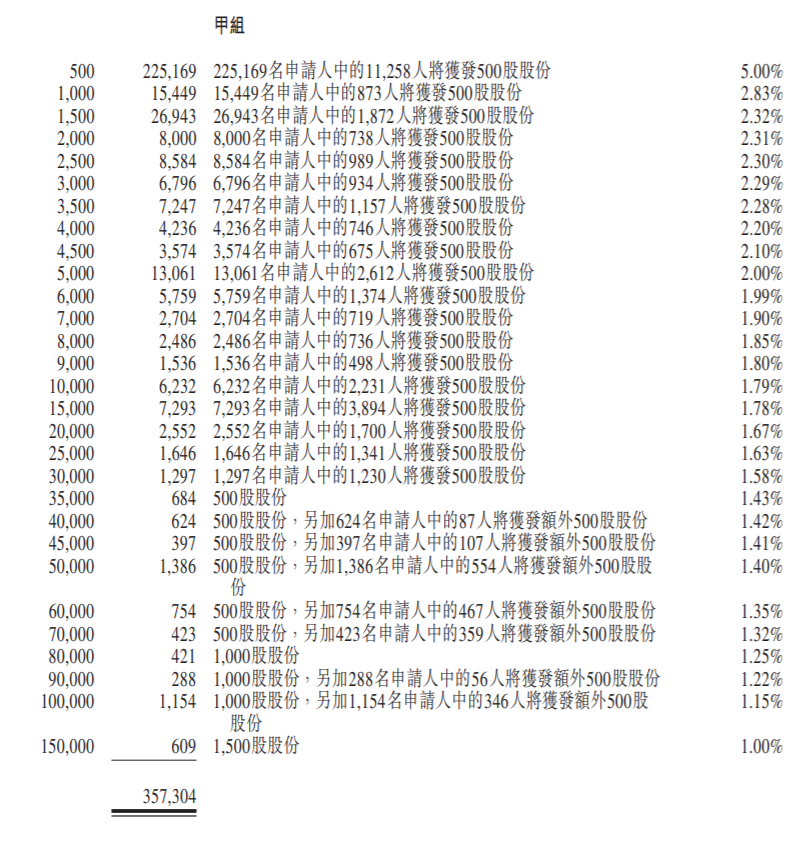

公开发售阶段科济药业-B获434.57倍认购,分配至公开发售的发售股份最终数目为4734.35万股,占发售股份总数的50%(任何超额配股权获行使前)。合共接获365662份有效申请,一手中签率5%,认购70手稳中一手。

此外,国际发售获大幅超额认购,发售股份最终数目为4734.35万股(不包括超额分配股份),相当于发售股份总数的50%。老虎资讯整理相关数据如下表:

每手500股,入场费16,565.26港元。一手中签率5%,认购70手稳中一手。

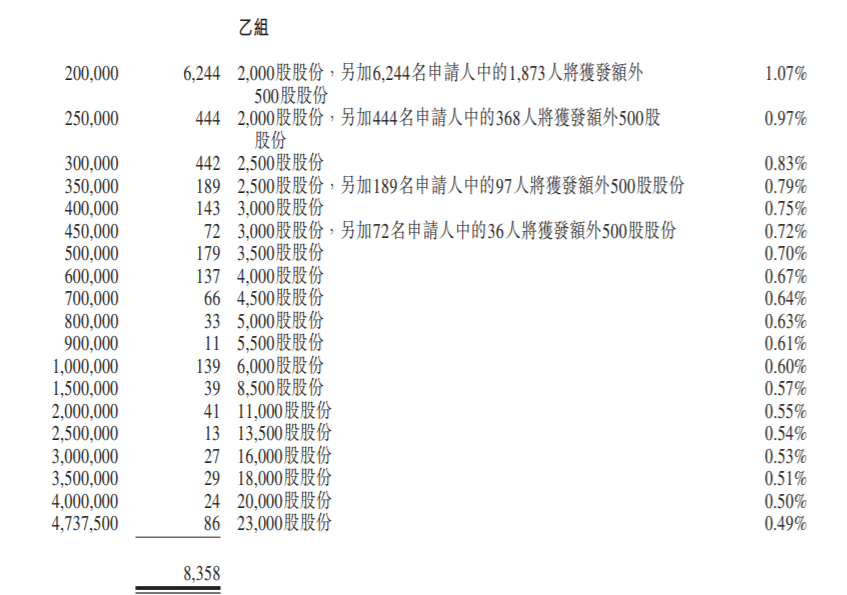

乙组门槛为20万股,申购所需资金约6,626,105.12港元。

据悉,科济药业是一家在中国及美国拥有业务的生物制药公司,专注于治疗血液恶性肿瘤和实体瘤的创新CAR-T细胞疗法,公司已内部开发新技术以及拥有全球权益的产品管线,以解决CAR-T细胞疗法的重大挑战,比如提高安全性,提高治疗实体瘤的疗效和降低治疗成本。

根据弗若斯特沙利文的资料,公司已在中国、美国和加拿大获得7项CAR-T疗法的IND许可,在中国所有CAR-T公司中排名第一。此外,在中国所有CAR-T公司中,公司是第一个也是唯一一个就CT053获得美国FDA再生医学高级疗法(或RMAT)认定的公司。

财务数据方面,于往绩记录期间,公司尚无产品获批准进行商业销售,未有产品销售的收益并产生经营亏损。于2019年及2020年,公司分别录得亏损人民币2.27亿元及3.27亿元。公司经营亏损绝大部分来自研发开支及行政开支。

精彩评论