港股市场上的佼佼者,也难免在河边“湿鞋”。

日前,香港证监会网站显示,因CICCFT及中金公司违反《公司收购及合并守则》,香港证监会对其提出公开批评。CICCFT及中金公司均承认其没有遵守《收购守则》,并同意接受香港证监会对其采取的纪律行动。

虽然违反了《收购守则》,但香港证监会并未对中金公司及其子公司过多苛责,仅以公开批评了事。除了违规情节较轻之外,或许也是因为中金在事后补救工作上做的到位。据香港证监会披露,在咨询执行人员后,CICCFT及中金公司立即主动汇报未遵守《收购守则》的情况,并于2019年6月28日提交了所有必须的披露资料。

在香港金融市场的各项监管制度不断从严之下,近年来多次有中资券商及子公司“中招”。进入2020年,这一趋势仍在继续。有香港投行人士认为,部分中资券商在港开展业务时,有时的确容易因交易规则不熟而产生违规情况,需要进行更多沟通以及合规培训。

中金公司及子公司遭点名

树大有枯枝,家大业大的中金公司,也免不了在业务中出现违规。

日前,香港证监会官网披露一起公开批评信息,中金公司及其子公司均涉及其中,公开批评的理由是违反《公司收购及合并守则》。

香港证监局指出,在2019年就大连港股份有限公司及马鞍山钢铁股份有限公司的H股提出的强制性全面要约所涉及的交易中,中金集团的一名成员中金香港证券在两项要约中均属要约人的财务顾问。在大连港要约中,中金香港证券担任要约人布罗德福的财务顾问,在马鞍山钢铁要约中,中金证券香港则是邀约人宝钢的财务顾问。

CICCFT及中金公司在上述交易中,就大连港和马鞍山钢铁的相关证券进行了交易,但却没有按《收购守则》规则22及时披露有关证券的交易。

中金公司2019年年报信息显示,CICCFT和中金香港证券均为中金公司的全资子公司。其中,中金香港证券注册资本为11.55亿港元,主要业务为“投资银行及证券经纪业务”;CICCFT注册资本为1港元,主要业务为“证券业务”。

CICCFT及中金公司承认其没有遵守《收购守则》,并同意接受香港证监会对其采取的纪律行动。香港证监会称,在厘定该处分时,已充分考虑到中金集团在违规事件被发现后迅速采取之行动;亦考虑到中金集团全力配合,以及其为确保日后合规而设立的多项措施。

香港证监会指出,《收购守则》刻意订明严苛的披露责任,目的是要阐明在就某公司的股份作出要约或可能作出要约的关键期内,高透明度对市场能否有效率地运作而言,至关重要。就相关交易(包括顾问的交易)作出适时及准确的资料披露,是确保收购在有秩序的架构内进行及维持市场廉洁稳健的关键所在。

套利交易引发业务违规

虽然旗下子公司众多,但对于一向在香港市场上以专业性闻名的中金,为何会触犯规则?根据香港证监会的披露信息,CICCFT及中金公司均为《收购守则》认可的获豁免自营买卖商。不过,在具体交易中,针对关联方的套利交易,仍需提起高度注意。

对于中金公司的交易,其执行的ETF 相关对冲买卖及指数相关对冲买卖导致了此次违规。香港证监会指出,中金公司相关买卖是涉及大连港及马钢的相关证券(而不是与该等要约无关连的衍生工具)的买卖。因此,中金公司应按《收购守则》规则22,在相关买卖发生的日期的下一个营业日中午12时正或之前作出公开披露。

CICCFT则是执行了涉及一篮子股票(包括大连港及马钢的A股)的掉期交易。2019年6月3日至6月26日,CICCFT透过其经纪中金香港证券,分别执行了合共28项及33项涉及大连港和马钢A股的掉期对冲买卖。香港证监会认为,CICCFT本应就在有关期间内涉及买入或卖出大连港或马钢有关证券的掉期对冲买卖,及时作出公开披露。

据香港证监会披露,2019年6月27日,中金香港证券的合规小组曾就对冲买卖的一般性质及《收购守则》规则22下的适用披露规定,咨询执行人员的意见,并知悉需对上述资料进行披露的情况。咨询执行人员后,CICCFT及中金公司立即主动汇报未遵守《收购守则》的情况,并于2019年6月28日提交了所有必须的披露资料。

香港证监会执行人员指出,虽然无需披露某些不被视为与要约或可能要约有关连的衍生工具的交易,但这不应被诠释为与其相关的对冲活动同样无需予以披露。当事人,尤其是获豁免自营买卖商,在确定是否须按《收购守则》的规定在要约期内作出相关披露时,应慎重考虑和分析其买卖活动的性质及情况。如有任何疑问,应咨询执行人员的意见。

对于此次违规的纠正及确保日后合规,中金方面也展开了大量行动。在向香港证监会做出的表态中,中金称其在内部加强了汇报监控措施,委聘外部律师审视其现有合规手册,协助审视现有的并购监控清单,并为所有相关职员就收购事项提供培训。

另外,在系统建设上,中金集团也做出多项承诺。中金集团将在切实可行时建立中央汇报信息科技系统以覆盖其交易业务,让汇报人员可透过该系统直接从系统中取得数据,而不必依赖营运小组的电邮汇报。在简化其营运系统、加强其内部通知及合规程序等方面,中金集团也将有所改进。

在衍生品业务上,除此次遭遇香港证监会点名之外,2019年年底中证协也曾对中金公司采取警示自律措施。中金公司在2019年开展场外期权业务过程中,有13笔交易挂钩的7只标的超过协会规定的场外期权挂钩的个股名单的情况,因此招致协会警示。

回A路上频遭减分项

正值中金回A的关键时期,旗下子公司却频繁曝出各类违规消息,虽然不至直接影响中金IPO进程,但仍引起市场侧目。

6月1日,深圳证监局官网挂出对中金前海及其总经理的两份行政监管措施决定。由于该公司在私募基金产品募集与管理过程中,存在未尽职履行谨慎勤勉义务,向投资者承诺投资本金不受损失和承诺最低收益的情形,被深圳证监局采取警示函的行政监管措施。中金前海系中金资本旗下孙公司,最终实际控制人为中金公司。

不过,由于历年券商分类评价对证券公司遭遇监管措施、书面自律监管措施、纪律处分等问题的评价期为上年5月至当年4月,此次中金公司在今年6月连续遭遇的合规问题或许对其2020年分类评价的结果不造成直接影响。

在中金公司今年5月披露的招股书中,在发行人最近三年违法违规情况方面,其共披露了10笔税务行政处罚(合计4050万元)和2笔非税处罚(合计13万),均不属于重大行政处罚。此外,中金公司还披露了2017-2019年期间其及子公司的遭遇的13起行政监管措施。

在招股书中,中金公司曾对其合规风险作出提示:若公司及下属分支机构、员工在业务开展过程中未能遵守法律法规及监管部门的规定,可能面临被相关部门采取刑事处罚、行政处罚、行政机关措施、自律管理措施等,从而对其业务经营、分类评级、品牌声誉、创新业务申请等方面产生不利影响。

此外,截至2019年底,中金旗下共有中金香港、中金财富证券、中金资本、中金基金、中金浦成和中金期货等六家一级控股子公司,此外还有一级以下的控股子公司以及参股公司。中金在招股书中表示,由于境内外控股子公司数量众多,且业务范围覆盖众多领域,若控股子公司不能有效执行风险管理和内部控制制度,导致出现漏洞或失误,则可能对公司整体造成不利影响。

中资券商屡次在港遭罚

透视中金公司此次违规来看,虽然违反《收购守则》,但香港证监会并未对中金公司及其子公司过多苛责,仅以公开批评了事。除了违规情节较轻之外,更是由于中金在事后补救工作上做的到位。然而,近年来中资券商在港屡次遭罚,仍不能掉以轻心。

在香港金融市场的各项监管制度不断从严之下,多次有中资券商及子公司“中招”。在2019年,即有招商证券、国信证券等多家券商遭遇“天价罚单”。进入2020年,这一趋势仍在继续。

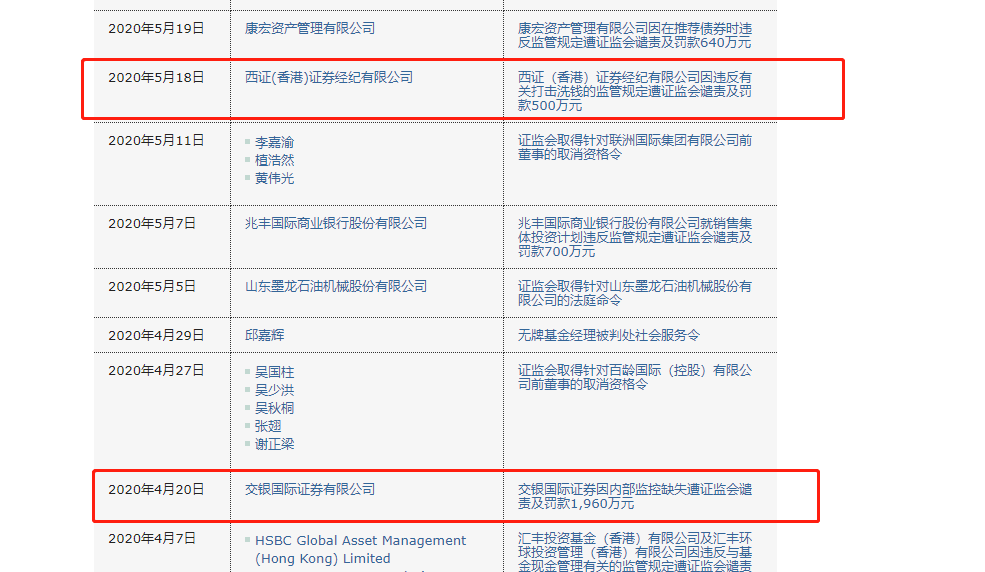

2020年4月,交银国际证券因内部监控缺失,包括在处理第三方资金存款及维持和实施保证金贷款和追收保证金政策方面的缺失,遭香港证监会谴责并罚款1960万元,系2020年以来香港证监会开出的最大罚单。

此后,5月18日,西南证券旗下西证国际证券的下属公司西证(香港)证券经纪有限公司因在2016年没有遵从有关打击洗钱及恐怖分子资金筹集的监管规定,遭香港证监会谴责及罚款500万元。

回顾过去两年的香港证监会处罚情况来看,违反反洗钱制度和承销保荐未尽责成为中资券商违规的主要原因。“部分中资券商在港开展业务时,有时的确容易因交易规则不熟而产生违规情况,需要进行更多沟通以及合规培训”,某香港投行人士介绍称。

精彩评论